CrossEホールディングスの概要

CrossEホールディングスのIPO(新規上場)日程関連

| 仮条件決定日 | 2024/08/13 (火) |

|---|---|

| BB期間 | 開始: 2024/08/14 (水) ~ 終了: 2024/08/20 (火) |

| 公募価格決定 | 2024/08/21 (水) |

| 購入申込期間 | 開始: 2024/08/22 (木) ~ 終了: 2024/08/27 (火) |

| 上場予定日 | 2024/08/29 (木) |

CrossEホールディングスのIPO(新規上場)基本情報

| 公募株式数 | 総計:700,000株 (公募:350,000株 / 売出:350,000株)売出株式比率:50.0% |

|---|---|

| O.A.分 | 100,000株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 2,479,800株 (上場時、公募株数含む) |

| OR | 32.3% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,150円 |

| 仮条件価格 | 1,100~1,180円 (変動率:-4.3% ~+2.6% 中立 ) |

| 公募価格 | 1,180円 (想定価格との差:+30円 / +2.6% ) |

| IPOの資金用途 | 資産取得 運転資金 採用費、人件費 システム投資に充当する予定 |

CrossEホールディングスのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,150円 | 1,180円 +30円 |

1,085円

-95円 |

1,127円

(+42円) |

| 変化率 | +2.6% | -8.1% | +3.9% | |

| 吸収金額 | 9.20億円 | 9.44億円 +0.24億円 |

8.68億円 -0.7億円 |

|

| 時価総額 | 28.5億円 | 29.2億円 +0.74億円 |

26.9億円 -2.3億円 |

28.0億円 +1.12億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

CrossEホールディングスの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | CrossEホールディングス |

|---|---|

| 所在地 | 長崎県佐世保市ハウステンボス町 5 番地 3 |

| 設立 | 2022年11月01日 |

| 従業員数 | 71人 |

| 監査法人 | 有限責任監査法人トーマツ |

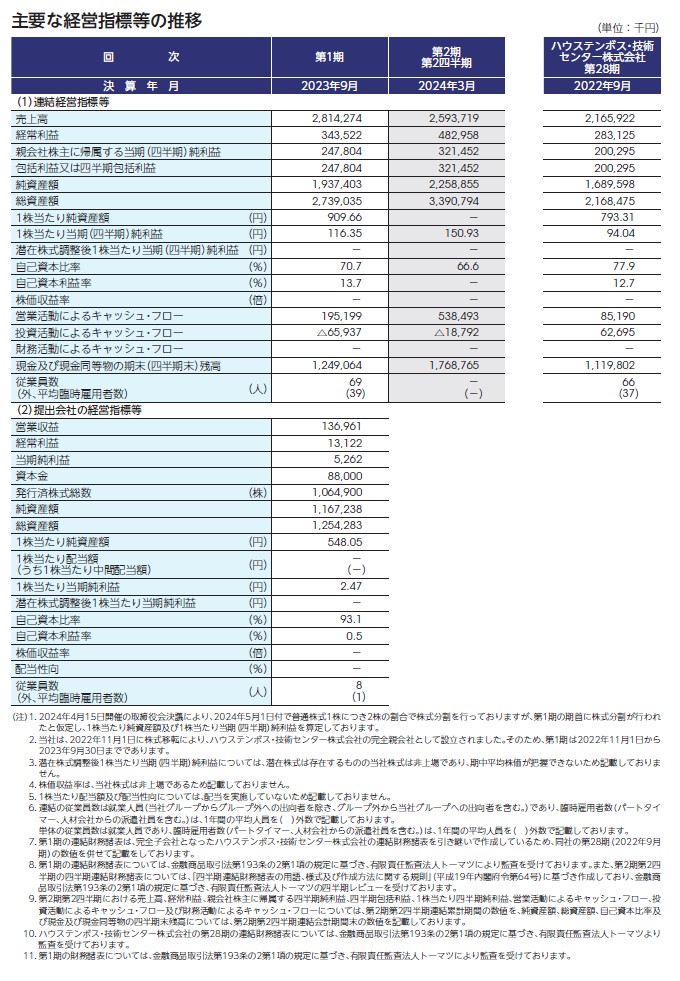

CrossEホールディングスの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2023/09 (単・1期) |

136,961 | 13,122 | 5,262 | 1,167,238 1,254,283 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2022/09 (連・0期) |

2,165,922 | 283,125 | 200,295 | 1,689,598 2,168,475 |

| 2023/09 (連・1期) |

2,814,274 29.9% |

343,522 21.3% |

247,804 23.7% |

1,937,403 2,739,035 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2023/09(単・1期) | 2.47 | 548.05 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2022/09(連・0期) | 94.04 | 793.31 | -- |

| 2023/09(連・1期) | 116.35 | 909.66 | -- |

| 予想PER | 8.61倍 (2024/09連・参考EPS:133.63・想定価格1,150円ベース) |

|---|---|

| 予想PBR | 1.10倍 (2024/09連・参考BPS:1,042.92・想定価格1,150円ベース) |

| 予想配当 | 35.00円(2024/09) |

CrossEホールディングスの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 株式会社エイチ・アイ・エス | 2,100,000 (350,000:16.7%) |

93.33 | 180日 |

| 松尾 貴 | 36,000 | 1.60 | 180日 |

| 鶴田 修一 | 15,000 | 0.67 | 180日 |

| 小川 幸男 | 12,000 | 0.53 | 180日 |

| 天羽 邦久 | 12,000 | 0.53 | 180日 |

| 中川 惠夫 | 10,000 | 0.44 | 180日 |

| 村岡 実 | 10,000 | 0.44 | 180日 |

| 西山 義隆 | 8,000 | 0.36 | 180日 |

| 松本 守二郎 | 8,000 | 0.36 | 180日 |

| Cross Eホールディングス従業員持株会 | 6,800 | 0.30 | 180日 |

| 既存株主総計(25) | 2,250,200 | 100 | 対象 1,900,200株 カバー率 100.00% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(0) (内ロックアップ) |

上場前:0株 売出後:0株 0株(0.00%) |

|---|

CrossEホールディングスのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2019-09-24 | 120,400 | 725 | (自)2022-11-01~(至)2029-09-24 |

| SO総計(1) | 120,400 | 上場時算入 | 120,400株 |

CrossEホールディングスの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,200円 (想定価格比: +50円/+4.3%) |

| 直前予想 (上場前) |

1,150円 (公募比: -30円/-2.5%) |

| 初値 | 1,085円 (公募比: -95円/-8.1%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

久しぶりの福証Qボード単独上場。Jトラストグローバル証券(旧:エイチ・エス証券)のオハコIPOらしく、福証Qボード単独上場は4連続主幹事。数年に1度レベルの頻度の状況。

旧ハウステンボス・技術センターで地元での実績が売りの建設業セクター。地方上場・建設業セクターと地味感あるが、ハウステンボスの知名度と地元活性化の盛り上げで伸びるかどうか?

業績はこの手の事業にしてはかなり伸びており、割安感からは買いやすい。スペック的に評価は高くしたいところだが、それでも地方上場IPOは初値から伸びにくい部分もあるので、過度な期待はせずにということになりそう。

初値に弱い地方単独上場ということで一発目C評価にしたが、B評価と迷った。BBスタンス時に評価を上げる可能性あり。

旧ハウステンボス・技術センターで地元での実績が売りの建設業セクター。地方上場・建設業セクターと地味感あるが、ハウステンボスの知名度と地元活性化の盛り上げで伸びるかどうか?

業績はこの手の事業にしてはかなり伸びており、割安感からは買いやすい。スペック的に評価は高くしたいところだが、それでも地方上場IPOは初値から伸びにくい部分もあるので、過度な期待はせずにということになりそう。

初値に弱い地方単独上場ということで一発目C評価にしたが、B評価と迷った。BBスタンス時に評価を上げる可能性あり。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

福証Qボード単独上場、建設業セクター。

事業自体も目新しいものはないことから地味感あるれるIPO。

残念ながら注目度は薄いものになりそう。

一方、上場タイミングは隙間の8月上場で、周りにIPOがない分の注目度アップはある。

それでも福証単独上場なので、ひっそりとという状況になりそう。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年9月度、連結予想EPSは133.63。

想定価格1,150円から計算される予想PERは約8.61倍。

業績推移を考慮すればはっきりと割安感あり。

しかし初値視点だけでいうと、この割安感が反映されないのがIPOの常。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約9.2億(想定価格ベースOA分含む)の小型~中型IPO。

上場市場は福証Qボード市場。主幹事はJトラストグローバル証券。

公募売出はちょうど半々。オファリングレシオは高めの標準範囲。

筆頭株主が親会社エイチ・アイ・エス、約16.7%を売り出す。

ロックアップはカバー率100%で180日が掛かっているので上場後の追加売の懸念はない。

ストック・オプションの未行使残は725円で約12万株。

Qボード単独上場と考えると吸収金額は大きい。

需給面で初値向きのスペックとは言いづらいか?

4.業種…人気化しそうな業種か?魅力があるかなど

このところのIPO地合いは不安定で、少しでも人気がないと見向きもされにくい相場。

Qボード単独上場の建設業セクターが、上場時に初値買いで人気とはなりにくい。

公募参加ではなく、上場時参加でも十分間に合いそうな雰囲気。

一方、中長期でみれば上場時の株価には適度な割安感あり。

九州地元の企業として上場メリットはありそうで、うまく緩やかに成長していく期待はしておきたい。

5.評価…総合的評価や特記的事項を含める

初値視点だけで考えると、地合いなどにも左右されそうで難しいところ。

特に地方単独上場銘柄は、初値買いが入りにくいことから公募参加、初値売りだけで儲けようという考えは厳しい。

この手の銘柄は、上場時の地合いの助けがあれば初値売りで小遣い程度の可能性レベル。

とりあえず微妙評価ということで最終C評価とする。

初値は微妙かもしれないが、中長期視点で見れば上場時の株価は買いやすい水準と考えられるので、

地元の人など期待を込めて先買いしておくのは悪くないIPOと評価したい。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

福証Qボード単独上場、建設業セクター。

事業自体も目新しいものはないことから地味感あるれるIPO。

残念ながら注目度は薄いものになりそう。

一方、上場タイミングは隙間の8月上場で、周りにIPOがない分の注目度アップはある。

それでも福証単独上場なので、ひっそりとという状況になりそう。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年9月度、連結予想EPSは133.63。

想定価格1,150円から計算される予想PERは約8.61倍。

業績推移を考慮すればはっきりと割安感あり。

しかし初値視点だけでいうと、この割安感が反映されないのがIPOの常。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約9.2億(想定価格ベースOA分含む)の小型~中型IPO。

上場市場は福証Qボード市場。主幹事はJトラストグローバル証券。

公募売出はちょうど半々。オファリングレシオは高めの標準範囲。

筆頭株主が親会社エイチ・アイ・エス、約16.7%を売り出す。

ロックアップはカバー率100%で180日が掛かっているので上場後の追加売の懸念はない。

ストック・オプションの未行使残は725円で約12万株。

Qボード単独上場と考えると吸収金額は大きい。

需給面で初値向きのスペックとは言いづらいか?

4.業種…人気化しそうな業種か?魅力があるかなど

このところのIPO地合いは不安定で、少しでも人気がないと見向きもされにくい相場。

Qボード単独上場の建設業セクターが、上場時に初値買いで人気とはなりにくい。

公募参加ではなく、上場時参加でも十分間に合いそうな雰囲気。

一方、中長期でみれば上場時の株価には適度な割安感あり。

九州地元の企業として上場メリットはありそうで、うまく緩やかに成長していく期待はしておきたい。

5.評価…総合的評価や特記的事項を含める

初値視点だけで考えると、地合いなどにも左右されそうで難しいところ。

特に地方単独上場銘柄は、初値買いが入りにくいことから公募参加、初値売りだけで儲けようという考えは厳しい。

この手の銘柄は、上場時の地合いの助けがあれば初値売りで小遣い程度の可能性レベル。

とりあえず微妙評価ということで最終C評価とする。

初値は微妙かもしれないが、中長期視点で見れば上場時の株価は買いやすい水準と考えられるので、

地元の人など期待を込めて先買いしておくのは悪くないIPOと評価したい。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

CrossEホールディングスへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。CrossEホールディングスの初値予想投票は締め切りました。

現在の読者予想件数:43件

読者予想サマリ 平均値:1,214円 | 中央値:1,190円 | 補正値:1,227円

最高:1,769円 >>>> 最低:700円

最高:1,769円 >>>> 最低:700円

ルイコスタ様(2024/08/28) スタンス:(D) BB期間終了後

予想値:1,085円(公募価格比:-95円)

人気無し。割れる可能性が大きいか。

goks様(2024/08/27) スタンス:(C) BB期間終了後

予想値:1,350円(公募価格比:+170円)

建設業のため期待値が低い、

主幹事が4大証券でないところもそこまで上がらないのではないかと思います。

主幹事が4大証券でないところもそこまで上がらないのではないかと思います。

常陸の仙人様(2024/08/26) スタンス:(C) BB期間終了後

予想値:1,305円(公募価格比:+125円)

誰もが知っている銘柄でないため 人気がでにくい せいぜい1300円近辺か

だるたにあん様(2024/08/25) スタンス:(C) BB期間終了後

予想値:1,280円(公募価格比:+100円)

当選したので、せめて+100円になってくれないかなぁ

ハフ様(2024/08/24) スタンス:(D) BB期間終了後

予想値:1,150円(公募価格比:-30円)

福Qが全てを物語る

切り干し大根様(2024/08/24) スタンス:(D) BB期間終了後

予想値:1,100円(公募価格比:-80円)

ダメそうです

watermelonssk様(2024/08/23) スタンス:(C) BB期間終了後

予想値:1,250円(公募価格比:+70円)

haru様(2024/08/23) スタンス:(C) BB期間終了後

予想値:1,200円(公募価格比:+20円)

う~ん?

勝負する必要もないかな?

勝負する必要もないかな?

のぶ様(2024/08/23) スタンス:(B) BB期間終了後

予想値:1,680円(公募価格比:+500円)

すき間上場、ハウステンボス、地合いも少し良くなっていることを期待して。。

S.S.様(2024/08/23) スタンス:(C) BB期間終了後

予想値:1,085円(公募価格比:-95円)

JTG証券で当選祭り・・・?

スティンガー様(2024/08/22) スタンス:(D) BB期間終了後

予想値:1,085円(公募価格比:-95円)

パスです。

チマサンチュ様(2024/08/22) スタンス:(D) BB期間終了後

予想値:1,085円(公募価格比:-95円)

鉄板予想

よし様(2024/08/22) スタンス:(B) BB期間終了後

予想値:1,450円(公募価格比:+270円)

他のライバルが少ない、良い時期と思われます。

かぶけ様(2024/08/22) スタンス:(C) BB期間終了後

予想値:1,085円(公募価格比:-95円)

普通の予想

ほいみん様(2024/08/21) スタンス:(C) BB期間終了後

予想値:1,085円(公募価格比:-95円)

ピタリ賞ねらいです

n2様(2024/08/21) スタンス:(C) BB期間終了後

予想値:1,190円(公募価格比:+10円)

ほぼ想定価格と思いました

みんすくみ様(2024/08/20) スタンス:(C) BB期間終了前

予想値:1,030円(公募価格比:-150円)

アストロにつられて上がるかも

parms様(2024/08/20) スタンス:(D) BB期間終了前

予想値:1,020円(公募価格比:-160円)

上場後も需要なく低迷しそう。

買いが出ない。

買いが出ない。

アロマ様(2024/08/20) スタンス:(C) BB期間終了前

予想値:1,250円(公募価格比:+70円)

あまり期待はしていません

愛読者様(2024/08/19) スタンス:(C) BB期間終了前

予想値:1,200円(公募価格比:+20円)

ちょい上で御の字

k&k様(2024/08/19) スタンス:(C) BB期間終了前

予想値:1,225円(公募価格比:+45円)

微妙なところですね。割安感はあるし、業績はそれなりであるし、どうしよう?

★☆ひろ★☆様(2024/08/19) スタンス:(B) BB期間終了前

予想値:1,420円(公募価格比:+240円)

たこらいす様(2024/08/19) スタンス:(C) メルアドなし BB期間終了前

予想値:1,040円(公募価格比:-140円)

福証Qボードで9.2億は無謀。

米国財政破綻様(2024/08/18) スタンス:(D) BB期間終了前

予想値:800円(公募価格比:-380円)

米国リスク

ドルフィンキック様(2024/08/16) スタンス:(C) BB期間終了前

予想値:1,153円(公募価格比:-27円)

日経平均株価の地合いが良くなってきたので初値がマイナスにはならないと予想します。

かっきー様(2024/08/15) スタンス:(B) BB期間終了前

予想値:1,769円(公募価格比:+589円)

楽しみです。

IPO投資家様(2024/08/15) スタンス:(C) BB期間終了前

予想値:1,203円(公募価格比:+23円)

初値はパッとしないが底堅そう。

まつ様(2024/08/15) スタンス:(なし) BB期間終了前

予想値:1,086円(公募価格比:-94円)

地方銘柄なので評価低いです。

レモンパン様(2024/08/15) スタンス:(C) BB期間終了前

予想値:1,235円(公募価格比:+55円)

ロックアップしっかり。

UG様(2024/08/14) スタンス:(D) BB期間終了前

予想値:1,050円(公募価格比:-130円)

福岡なんて買い集まらん

隆史様(2024/08/14) スタンス:(D) BB期間終了前

予想値:700円(公募価格比:-480円)

昔エイチ・アイ・エスのグループ会社がGo Toトラベル給付金を不正受給していた問題があった。

よってこの企業グループは信用できない

よってこの企業グループは信用できない

yupa様(2024/08/14) スタンス:(C) BB期間終了前

予想値:1,180円(公募価格比:±0円)

IPOで欲しいとは思わない

my20001様(2024/08/13) スタンス:(S) BB期間終了前

予想値:1,230円(公募価格比:+50円)

上場が東証じゃないのって、何かメリットあるんでしょうか。

費用が安いとか?

費用が安いとか?

色違いのベトベトン様(2024/08/13) スタンス:(C) BB期間終了前

予想値:1,130円(公募価格比:-50円)

地方にしては重い気がする

あつし様(2024/08/13) スタンス:(C) BB期間終了前

予想値:1,150円(公募価格比:-30円)

地方上場なので‥

ピア様(2024/08/13) スタンス:(C) BB期間終了前

予想値:1,190円(公募価格比:+10円)

公募は割れないでほしいという願望も込めてこのくらい。

みよぶー様(2024/08/07) スタンス:(C) BB期間終了前

予想値:1,100円(公募価格比:-80円)

きびしい相場ですから・・

mu-mu2様(2024/08/01) スタンス:(C) BB期間終了前

予想値:1,240円(公募価格比:+60円)

福証Q上場なので微妙かな

フレディ様(2024/07/30) スタンス:(B) BB期間終了前

予想値:1,410円(公募価格比:+230円)

そこそこ

ussy77様(2024/07/29) スタンス:(C) BB期間終了前

予想値:1,540円(公募価格比:+360円)

晴明様(2024/07/27) スタンス:(B) メルアドなし BB期間終了前

予想値:1,700円(公募価格比:+520円)

地元の期待を背負ったIPOですね!

hakio様(2024/07/27) スタンス:(B) BB期間終了前

予想値:1,350円(公募価格比:+170円)

goodcampany

きむ様(2024/07/27) スタンス:(B) BB期間終了前

予想値:1,350円(公募価格比:+170円)

少し上

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。