MFSの概要

MFSのIPO(新規上場)日程関連

| 仮条件決定日 | 2024/06/05 (水) |

|---|---|

| BB期間 | 開始: 2024/06/06 (木) ~ 終了: 2024/06/12 (水) |

| 公募価格決定 | 2024/06/13 (木) |

| 購入申込期間 | 開始: 2024/06/14 (金) ~ 終了: 2024/06/19 (水) |

| 上場予定日 | 2024/06/21 (金) |

MFSのIPO(新規上場)基本情報

| 公募株式数 | 総計:4,324,200株 (公募:2,700,000株 / 売出:1,624,200株)売出株式比率:37.6% |

|---|---|

| O.A.分 | 648,600株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 9,072,600株 (上場時、公募株数含む) |

| OR | 54.8% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 400円 |

| 仮条件価格 | 370~400円 (変動率:-7.5% ~0.0% 中立 ) |

| 公募価格 | 400円 (想定価格との差:0円 / 0.0% ) |

| IPOの資金用途 | 人材への投資。マーケティングへの投資。 |

MFSのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 400円 | 400円 ±0円 |

368円

-32円 |

246円

(-122円) |

| 変化率 | 0.0% | -8.0% | -33.2% | |

| 吸収金額 | 19.8億円 | 19.8億円 ±0.0億円 |

18.2億円 -1.5億円 |

|

| 時価総額 | 36.2億円 | 36.2億円 ±0.0億円 |

33.3億円 -2.9億円 |

25.0億円 -8.2億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

MFSの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | MFS |

|---|---|

| 所在地 | 東京都千代田区大手町一丁目6番1号 |

| 設立 | 2009年07月01日 |

| 従業員数 | 60人 |

| 監査法人 | EY新日本有限責任監査法人 |

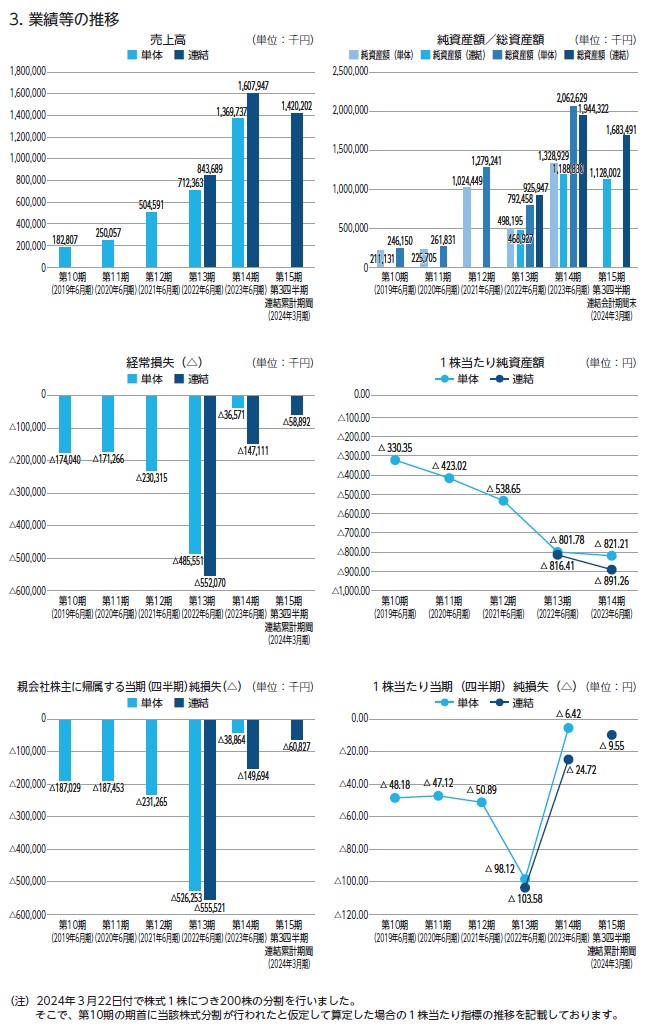

MFSの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2019/06 (単・10期) |

182,807 | -174,040 | -187,029 | 211,131 246,150 |

| 2020/06 (単・11期) |

250,057 36.8% |

-171,266 -1.6% |

-187,453 0.2% |

225,705 261,831 |

| 2021/06 (単・12期) |

504,591 101.8% |

-230,315 34.5% |

-231,265 23.4% |

1,024,449 1,279,241 |

| 2022/06 (単・13期) |

712,363 41.2% |

-485,551 110.8% |

-526,253 127.6% |

498,195 792,458 |

| 2023/06 (単・14期) |

1,369,737 92.3% |

-36,571 -92.5% |

-38,864 -92.6% |

1,328,929 2,062,629 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2022/06 (連・13期) |

843,689 | -552,070 | -555,521 | 468,927 925,947 |

| 2023/06 (連・14期) |

1,607,947 90.6% |

-147,111 -73.4% |

-149,694 -73.1% |

1,188,830 1,944,322 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2019/06(単・10期) | -9,635.73 | -66,069.19 | 0 |

| 2020/06(単・11期) | -9,423.93 | -84,603.77 | 0 |

| 2021/06(単・12期) | -10,177.04 | -107,730.33 | 0 |

| 2022/06(単・13期) | -98.12 | -801.78 | 0 |

| 2023/06(単・14期) | -6.42 | -821.21 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2022/06(連・13期) | -103.58 | -816.41 | -- |

| 2023/06(連・14期) | -24.72 | -891.26 | -- |

| 予想PER | -20.18倍 (2024/06連・参考EPS:-19.82・想定価格400円ベース) |

|---|---|

| 予想PBR | 1.77倍 (2024/06連・参考BPS:225.56・想定価格400円ベース) |

| 予想配当 | 0.00円(2024/06) |

MFSの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 中山田 明 | 1,614,200 (60,700:3.8%) |

23.05 | 180日 |

| JICベンチャー・グロース・ファンド1号投資事業有限責任組合 | 812,400 | 11.60 | 180日 or 1.5倍 |

| 塩澤 崇 | 600,000 (63,700:10.6%) |

8.57 | 180日 |

| テクノロジーベンチャーズ5号投資事業有限責任組合 | 464,000 | 6.62 | 180日 or 1.5倍 |

| グロービス5号ファンド投資事業有限責任組合 | 456,800 (139,000:30.4%) |

6.52 | 180日 or 1.5倍 |

| BIG1号投資事業有限責任組合 | 306,000 (306,000:100.0%) |

4.37 | |

| YJ2号投資事業組合 | 284,000 (284,000:100.0%) |

4.05 | |

| Globis Fund V, L.P. | 195,200 (59,400:30.4%) |

2.79 | 180日 or 1.5倍 |

| ジー・エス・グロース・インベストメント合同会社 | 190,000 (190,000:100.0%) |

2.71 | |

| マネックスベンチャーズ株式会社 | 150,000 (150,000:100.0%) |

2.14 | |

| 既存株主総計(51) | 7,003,800 | 100 | 対象 4,692,600株 カバー率 87.23% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(21) (内ロックアップ) |

上場前:4,077,400株 売出後:2,577,600株 2,171,400株(84.24%) |

|---|

MFSのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2018-02-08 | 48,600 | 654 | (自)2021-02-09~(至)2028-02-08 |

| 2019-04-26 | 33,200 | 700 | (自)2021-05-08~(至)2029-04-26 |

| 2021-06-30 | 195,800 | 300 | (自)2023-07-01~(至)2031-06-30 |

| 2023-01-27 | 122,000 | 300 | (自)2025-01-28~(至)2033-01-27 |

| 2023-06-27 | 113,000 | 300 | (自)2025-06-30~(至)2033-06-27 |

| 2024-02-22 | 58,200 | 1,500 | (自)2026-02-23~(至)2034-02-22 |

| 2021-03-25 | 35,000 | 862 | (自)2021-03-31~(至)2031-03-31 |

| 2023-06-27 | 13,800 | 862 | (自)2023-06-30~(至)2033-06-30 |

| 2023-06-27 | 11,600 | 861 | (自)2023-06-30~(至)2033-06-30 |

| SO総計(9) | 631,200 | 上場時算入 | 338,000株 |

MFSの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

410円 (想定価格比: +10円/+2.5%) |

| 直前予想 (上場前) |

410円 (公募比: +10円/+2.5%) |

| 初値 | 368円 (公募比: -32円/-8.0%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

住宅ローン情報を調べようとするとよく見る有名な「モゲチェック」運営。ここは金利比較だけではなくユーザーの情報から申込み・審査等まで行えることが特徴。住居用不動産以外にも投資用不動産物件も別サービス「INVASE」で対応。

売上急成長中も黒字化前の上場。これまで長らく低金利の恩恵を受けていたように思えるが、金利上昇局面で、このサービスがどういう活用のされかたになるか見もの。

初値視点だと枚数多く、需給面の問題でそれほど上がらなさそうだが、知名度の高いサービスということでプラススタートの可能性が若干高いか?

『仮条件発表と同時に売出数変更』

VC売出数3,000株増加、社長が3,000株減らして調整、売出総数は変わらず

売上急成長中も黒字化前の上場。これまで長らく低金利の恩恵を受けていたように思えるが、金利上昇局面で、このサービスがどういう活用のされかたになるか見もの。

初値視点だと枚数多く、需給面の問題でそれほど上がらなさそうだが、知名度の高いサービスということでプラススタートの可能性が若干高いか?

『仮条件発表と同時に売出数変更』

VC売出数3,000株増加、社長が3,000株減らして調整、売出総数は変わらず

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

住宅ローン情報で有名な「モゲチェック」運営元。

日銀の政策金利・住宅ローン金利の動向は多くの方に関心のある分野で注目度は高い。

その注目の高い分野でオンラインサービスで一番という印象。

上場日は3社同時上場の翌日、前日IPOで少し雰囲気が悪くなりそうな中、

赤字上場の登場ということで悪い意味で注目度が高まるかも知れない。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年6月度、連結予想EPSは-19.82。

想定価格400円から計算される予想PERは-約20.18倍。

赤字継続ということで数値からは適正価格が測れないところ。

ベンチャーキャピタルからの出資が多く、ダウンラウンド上場を急かされた感じか?

(前回調達時より約4割ダウン、直近調達時価格は分割考慮で861.5円)

一先ず割安性からは評価できないところ。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約19.8億(想定価格ベースOA分含む)の中型IPO。

上場市場は東証グロース市場上場。主幹事はSMBC日興証券。

売出株式比率37.6%で公募株も多い。

オファリングレシオは54.8%と高く、やはりファンド勢は出口思惑。

既存株主上位はVCが複数占めており、売出後も保有が残っているVCあり。

ロックアップは「180日or1.5倍」が掛かっているが、一日でも早く売り抜けたい感触は感じれられる。

ストック・オプションの未行使残も複数あるが、行使価格が400円以上のものも多くダウンラウンド上場らしさが出ている。

吸収金額20億程度の買いが赤字上場銘柄に来るかと問われるとやや厳しい目で見たい。

4.業種…人気化しそうな業種か?魅力があるかなど

住宅ローン情報を扱い、申込みまでシームレスに対応できるのが特徴。

売上の伸びは良く、金利動向も敏感になっている昨今であることから需要は高そう。

しかし本来であれば売上の伸びとともに、すでに黒字体質になっていて万全の状態で上場しても良かった業種に見える。

時期尚早の上場と、ダウンラウンドで買いやすいと見られる間で、展開が読みにくいところ。

2022年末頃から増えているダウンラウンド上場は一先ずはIPO時には初値プラス傾向が多いのは公募組には魅力か?

5.評価…総合的評価や特記的事項を含める

非常に微妙で判断に迷うIPOで、最終評価はC評価とする。

これまでに何社かダウンラウンドIPOを見てきたが、いづれも前回調達時よりも安く買えることが功を奏してか?

初値や上場後すぐの動きは悪くない結果が出ている。

しかしながら業種時に、売上がしっかり伸びているのに

黒字化出来ずにダウンラウンドしてでも上場を進めるのは納得のいかないところで、

今後、住宅ローンも金利上昇局面で、住宅購入を手控える状況となるとサービスも使われない。

やはり上場時点で黒字化して欲しかったところ。

初値プラスになってもリターン妙味があまりないことから、短期で参加する人はパス姿勢でよいか?

IPO当選を味わいたくて、とりあえず公募株は前回調達時に投資した人より安く買えるイメージでお得と考える人は運試し程度に。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

住宅ローン情報で有名な「モゲチェック」運営元。

日銀の政策金利・住宅ローン金利の動向は多くの方に関心のある分野で注目度は高い。

その注目の高い分野でオンラインサービスで一番という印象。

上場日は3社同時上場の翌日、前日IPOで少し雰囲気が悪くなりそうな中、

赤字上場の登場ということで悪い意味で注目度が高まるかも知れない。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年6月度、連結予想EPSは-19.82。

想定価格400円から計算される予想PERは-約20.18倍。

赤字継続ということで数値からは適正価格が測れないところ。

ベンチャーキャピタルからの出資が多く、ダウンラウンド上場を急かされた感じか?

(前回調達時より約4割ダウン、直近調達時価格は分割考慮で861.5円)

一先ず割安性からは評価できないところ。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約19.8億(想定価格ベースOA分含む)の中型IPO。

上場市場は東証グロース市場上場。主幹事はSMBC日興証券。

売出株式比率37.6%で公募株も多い。

オファリングレシオは54.8%と高く、やはりファンド勢は出口思惑。

既存株主上位はVCが複数占めており、売出後も保有が残っているVCあり。

ロックアップは「180日or1.5倍」が掛かっているが、一日でも早く売り抜けたい感触は感じれられる。

ストック・オプションの未行使残も複数あるが、行使価格が400円以上のものも多くダウンラウンド上場らしさが出ている。

吸収金額20億程度の買いが赤字上場銘柄に来るかと問われるとやや厳しい目で見たい。

4.業種…人気化しそうな業種か?魅力があるかなど

住宅ローン情報を扱い、申込みまでシームレスに対応できるのが特徴。

売上の伸びは良く、金利動向も敏感になっている昨今であることから需要は高そう。

しかし本来であれば売上の伸びとともに、すでに黒字体質になっていて万全の状態で上場しても良かった業種に見える。

時期尚早の上場と、ダウンラウンドで買いやすいと見られる間で、展開が読みにくいところ。

2022年末頃から増えているダウンラウンド上場は一先ずはIPO時には初値プラス傾向が多いのは公募組には魅力か?

5.評価…総合的評価や特記的事項を含める

非常に微妙で判断に迷うIPOで、最終評価はC評価とする。

これまでに何社かダウンラウンドIPOを見てきたが、いづれも前回調達時よりも安く買えることが功を奏してか?

初値や上場後すぐの動きは悪くない結果が出ている。

しかしながら業種時に、売上がしっかり伸びているのに

黒字化出来ずにダウンラウンドしてでも上場を進めるのは納得のいかないところで、

今後、住宅ローンも金利上昇局面で、住宅購入を手控える状況となるとサービスも使われない。

やはり上場時点で黒字化して欲しかったところ。

初値プラスになってもリターン妙味があまりないことから、短期で参加する人はパス姿勢でよいか?

IPO当選を味わいたくて、とりあえず公募株は前回調達時に投資した人より安く買えるイメージでお得と考える人は運試し程度に。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

MFSへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。MFSの初値予想投票は締め切りました。

現在の読者予想件数:52件

読者予想サマリ 平均値:448円 | 中央値:420円 | 補正値:448円

最高:700円 >>>> 最低:330円

最高:700円 >>>> 最低:330円

nyanco.O様(2024/06/20) スタンス:(B) BB期間終了後

予想値:484円(公募価格比:+84円)

壁谷様(2024/06/18) スタンス:(A) メルアドなし BB期間終了後

予想値:670円(公募価格比:+270円)

単価が安く買いやすい。地合いも好転。上場日までは円安。

木ノ内様(2024/06/18) スタンス:(B) メルアドなし BB期間終了後

予想値:700円(公募価格比:+300円)

業績好転、長期保有。

おばあちゃんの予想様(2024/06/18) スタンス:(D) BB期間終了後

予想値:415円(公募価格比:+15円)

だめでしょ

むらた様(2024/06/17) スタンス:(B) BB期間終了後

予想値:550円(公募価格比:+150円)

みんな弱気だねぇ

少し待てば600円。1年後1000円目標

少し待てば600円。1年後1000円目標

よっし様(2024/06/16) スタンス:(C) BB期間終了後

予想値:480円(公募価格比:+80円)

マネックスで当選したので、希望込めてこれくらい。赤字のフィンテックはどう判断されるのかな?

しょくぱん様(2024/06/15) スタンス:(B) BB期間終了後

予想値:510円(公募価格比:+110円)

1000円以下のIPOは値上がる傾向が有る

ネオ様(2024/06/14) スタンス:(B) BB期間終了後

予想値:500円(公募価格比:+100円)

ここ直近の微妙IPOが好調なため少し期待を込めて。

Macco様(2024/06/14) スタンス:(C) BB期間終了後

予想値:440円(公募価格比:+40円)

欲しかったライスカレーが外れて主幹事でもない証券会社から2500も泣かれて買わされた。よほどの不人気か?!マイナスにならなければ良しとせねば・・・

うち様(2024/06/14) スタンス:(C) BB期間終了後

予想値:420円(公募価格比:+20円)

微増

うに様(2024/06/13) スタンス:(B) BB期間終了後

予想値:443円(公募価格比:+43円)

割らないで!

返し梅様(2024/06/13) スタンス:(C) BB期間終了後

予想値:340円(公募価格比:-60円)

ちょっと厳しめの評価にしました。

西藤様(2024/06/13) スタンス:(B) BB期間終了後

予想値:600円(公募価格比:+200円)

黒字化すれば1000円超えるでしょう。それまで待ちます。

かぶけ様(2024/06/13) スタンス:(C) BB期間終了後

予想値:368円(公募価格比:-32円)

普通の予想

ほいみん様(2024/06/13) スタンス:(C) BB期間終了後

予想値:385円(公募価格比:-15円)

ピタリ賞ねらいです

みんすくみ様(2024/06/13) スタンス:(C) BB期間終了後

予想値:368円(公募価格比:-32円)

アストロにつられて上がるかも

n2様(2024/06/12) スタンス:(C) BB期間終了前

予想値:600円(公募価格比:+200円)

1.5倍を目安にしました

lime様(2024/06/12) スタンス:(C) メルアドなし BB期間終了前

予想値:385円(公募価格比:-15円)

日興が主幹事のIPO銘柄って、上場ゴールが非常に多い

アルファルファ様(2024/06/12) スタンス:(D) BB期間終了前

予想値:368円(公募価格比:-32円)

地合い悪い

parms様(2024/06/11) スタンス:(C) BB期間終了前

予想値:413円(公募価格比:+13円)

なかなか厳しめでしょう

UG様(2024/06/11) スタンス:(D) BB期間終了前

予想値:400円(公募価格比:±0円)

赤字銘柄は要らない、以上。

CYO様(2024/06/11) スタンス:(C) BB期間終了前

予想値:470円(公募価格比:+70円)

意外と悪くないのでは

けつね様(2024/06/10) スタンス:(C) BB期間終了前

予想値:420円(公募価格比:+20円)

ほんとに微妙

三体様(2024/06/10) スタンス:(C) BB期間終了前

予想値:368円(公募価格比:-32円)

業績的に人気でなさそう

mere様(2024/06/10) スタンス:(C) BB期間終了前

予想値:368円(公募価格比:-32円)

かなり低人気になりそう

スティンガー様(2024/06/08) スタンス:(D) BB期間終了前

予想値:375円(公募価格比:-25円)

パスです。

yupa様(2024/06/08) スタンス:(D) BB期間終了前

予想値:380円(公募価格比:-20円)

良いところが見つからない

かっきー様(2024/06/08) スタンス:(B) BB期間終了前

予想値:599円(公募価格比:+199円)

伸び代はどうだろう。

米国財政破綻様(2024/06/07) スタンス:(D) BB期間終了前

予想値:330円(公募価格比:-70円)

ピタリ賞

だるたにあん様(2024/06/07) スタンス:(C) BB期間終了前

予想値:425円(公募価格比:+25円)

これくらいかなぁ

k&k様(2024/06/06) スタンス:(C) BB期間終了前

予想値:487円(公募価格比:+87円)

大幅な上昇は見込めないでしょう。

まつ様(2024/06/06) スタンス:(D) BB期間終了前

予想値:400円(公募価格比:±0円)

公募と同値を予想。

IPO投資家様(2024/06/06) スタンス:(D) BB期間終了前

予想値:398円(公募価格比:-2円)

悪条件が揃いすぎているので、SBIの1口以外パス。

成長性もなさそうなのでセカンダリーもパス。

成長性もなさそうなのでセカンダリーもパス。

レモンパン様(2024/06/06) スタンス:(C) BB期間終了前

予想値:418円(公募価格比:+18円)

予想が難しいです。

hal様(2024/06/06) スタンス:(D) BB期間終了前

予想値:420円(公募価格比:+20円)

パスします

haru様(2024/06/06) スタンス:(C) BB期間終了前

予想値:450円(公募価格比:+50円)

どっちでもいい。

五十二様(2024/06/06) スタンス:(なし) BB期間終了前

予想値:450円(公募価格比:+50円)

成長性が高い。

愛読者様(2024/06/05) スタンス:(C) BB期間終了前

予想値:440円(公募価格比:+40円)

日興だから、こういうのだけ当たったりする

my20001様(2024/06/05) スタンス:(S) BB期間終了前

予想値:410円(公募価格比:+10円)

単価が小さいので、手数料が気になります

色違いのベトベトン様(2024/06/05) スタンス:(D) BB期間終了前

予想値:390円(公募価格比:-10円)

宇宙でさえあのくらいなら他はちょっと厳しい

ネコポス様(2024/06/04) スタンス:(B) BB期間終了前

予想値:600円(公募価格比:+200円)

これくらいかな。

MIMU様(2024/06/04) スタンス:(B) BB期間終了前

予想値:500円(公募価格比:+100円)

上場が集中する中での上場はアゲインスト。

ただ日本の長期金利が1.1%→1.0%割れ寸前まで低下して、グロース株平均も2日連続の大幅高。5日のアストロスケール上場からIPO人気も復活により、公募株割れはないか。

ただ日本の長期金利が1.1%→1.0%割れ寸前まで低下して、グロース株平均も2日連続の大幅高。5日のアストロスケール上場からIPO人気も復活により、公募株割れはないか。

moon様(2024/06/04) スタンス:(C) メルアドなし BB期間終了前

予想値:400円(公募価格比:±0円)

直近にバイオや同時上場が続きIPO疲れと地合い悪化が直撃するのでBB人気よりかなり下になるはず

金利の影響が大きいのは周知の事実というのも初値売りを誘いそう

金利の影響が大きいのは周知の事実というのも初値売りを誘いそう

CK様(2024/05/28) スタンス:(C) BB期間終了前

予想値:412円(公募価格比:+12円)

ぎゃーふぶ様(2024/05/28) スタンス:(C) BB期間終了前

予想値:420円(公募価格比:+20円)

広告ウザイ

551様(2024/05/25) スタンス:(D) BB期間終了前

予想値:351円(公募価格比:-49円)

IPO息切れ

みよぶー様(2024/05/25) スタンス:(C) BB期間終了前

予想値:400円(公募価格比:±0円)

定位株ばっかり。ブーム?

フレディ様(2024/05/24) スタンス:(C) BB期間終了前

予想値:440円(公募価格比:+40円)

微妙

ussy77様(2024/05/21) スタンス:(C) BB期間終了前

予想値:415円(公募価格比:+15円)

mu-mu2様(2024/05/20) スタンス:(C) BB期間終了前

予想値:510円(公募価格比:+110円)

厳しそうかな

hakio様(2024/05/20) スタンス:(B) BB期間終了前

予想値:500円(公募価格比:+100円)

goodcampany

きむ様(2024/05/17) スタンス:(B) BB期間終了前

予想値:500円(公募価格比:+100円)

少し上

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。

希望的観測値です。