ジャパンワランティサポートの概要

ジャパンワランティサポートのIPO(新規上場)日程関連

| 仮条件決定日 | 2022/06/03 (金) |

|---|---|

| BB期間 | 開始: 2022/06/07 (火) ~ 終了: 2022/06/13 (月) |

| 公募価格決定 | 2022/06/14 (火) |

| 購入申込期間 | 開始: 2022/06/15 (水) ~ 終了: 2022/06/20 (月) |

| 上場予定日 | 2022/06/23 (木) |

ジャパンワランティサポートのIPO(新規上場)基本情報

| 公募株式数 | 総計:640,000株 (公募:97,000株 / 売出:543,000株)売出株式比率:84.8% |

|---|---|

| O.A.分 | 96,000株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 2,097,000株 (上場時、公募株数含む) |

| OR | 35.1% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,640円 |

| 仮条件価格 | 1,500~1,640円 (変動率:-8.5% ~0.0% 中立 ) |

| 公募価格 | 1,640円 (想定価格との差:0円 / 0.0% ) |

| IPOの資金用途 | 設備投資資金及びその他資金に充当する予定 |

ジャパンワランティサポートのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,640円 | 1,640円 ±0円 |

1,480円

-160円 |

3,345円

(+1,865円) |

| 変化率 | 0.0% | -9.8% | +126.0% | |

| 吸収金額 | 12.0億円 | 12.0億円 ±0.0億円 |

10.8億円 -1.1億円 |

|

| 時価総額 | 34.3億円 | 34.3億円 ±0.0億円 |

31.0億円 -3.3億円 |

85.0億円 +53.9億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

ジャパンワランティサポートの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | ジャパンワランティサポート |

|---|---|

| 所在地 | 東京都千代田区大手町二丁目1番1号大手町野村ビル7F |

| 設立 | 2010年03月25日 |

| 従業員数 | 26人 |

| 監査法人 | 普賢監査法人 |

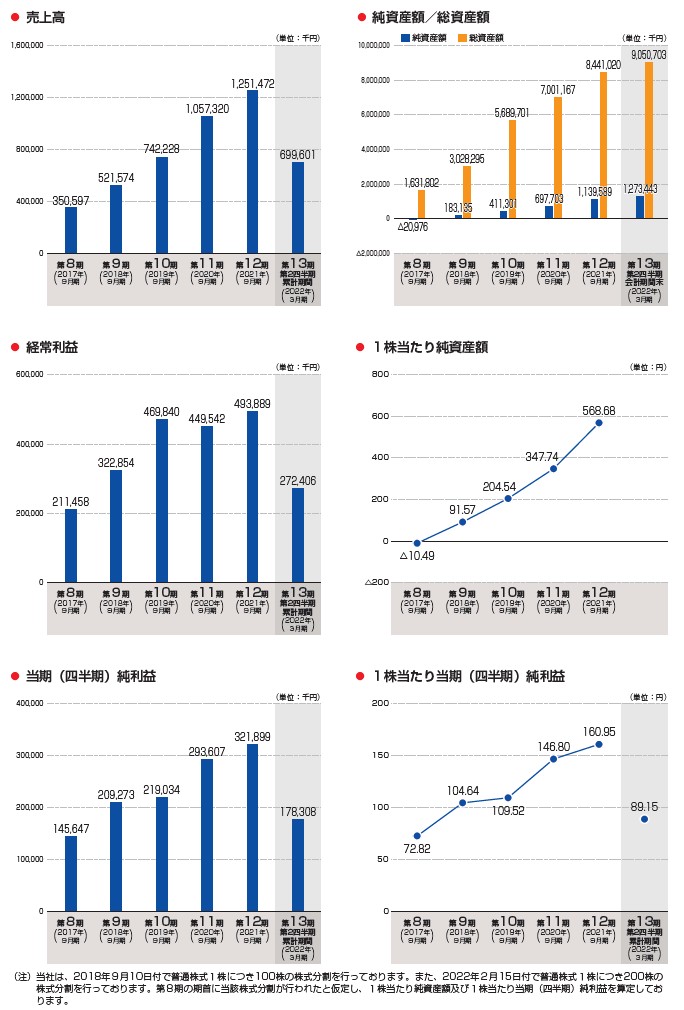

ジャパンワランティサポートの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2017/09 (単・8期) |

350,597 | 211,458 | 145,647 | 20,976 1,631,802 |

| 2018/09 (単・9期) |

521,574 48.8% |

322,854 52.7% |

209,273 43.7% |

183,135 3,028,295 |

| 2019/09 (単・10期) |

742,228 42.3% |

469,840 45.5% |

219,034 4.7% |

411,301 5,689,701 |

| 2020/09 (単・11期) |

1,057,320 42.5% |

449,542 -4.3% |

293,607 34.0% |

697,703 7,001,167 |

| 2021/09 (単・12期) |

1,251,472 18.4% |

493,889 9.9% |

321,899 9.6% |

1,139,589 8,441,020 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2017/09(単・8期) | 1,456,476.38 | -209,764.69 | 0 |

| 2018/09(単・9期) | 20,927.34 | 18,313.60 | 0 |

| 2019/09(単・10期) | 21,903.40 | 40,907.19 | 0 |

| 2020/09(単・11期) | 146.80 | 347.74 | 0 |

| 2021/09(単・12期) | 160.95 | 568.68 | 0 |

| 予想PER | 10.14倍 (2022/09単・参考EPS:161.75・想定価格1,640円ベース) |

|---|---|

| 予想PBR | 2.22倍 (2022/09単・参考BPS:739.75・想定価格1,640円ベース) |

| 予想配当 | --(2022/09) |

ジャパンワランティサポートの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| ジャパンベストレスキューシステム株式会社 | 2,000,000 (543,000:27.2%) |

79.37 | 180日 |

| 庄司 武史 | 220,000 | 8.73 | 180日 |

| 小田 則彦 | 148,000 | 5.87 | 180日 |

| 渡邊 俊雄 | 120,000 | 4.76 | |

| 飛田 悟 | 32,000 | 1.27 | 180日 |

| 既存株主総計(5) | 2,520,000 | 100 | 対象 1,857,000株 カバー率 93.93% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(0) (内ロックアップ) |

上場前:0株 売出後:0株 0株(0.00%) |

|---|

ジャパンワランティサポートのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2018-10-15 | 400,000 | 784 | (自)2020-11-01~(至)2025-10-31 |

| 2019-01-21 | 120,000 | 784 | (自)2022-01-01~(至)2029-01-24 |

| SO総計(2) | 520,000 | 上場時算入 | 520,000株 |

ジャパンワランティサポートの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,580円 (想定価格比: -60円/-3.7%) |

| 直前予想 (上場前) |

1,620円 (公募比: -20円/-1.2%) |

| 初値 | 1,480円 (公募比: -160円/-9.8%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

住宅設備の長期延長保証がメイン事業。

新規性はかなり低いと思われるので人気化は難しい。

4社同時上場だと分が悪いタイプに見える。

サービス業セクターのようなビジネスだが、保証を取り扱うからか「その他金融業」のセクターに。

業績は好調。みずほ証券主幹事で若干の割安感も感じる。下値は固そうに見えるので、初値がイマイチでも文句を言わないぐらいの意志で参加したい。

新規性はかなり低いと思われるので人気化は難しい。

4社同時上場だと分が悪いタイプに見える。

サービス業セクターのようなビジネスだが、保証を取り扱うからか「その他金融業」のセクターに。

業績は好調。みずほ証券主幹事で若干の割安感も感じる。下値は固そうに見えるので、初値がイマイチでも文句を言わないぐらいの意志で参加したい。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

住宅設備機器の延長保証事業など。新築購入やホームセンターなどで見られる

小冊子が事業の目印。

事業自体に目新しさはないので注目度は低いか?

6月23日は4社同日上場、注目度の点では見劣り。

2.割安性…PER,PBRなど財務情報、価格設定から

2022年9月度、単体予想EPSは161.75円。

想定価格1,640円から計算される予想PERは約10.14倍。

同業種の上場企業とPER比較での価格帯は近い。

売上の伸びは良いので継続すれば割安感はでそう。ただ、インパクトのない通常価格設定。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約12億円(想定価格ベースOA分含む)の中型IPO。

上場市場は東証グロース市場。主幹事はみずほ証券。

売出株式比率84.8%と売出が多い。オファリング・レシオはやや高め。

株主数は少なくジャパンベストレスキューシステムが多くを保有、売出上場。

既存株主からの売りはロックアップがきつく目立った売り圧は感じない。

ストック・オプションの未行使残は784円で52万株。全数行使可能期間で、こちらは売り圧を感じる。

需給面はやはり同時上場で注目度が低いとなると、買い圧力の低さが懸念材料か?

4.業種…人気化しそうな業種か?魅力があるかなど

住宅設備機器の延長保証事業で、まったく変哲のない企業。IPOらしくない。

すでに上場企業もあり、特段他社に比べて魅力のある差別化サービスはわからなかった。

それなりに継続して儲かりそうなビジネスがあるが、上場意義にも欠ける気がして、

IPOで応援しようという層は少ないかもしれない。圧倒的に割安放置なら食指が伸びそうな銘柄。

5.評価…総合的評価や特記的事項を含める

IPO初値から期待して伸びそうな雰囲気がない銘柄というのが率直な感想。

それが4社同日上場に入ってしまっているので、いまいち買いが入るイメージが湧かない。

一方、見えている売り圧としてストックオプションが784円で大量にある。

上場してこのラインぐらいまでは、ここぞと儲かる人達がいることを思えば安くなるまで買わないというのが

新規参入する側の心情となりそう。

改めて見直すと公募申込する理由に乏しい銘柄。

最終評価はC評価とし、初値よりも十分安くなって仕込むと面白そうな銘柄と見る。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

住宅設備機器の延長保証事業など。新築購入やホームセンターなどで見られる

小冊子が事業の目印。

事業自体に目新しさはないので注目度は低いか?

6月23日は4社同日上場、注目度の点では見劣り。

2.割安性…PER,PBRなど財務情報、価格設定から

2022年9月度、単体予想EPSは161.75円。

想定価格1,640円から計算される予想PERは約10.14倍。

同業種の上場企業とPER比較での価格帯は近い。

売上の伸びは良いので継続すれば割安感はでそう。ただ、インパクトのない通常価格設定。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約12億円(想定価格ベースOA分含む)の中型IPO。

上場市場は東証グロース市場。主幹事はみずほ証券。

売出株式比率84.8%と売出が多い。オファリング・レシオはやや高め。

株主数は少なくジャパンベストレスキューシステムが多くを保有、売出上場。

既存株主からの売りはロックアップがきつく目立った売り圧は感じない。

ストック・オプションの未行使残は784円で52万株。全数行使可能期間で、こちらは売り圧を感じる。

需給面はやはり同時上場で注目度が低いとなると、買い圧力の低さが懸念材料か?

4.業種…人気化しそうな業種か?魅力があるかなど

住宅設備機器の延長保証事業で、まったく変哲のない企業。IPOらしくない。

すでに上場企業もあり、特段他社に比べて魅力のある差別化サービスはわからなかった。

それなりに継続して儲かりそうなビジネスがあるが、上場意義にも欠ける気がして、

IPOで応援しようという層は少ないかもしれない。圧倒的に割安放置なら食指が伸びそうな銘柄。

5.評価…総合的評価や特記的事項を含める

IPO初値から期待して伸びそうな雰囲気がない銘柄というのが率直な感想。

それが4社同日上場に入ってしまっているので、いまいち買いが入るイメージが湧かない。

一方、見えている売り圧としてストックオプションが784円で大量にある。

上場してこのラインぐらいまでは、ここぞと儲かる人達がいることを思えば安くなるまで買わないというのが

新規参入する側の心情となりそう。

改めて見直すと公募申込する理由に乏しい銘柄。

最終評価はC評価とし、初値よりも十分安くなって仕込むと面白そうな銘柄と見る。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

ジャパンワランティサポートへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。ジャパンワランティサポートの初値予想投票は締め切りました。

現在の読者予想件数:54件

読者予想サマリ 平均値:1,706円 | 中央値:1,670円 | 補正値:1,706円

最高:2,459円 >>>> 最低:1,400円

最高:2,459円 >>>> 最低:1,400円

株ってます様(2022/06/20) スタンス:(B) BB期間終了後

予想値:1,900円(公募価格比:+260円)

みずほさんより300株の配分お付き合いも有るので喜んで頂きますね 次回のAVICも注文しましょうか?騰がれば嬉しい限りです(笑)

ごくう様(2022/06/19) スタンス:(D) BB期間終了後

予想値:1,580円(公募価格比:-60円)

割れる可能性高いでしょう

よし様(2022/06/16) スタンス:(D) BB期間終了後

予想値:1,400円(公募価格比:-240円)

アウト

かぶけ様(2022/06/14) スタンス:(C) BB期間終了後

予想値:1,508円(公募価格比:-132円)

地合が悪ければ。

とれーだ様(2022/06/14) スタンス:(D) BB期間終了後

予想値:1,565円(公募価格比:-75円)

贔屓目にみてもこの数字

kuro様(2022/06/13) スタンス:(D) BB期間終了前

予想値:1,508円(公募価格比:-132円)

その日の一番人気に行くだろうからこれはパス

アロエ様(2022/06/13) スタンス:(C) BB期間終了前

予想値:1,740円(公募価格比:+100円)

不作の6月⁉️

愛読者様(2022/06/13) スタンス:(C) BB期間終了前

予想値:1,650円(公募価格比:+10円)

そこそこで

七対子様(2022/06/13) スタンス:(D) BB期間終了前

予想値:1,680円(公募価格比:+40円)

ぱす!

米国財政破綻様(2022/06/12) スタンス:(D) BB期間終了前

予想値:1,450円(公募価格比:-190円)

ピタリ賞

ケインザ様(2022/06/12) スタンス:(C) BB期間終了前

予想値:1,770円(公募価格比:+130円)

プラスにはなりそう

プロトタイプ様(2022/06/11) スタンス:(B) BB期間終了前

予想値:2,050円(公募価格比:+410円)

安ければ買いたい

境多摩様(2022/06/11) スタンス:(C) BB期間終了前

予想値:1,760円(公募価格比:+120円)

堅実経営なので割安性・お得度チェックで判断

プルキニエ様(2022/06/11) スタンス:(C) BB期間終了前

予想値:1,720円(公募価格比:+80円)

住宅設備機器の延長保証事業

業種としては妙味が乏しい

業種としては妙味が乏しい

FFT様(2022/06/11) スタンス:(A) BB期間終了前

予想値:2,100円(公募価格比:+460円)

略してジャパワラ

AIM様(2022/06/11) スタンス:(B) BB期間終了前

予想値:1,950円(公募価格比:+310円)

安定成長

トマトジュース様(2022/06/11) スタンス:(B) BB期間終了前

予想値:1,850円(公募価格比:+210円)

ディスカウントされていて買い安心感ある

DCT様(2022/06/11) スタンス:(B) BB期間終了前

予想値:1,710円(公募価格比:+70円)

地味ながら需要がある業種です

ぎゃーふぶ様(2022/06/11) スタンス:(D) BB期間終了前

予想値:1,440円(公募価格比:-200円)

ぱす

UG様(2022/06/09) スタンス:(D) BB期間終了前

予想値:1,540円(公募価格比:-100円)

こういう銘柄は配当を設定して欲しい。

YO様(2022/06/09) スタンス:(C) BB期間終了前

予想値:1,810円(公募価格比:+170円)

少々割安な感。業績好調ぽいので割れるようなら買い検討。

hal様(2022/06/09) スタンス:(D) BB期間終了前

予想値:1,650円(公募価格比:+10円)

パスします。。

さかな様(2022/06/08) スタンス:(C) BB期間終了前

予想値:1,810円(公募価格比:+170円)

事業自体は堅いし、上方修正しそうな気配

配当のガイダンスあれば良かったんだけど

グロースだし、親子上場だし出さないんだろうね

配当のガイダンスあれば良かったんだけど

グロースだし、親子上場だし出さないんだろうね

ヘタクソん様(2022/06/08) スタンス:(C) BB期間終了前

予想値:1,646円(公募価格比:+6円)

期待薄。

かっきー様(2022/06/08) スタンス:(B) BB期間終了前

予想値:2,459円(公募価格比:+819円)

ローリスクローリターンかな。

TYO様(2022/06/08) スタンス:(C) BB期間終了前

予想値:1,840円(公募価格比:+200円)

公募割れは無いと思います

haru様(2022/06/08) スタンス:(C) BB期間終了前

予想値:1,610円(公募価格比:-30円)

触らぬ神に祟りなし

ケニー様(2022/06/08) スタンス:(C) BB期間終了前

予想値:1,750円(公募価格比:+110円)

公募割れは大丈夫かとなんとなく

このもん様(2022/06/08) スタンス:(C) BB期間終了前

予想値:1,680円(公募価格比:+40円)

要りませんね・・・

スティンガー様(2022/06/07) スタンス:(C) BB期間終了前

予想値:1,660円(公募価格比:+20円)

この地合いで複数社同時上場では、公募割れを避けられれば御の字かなと。

まつ様(2022/06/07) スタンス:(C) BB期間終了前

予想値:1,720円(公募価格比:+80円)

辛うじて公募割れ回避と予想します。

parms様(2022/06/07) スタンス:(B) BB期間終了前

予想値:1,720円(公募価格比:+80円)

みずほだし

k&k様(2022/06/07) スタンス:(C) BB期間終了前

予想値:1,880円(公募価格比:+240円)

業績はそれなりに上昇傾向にあるので、期待したい。

★★★★四星球様(2022/06/07) スタンス:(B) BB期間終了前

予想値:1,650円(公募価格比:+10円)

これくらいかな??

eat the meat様(2022/06/06) スタンス:(C) BB期間終了前

予想値:1,900円(公募価格比:+260円)

まあまあの肉を食せるぐらいの儲けだろうか

ラスタ様(2022/06/06) スタンス:(B) BB期間終了前

予想値:2,000円(公募価格比:+360円)

まあまあの案件

IPO投資家様(2022/06/06) スタンス:(C) BB期間終了前

予想値:1,640円(公募価格比:±0円)

4社同日なので地味案件の需要は厳しそう。

レモンパン様(2022/06/06) スタンス:(C) BB期間終了前

予想値:1,550円(公募価格比:-90円)

少し厳しいような気も。

だるたにあん様(2022/06/06) スタンス:(C) BB期間終了前

予想値:1,670円(公募価格比:+30円)

ストックオプション多いが…

なりきん様(2022/06/05) スタンス:(D) BB期間終了前

予想値:1,640円(公募価格比:±0円)

いらない

ダングラ様(2022/06/05) スタンス:(C) BB期間終了前

予想値:1,700円(公募価格比:+60円)

業績は良さそうだが初値は伸びないでしょうな

二次微分様(2022/06/05) スタンス:(D) BB期間終了前

予想値:1,508円(公募価格比:-132円)

一流のグロース企業

豚毛様(2022/06/04) スタンス:(C) BB期間終了前

予想値:1,650円(公募価格比:+10円)

またほぼ出口上場やん

吉野家で生娘が夢中になる丼を食えるぐらいの儲けやな

吉野家で生娘が夢中になる丼を食えるぐらいの儲けやな

ペリドット様(2022/06/04) スタンス:(C) BB期間終了前

予想値:1,700円(公募価格比:+60円)

4社同時じゃなかったらもう少し上がったと思う

アルファルファ様(2022/06/04) スタンス:(C) BB期間終了前

予想値:1,800円(公募価格比:+160円)

公募割れは無さそうかな

my20001様(2022/06/04) スタンス:(D) BB期間終了前

予想値:1,620円(公募価格比:-20円)

パッとしませんねぇ

色違いのベトベトン様(2022/06/03) スタンス:(D) BB期間終了前

予想値:1,580円(公募価格比:-60円)

真っ当な価格だと思うけど超地味なので4社同時だとキツイ

nano様(2022/05/31) スタンス:(C) BB期間終了前

予想値:1,580円(公募価格比:-60円)

グロース3社同時は分散しすぎ 指数次第だから予想は外れそう

ねこ太様(2022/05/30) スタンス:(C) BB期間終了前

予想値:1,645円(公募価格比:+5円)

これくらいかな。

みよぶー様(2022/05/25) スタンス:(B) BB期間終了前

予想値:1,600円(公募価格比:-40円)

4銘柄も・・・上場は1社ずつを希望

春日局様(2022/05/23) スタンス:(C) BB期間終了前

予想値:1,580円(公募価格比:-60円)

若干の割込みと予想。

きむ様(2022/05/20) スタンス:(B) BB期間終了前

予想値:1,800円(公募価格比:+160円)

期待できる

眞由美様(2022/05/20) スタンス:(D) BB期間終了前

予想値:1,470円(公募価格比:-170円)

上がらないと思う

hakio様(2022/05/20) スタンス:(B) BB期間終了前

予想値:1,750円(公募価格比:+110円)

nice campany

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。