テノ.ホールディングスの概要

[7037] : テノ.ホールディングス

市場:東M (サービス業)

事業内容:直営保育所・受託保育所の運営、幼稚園や保育所に対する保育士派遣、ベビーシッターサービス・ハウスサービスの提供、tenoSCHOOL(保育士養成講座等)の運営

テノ.ホールディングスのIPO(新規上場)日程関連

| 仮条件決定日 | 2018/12/04 (火) |

|---|---|

| BB期間 | 開始: 2018/12/05 (水) ~ 終了: 2018/12/11 (火) |

| 公募価格決定 | 2018/12/12 (水) |

| 購入申込期間 | 開始: 2018/12/13 (木) ~ 終了: 2018/12/18 (火) |

| 上場予定日 | 2018/12/21 (金) |

テノ.ホールディングスのIPO(新規上場)基本情報

| 公募株式数 | 総計:350,000株 (公募:350,000株 / 売出:0株)売出株式比率:0.0% |

|---|---|

| O.A.分 | 52,500株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 1,460,000株 (上場時、公募株数含む) |

| OR | 27.6% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,900円 |

| 仮条件価格 | 1,870~1,920円 (変動率:-1.6% ~+1.1% 中立 ) |

| 公募価格 | 1,920円 (想定価格との差:+20円 / +1.1% ) |

| IPOの資金用途 | 公的保育事業における設備資金として全額を充当する予定 |

テノ.ホールディングスのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,900円 | 1,920円 +20円 |

2,400円

+480円 |

845円

分割 3倍 (+135円) |

| 変化率 | +1.1% | +25.0% | +5.6% | |

| 吸収金額 | 7.64億円 | 7.72億円 +0.08億円 |

9.66億円 +1.93億円 |

|

| 時価総額 | 27.7億円 | 28.0億円 +0.29億円 |

35.0億円 +7.00億円 |

39.7億円 +4.68億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

テノ.ホールディングスの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | テノ.ホールディングス |

|---|---|

| 所在地 | 福岡県福岡市博多区上呉服町10番10号 |

| 設立 | 2015年12月15日 |

| 従業員数 | 1,643人 |

| 監査法人 | 有限責任監査法人トーマツ |

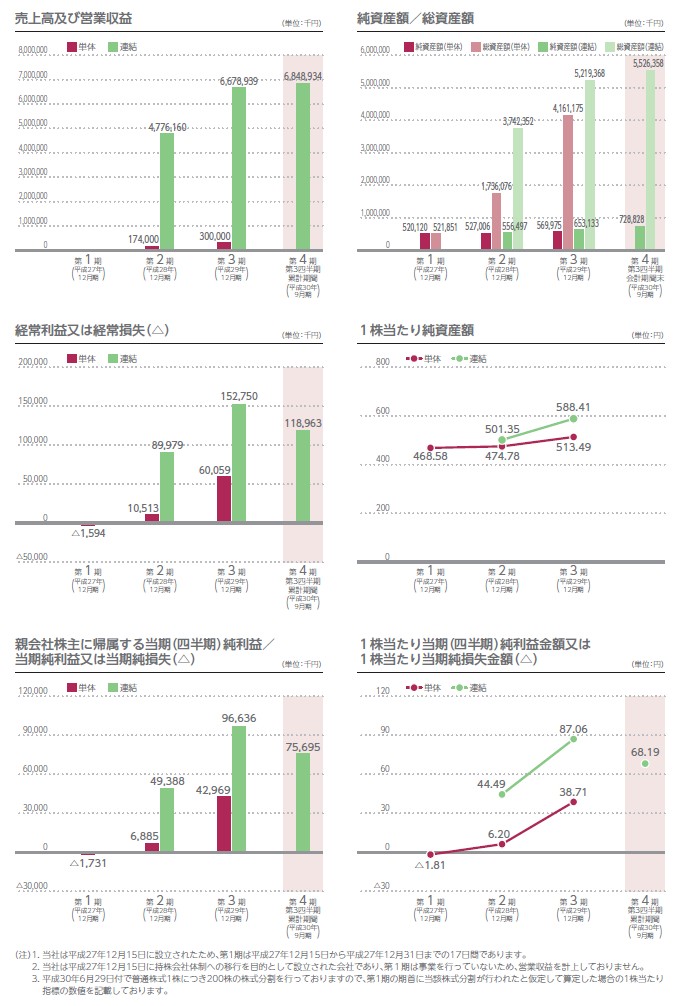

テノ.ホールディングスの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2015/12 (単・1期) |

0 | -1,594 | -1,731 | 520,120 521,851 |

| 2016/12 (単・2期) |

174,000 0.0% |

10,513 -759.5% |

6,885 -497.7% |

527,006 1,736,076 |

| 2017/12 (単・3期) |

300,000 72.4% |

60,059 471.3% |

42,969 524.1% |

569,975 4,161,175 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2016/12 (連・2期) |

4,776,160 | 89,979 | 49,388 | 556,497 3,742,352 |

| 2017/12 (連・3期) |

6,678,939 39.8% |

152,750 69.8% |

96,636 95.7% |

653,133 5,219,368 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2015/12(単・1期) | -361.86 | 93,715.38 | 0 |

| 2016/12(単・2期) | 6.20 | 474.78 | 0 |

| 2017/12(単・3期) | 38.71 | 513.49 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2016/12(連・2期) | 44.49 | 501.35 | -- |

| 2017/12(連・3期) | 87.06 | 588.41 | -- |

| 予想PER | 14.70倍 (2018/12連・参考EPS:129.29・想定価格1,900円ベース) |

|---|---|

| 予想PBR | 1.98倍 (2018/12連・参考BPS:961.60・想定価格1,900円ベース) |

| 予想配当 | 0.00円(2018/12) |

テノ.ホールディングスの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 株式会社夢源 | 500,000 | 42.54 | 90日 |

| 池内 比呂子 | 382,800 | 32.57 | |

| ジャフコSV4共有投資事業有限責任組合 | 150,000 | 12.76 | 90日 or 1.5倍 |

| 三菱UFJキャピタル5号投資事業有限責任組合 | 50,000 | 4.25 | 90日 or 1.5倍 |

| 土屋 悦子 | 9,800 | 0.83 | 90日 |

| 福士 泉 | 9,800 | 0.83 | 90日 |

| 吉野 晴彦 | 9,000 | 0.77 | 90日 |

| 所有株式数800株の株主8名 | 6,400 | 0.54 | |

| 古谷 勇樹 | 4,600 | 0.39 | 90日 |

| 平田 智美 | 4,400 | 0.37 | |

| 既存株主総計(30) | 1,175,400 | 100 | 対象 741,200株 カバー率 63.06% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(2) (内ロックアップ) |

上場前:200,000株 売出後:200,000株 200,000株(100.00%) |

|---|

テノ.ホールディングスのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2014-01-17 | 33,600 | 250 | (自)2016-02-01~(至)2020-01-31 |

| 2014-05-16 | 4,000 | 250 | (自)2016-08-01~(至)2020-01-31 |

| 2016-12-16 | 27,800 | 550 | (自)2019-01-01~(至)2023-12-31 |

| SO総計(3) | 65,400 | 上場時算入 | 37,600株 |

テノ.ホールディングスの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

4,000円 (想定価格比: +2,100円/+110.5%) |

| 直前予想 (上場前) |

2,200円 (公募比: +280円/+14.6%) |

| 初値 | 2,400円 (公募比: +480円/+25.0%) |

・新規承認時の第一印象  (B:やや積極的)

(B:やや積極的)

2018年9月20日上場予定だったものが9月18日の直前に中止、出直しで12月上場。

想定価格が大幅に引き下がっている( 4,440円→1,900円)

上場取り消しは「取引所からで「コーポレート・ガバナンス及び内部管理体制の有効性」(有価証券上場規程第214条第1項第3号)について新たに確認すべき事項が生じましたとのこと」

9月時点ではBBスタンスで割高感指摘、今回半額スタートで上場頓挫も値ごろ感を出す。

同時上場、買い疲れも気になるスケジュール。テーマ性の高さは評価されそうだが・・・。

想定価格が大幅に引き下がっている( 4,440円→1,900円)

上場取り消しは「取引所からで「コーポレート・ガバナンス及び内部管理体制の有効性」(有価証券上場規程第214条第1項第3号)について新たに確認すべき事項が生じましたとのこと」

9月時点ではBBスタンスで割高感指摘、今回半額スタートで上場頓挫も値ごろ感を出す。

同時上場、買い疲れも気になるスケジュール。テーマ性の高さは評価されそうだが・・・。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

今年9月に上場予定だったが、上場直前で取引所から承認取り消し。

3ヶ月後に早くも再チャレンジということで問題は小さかったか?

ただし、想定価格が大幅に引き下がっているのは、きな臭さを感じる。

事業自体は保育事業で、テーマ性は高い。

2.割安性…PER,PBRなど財務情報、価格設定から

2018年12月度、連結予想EPSは129.29円。

想定価格1,900円から計算される予想PERは約14.7倍。

9月から想定価格が半値以下、9月時に見込んでいた想定価格は何だったのか?

3ヶ月で半値以下になっているのをみると公募株にお得感は感じる。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約7.64億円(想定価格ベースOA分含む)の小型IPO。

上場市場は東証マザーズ。主幹事は野村證券。

全数公募によるもの。オファリングレシオは適正水準。

公募の資金使途は設備資金(保育園新設?)で、上場してお金が必要な雰囲気か?

ベンチャーキャピタルからの出資が見当たり20万株は全体の17%程度。

1.5倍で解除されるため警戒されそう。

ストック・オプションの未行使残も3.76万株、250円価格で行使期間に入っておりこちらも売り圧力。

上場後の売り玉リスクはそこそこ有る。過密スケジュールに飛び込み上場となっているだけに

需給面ではやや不安が残りそう。

4.業種…人気化しそうな業種か?魅力があるかなど

国の政策も後押ししそうな保育事業運営でテーマ性は高い。

9月上場予定時ももともと割高だけど、業種の良さが評価されていた。

今回はスタートラインが問題があると判断されたか、引き下げられて公開価格にも安心感。

9月上場予定時の想定価格ぐらいまでの値幅アップの安心感はありそう。

5.評価…総合的評価や特記的事項を含める

IPOファンとしては上場中止から3ヶ月後の飛び込みスケジュールは見ていてあまり嬉しくないが、

半値以下に下げた仮条件で、とりあえず上場して資金が欲しいのは窺えるし、

安くなっていることは評価したい。(他のIPOで、また想定価格が見込んでいるのが出ると何だよと思いそう)

公開価格が安くなったことで、簡単に1.5倍以上は行きそうで、

ベンチャーキャピタルなどの売りリスクは相当に強い。

やや大きな売り玉を熟しながら、高値を維持できるのかが株価の焦点か?

保育事業等、テーマ性の高い業種はIPOでも人気。

吸収規模も下がったことで、初値自体はしっかりしたものになりそう。

前回上場予定時は割高感から評価をBにしていた。今回は、それがなくなりA評価にしたいが、

一度ケチが付いている状態だし、過密スケジュールも加味してそのままB評価とする。

全体考察

総合得点は7点で、私のBBスタンスはB評価です

今年9月に上場予定だったが、上場直前で取引所から承認取り消し。

3ヶ月後に早くも再チャレンジということで問題は小さかったか?

ただし、想定価格が大幅に引き下がっているのは、きな臭さを感じる。

事業自体は保育事業で、テーマ性は高い。

2.割安性…PER,PBRなど財務情報、価格設定から

2018年12月度、連結予想EPSは129.29円。

想定価格1,900円から計算される予想PERは約14.7倍。

9月から想定価格が半値以下、9月時に見込んでいた想定価格は何だったのか?

3ヶ月で半値以下になっているのをみると公募株にお得感は感じる。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約7.64億円(想定価格ベースOA分含む)の小型IPO。

上場市場は東証マザーズ。主幹事は野村證券。

全数公募によるもの。オファリングレシオは適正水準。

公募の資金使途は設備資金(保育園新設?)で、上場してお金が必要な雰囲気か?

ベンチャーキャピタルからの出資が見当たり20万株は全体の17%程度。

1.5倍で解除されるため警戒されそう。

ストック・オプションの未行使残も3.76万株、250円価格で行使期間に入っておりこちらも売り圧力。

上場後の売り玉リスクはそこそこ有る。過密スケジュールに飛び込み上場となっているだけに

需給面ではやや不安が残りそう。

4.業種…人気化しそうな業種か?魅力があるかなど

国の政策も後押ししそうな保育事業運営でテーマ性は高い。

9月上場予定時ももともと割高だけど、業種の良さが評価されていた。

今回はスタートラインが問題があると判断されたか、引き下げられて公開価格にも安心感。

9月上場予定時の想定価格ぐらいまでの値幅アップの安心感はありそう。

5.評価…総合的評価や特記的事項を含める

IPOファンとしては上場中止から3ヶ月後の飛び込みスケジュールは見ていてあまり嬉しくないが、

半値以下に下げた仮条件で、とりあえず上場して資金が欲しいのは窺えるし、

安くなっていることは評価したい。(他のIPOで、また想定価格が見込んでいるのが出ると何だよと思いそう)

公開価格が安くなったことで、簡単に1.5倍以上は行きそうで、

ベンチャーキャピタルなどの売りリスクは相当に強い。

やや大きな売り玉を熟しながら、高値を維持できるのかが株価の焦点か?

保育事業等、テーマ性の高い業種はIPOでも人気。

吸収規模も下がったことで、初値自体はしっかりしたものになりそう。

前回上場予定時は割高感から評価をBにしていた。今回は、それがなくなりA評価にしたいが、

一度ケチが付いている状態だし、過密スケジュールも加味してそのままB評価とする。

全体考察

総合得点は7点で、私のBBスタンスはB評価です

テノ.ホールディングスへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。テノ.ホールディングスの初値予想投票は締め切りました。

現在の読者予想件数:73件

読者予想サマリ 平均値:4,329円 | 中央値:3,900円 | 補正値:3,892円

最高:22,800円 >>>> 最低:1,850円

最高:22,800円 >>>> 最低:1,850円

優待大好き様(2018/12/17) スタンス:(B) BB期間終了後

予想値:2,900円(公募価格比:+980円)

みやこ様(2018/12/16) スタンス:(B) BB期間終了後

予想値:3,300円(公募価格比:+1,380円)

これぐらいですかね。

g0n様(2018/12/16) スタンス:(D) BB期間終了後

予想値:1,900円(公募価格比:-20円)

昨年ケチついた銘柄

半額でも厳しいよ

微割れ予想ですね

半額でも厳しいよ

微割れ予想ですね

清柚子様(2018/12/16) スタンス:(A) BB期間終了後

予想値:3,880円(公募価格比:+1,960円)

CATs様(2018/12/16) スタンス:(C) メルアドなし BB期間終了後

予想値:1,850円(公募価格比:-70円)

太郎様(2018/12/16) スタンス:(C) BB期間終了後

予想値:3,000円(公募価格比:+1,080円)

一度ケチが付いてるし、思ったほど伸びないと思います。

ほっく様(2018/12/15) スタンス:(A) BB期間終了後

予想値:4,450円(公募価格比:+2,530円)

kun様(2018/12/14) スタンス:(なし) BB期間終了後

予想値:3,010円(公募価格比:+1,090円)

これくらい

おでん様(2018/12/14) スタンス:(S) BB期間終了後

予想値:6,000円(公募価格比:+4,080円)

欲しかった

ksnksn様(2018/12/13) スタンス:(A) BB期間終了後

予想値:3,800円(公募価格比:+1,880円)

とりとり様(2018/12/13) スタンス:(A) メルアドなし BB期間終了後

予想値:4,500円(公募価格比:+2,580円)

地合いも回復してきたので

ぽぞ様(2018/12/13) スタンス:(A) BB期間終了後

予想値:3,100円(公募価格比:+1,180円)

結構上がるでしょう。

くいくい様(2018/12/12) スタンス:(A) BB期間終了後

予想値:4,440円(公募価格比:+2,520円)

ここまでは

シノ@様(2018/12/11) スタンス:(B) BB期間終了前

予想値:3,010円(公募価格比:+1,090円)

テーマ性は応援したいけど、如何せん地合いが良くない。。

kuro様(2018/12/11) スタンス:(B) BB期間終了前

予想値:2,880円(公募価格比:+960円)

雰囲気がもっと悪くなっていたらこれくらいで寄っちゃうんじゃ?

ダングラ様(2018/12/10) スタンス:(B) BB期間終了前

予想値:3,800円(公募価格比:+1,880円)

保育需要

かず様(2018/12/10) スタンス:(なし) BB期間終了前

予想値:3,185円(公募価格比:+1,265円)

こんなもん。

イクメン様(2018/12/09) スタンス:(A) BB期間終了前

予想値:3,640円(公募価格比:+1,720円)

待機児童0

境多摩様(2018/12/09) スタンス:(S) BB期間終了前

予想値:5,000円(公募価格比:+3,080円)

子供は国の宝

金持ちの資産をこちらに流れるように国は動け

金持ちの資産をこちらに流れるように国は動け

ちょこちょこ様(2018/12/09) スタンス:(A) BB期間終了前

予想値:4,000円(公募価格比:+2,080円)

小型なので上がる。

バリューには程遠いですが。

バリューには程遠いですが。

ハンカチーフガイ様(2018/12/09) スタンス:(S) BB期間終了前

予想値:3,700円(公募価格比:+1,780円)

取り消しわずか3か月後に再承認

早急に金が欲しいらしいな

早急に金が欲しいらしいな

lcms様(2018/12/09) スタンス:(A) BB期間終了前

予想値:3,900円(公募価格比:+1,980円)

保育料値上げして利益増やせ

NO FUTURE様(2018/12/09) スタンス:(A) BB期間終了前

予想値:3,600円(公募価格比:+1,680円)

平均年収263万円

まさにNO FUTURE、子供は負債

まさにNO FUTURE、子供は負債

ハリケーンフューリー様(2018/12/09) スタンス:(B) BB期間終了前

予想値:3,900円(公募価格比:+1,980円)

リスクは無能な主幹事証券

豚毛様(2018/12/09) スタンス:(A) BB期間終了前

予想値:4,600円(公募価格比:+2,680円)

当ったら、はま寿司で豪遊したい

マヌカハニー様(2018/12/09) スタンス:(A) BB期間終了前

予想値:4,250円(公募価格比:+2,330円)

需要はあるだろうけど低賃金&人員不足

背脂チャッチャ様(2018/12/09) スタンス:(B) BB期間終了前

予想値:3,200円(公募価格比:+1,280円)

公募価格をかなり下げてきたけど、これでも割安というほどではない

同業は10倍前後の低PERなので

IPOなので初値2倍ぐらいまでは想定

同業は10倍前後の低PERなので

IPOなので初値2倍ぐらいまでは想定

トマトジュース様(2018/12/09) スタンス:(C) BB期間終了前

予想値:3,000円(公募価格比:+1,080円)

取り消し前の公開価格4600円はなんだったのかな

野村證券株式会社に対して重い行政処分をしてほしい

野村證券株式会社に対して重い行政処分をしてほしい

房州ビワ様(2018/12/08) スタンス:(S) BB期間終了前

予想値:4,500円(公募価格比:+2,580円)

胡散臭いけど需要はある

このもん様(2018/12/08) スタンス:(A) BB期間終了前

予想値:4,000円(公募価格比:+2,080円)

な〜んか見たことあるな〜と思ったら

まつ様(2018/12/08) スタンス:(B) BB期間終了前

予想値:3,180円(公募価格比:+1,260円)

前回の汚名返上

ペリドット様(2018/12/08) スタンス:(B) BB期間終了前

予想値:2,880円(公募価格比:+960円)

一度上場取り消しでケチが付いて投資家不安あり

アロエ様(2018/12/08) スタンス:(A) BB期間終了前

予想値:3,800円(公募価格比:+1,880円)

割安感出してきた⁉

愛読者様(2018/12/08) スタンス:(A) BB期間終了前

予想値:4,000円(公募価格比:+2,080円)

一度ミソがついてますが、まあテーマ性は良いのでそれなりに

アルファルファ様(2018/12/08) スタンス:(B) BB期間終了前

予想値:3,500円(公募価格比:+1,580円)

4440円→1900円

野村の丼勘定には辟易する

野村の丼勘定には辟易する

UG様(2018/12/08) スタンス:(B) BB期間終了前

予想値:2,880円(公募価格比:+960円)

こういうテーマ性を追う企業はきな臭い

ほいみん様(2018/12/08) スタンス:(A) BB期間終了前

予想値:4,310円(公募価格比:+2,390円)

ピタリ賞ねらいです

k&k様(2018/12/07) スタンス:(B) BB期間終了前

予想値:2,980円(公募価格比:+1,060円)

むずかしい?

koheizi様(2018/12/07) スタンス:(B) BB期間終了前

予想値:2,860円(公募価格比:+940円)

ももんが様(2018/12/07) スタンス:(A) BB期間終了前

予想値:4,800円(公募価格比:+2,880円)

これくらいまでいったりして

ももんが様(2018/12/06) スタンス:(A) BB期間終了前

予想値:4,100円(公募価格比:+2,180円)

ソフトバンク次第だけど

スクリュー様(2018/12/06) スタンス:(B) BB期間終了前

予想値:3,840円(公募価格比:+1,920円)

このくらい。

IPO投資家様(2018/12/06) スタンス:(B) BB期間終了前

予想値:3,250円(公募価格比:+1,330円)

2倍は厳しいかな。

hal様(2018/12/06) スタンス:(B) BB期間終了前

予想値:4,200円(公募価格比:+2,280円)

欲しいです!

my20001様(2018/12/05) スタンス:(S) BB期間終了前

予想値:3,920円(公募価格比:+2,000円)

同日上場が多いですね

waikazu様(2018/12/05) スタンス:(A) BB期間終了前

予想値:3,810円(公募価格比:+1,890円)

2倍はいきそう

たいむ様(2018/12/05) スタンス:(S) BB期間終了前

予想値:5,760円(公募価格比:+3,840円)

仮条件上限の3倍まで

raichou様(2018/12/05) スタンス:(なし) BB期間終了前

予想値:3,720円(公募価格比:+1,800円)

とも様(2018/12/05) スタンス:(A) BB期間終了前

予想値:4,000円(公募価格比:+2,080円)

ほしい

Mina様(2018/12/05) スタンス:(S) BB期間終了前

予想値:4,100円(公募価格比:+2,180円)

社会貢献度高、期待値高

マメゾウ様(2018/12/04) スタンス:(なし) BB期間終了前

予想値:4,220円(公募価格比:+2,300円)

意外といくかも

赤羽様(2018/12/04) スタンス:(C) BB期間終了前

予想値:4,490円(公募価格比:+2,570円)

VC

投資家デス。様ふたたび様(2018/12/04) スタンス:(S) BB期間終了前

激予想値:22,800円(公募価格比:+20,880円)

IPOバブルの再来デス。

かぶけ様(2018/12/04) スタンス:(C) BB期間終了前

予想値:4,500円(公募価格比:+2,580円)

絵餅。ソフバンの影響で(略

hakio様(2018/12/03) スタンス:(A) BB期間終了前

予想値:4,100円(公募価格比:+2,180円)

どんだけ様(2018/12/02) スタンス:(A) BB期間終了前

予想値:5,000円(公募価格比:+3,080円)

保育きたこれ

みよぶー様(2018/12/01) スタンス:(B) BB期間終了前

予想値:2,500円(公募価格比:+580円)

当たればうまうまですね

まりぽん様(2018/12/01) スタンス:(A) BB期間終了前

予想値:4,000円(公募価格比:+2,080円)

ノムさんに最後の期待!

ダンベ様(2018/11/30) スタンス:(A) BB期間終了前

予想値:4,600円(公募価格比:+2,680円)

何故こんなに下がったかわからないけど、前回レベルまでは買われると思うので参戦。

みんすくみ様(2018/11/29) スタンス:(D) BB期間終了前

予想値:4,300円(公募価格比:+2,380円)

投資家をなめてるとしか思えない

さくら様(2018/11/29) スタンス:(B) BB期間終了前

予想値:3,850円(公募価格比:+1,930円)

こんな感じで

松村様(2018/11/29) スタンス:(C) メルアドなし BB期間終了前

予想値:2,370円(公募価格比:+450円)

39点

ぴち様(2018/11/29) スタンス:(A) BB期間終了前

予想値:4,200円(公募価格比:+2,280円)

保育関連はどんな条件でも強い

WhiteJack様(2018/11/28) スタンス:(A) BB期間終了前

予想値:3,160円(公募価格比:+1,240円)

なんとなく

めがっさ様(2018/11/28) スタンス:(D) BB期間終了前

予想値:4,500円(公募価格比:+2,580円)

どうせ当たらないので。

時間の無駄遣いなので。

時間の無駄遣いなので。

わっつ様(2018/11/28) スタンス:(S) BB期間終了前

予想値:7,000円(公募価格比:+5,080円)

前回より割安になった

ぎゃーふぶ様(2018/11/28) スタンス:(C) BB期間終了前

予想値:2,800円(公募価格比:+880円)

あれ?遊んでるんですかね~

のぶ様(2018/11/27) スタンス:(A) BB期間終了前

予想値:4,420円(公募価格比:+2,500円)

このくらい

あおいそら様(2018/11/27) スタンス:(C) BB期間終了前

予想値:1,950円(公募価格比:+30円)

微妙そのもの

きむ様(2018/11/27) スタンス:(A) BB期間終了前

予想値:3,940円(公募価格比:+2,020円)

4000円前後かな

111様(2018/11/27) スタンス:(なし) メルアドなし BB期間終了前

予想値:5,000円(公募価格比:+3,080円)

カレーどすた様(2018/11/27) スタンス:(D) BB期間終了前

予想値:3,300円(公募価格比:+1,380円)

上場中止からわずか3か月で再上場、しかも日程のきついところにねじ込んできて非常に頭に来ます。

最初の想定価格とは、いったい何だったのか。

最初の想定価格とは、いったい何だったのか。

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。

安心して子育てできる社会の到来を期待します。

とはいえ、1.5倍が目安かな、と。