大阪油化工業の概要

大阪油化工業のIPO(新規上場)日程関連

| 仮条件決定日 | 2017/09/15 (金) |

|---|---|

| BB期間 | 開始: 2017/09/19 (火) ~ 終了: 2017/09/25 (月) |

| 公募価格決定 | 2017/09/26 (火) |

| 購入申込期間 | 開始: 2017/09/27 (水) ~ 終了: 2017/10/02 (月) |

| 上場予定日 | 2017/10/05 (木) |

大阪油化工業のIPO(新規上場)基本情報

| 公募株式数 | 総計:530,000株 (公募:270,000株 / 売出:260,000株)売出株式比率:49.1% |

|---|---|

| O.A.分 | 79,500株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 939,170株 (上場時、公募株数含む) |

| OR | 64.9% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,830円 |

| 仮条件価格 | 1,830~1,860円 (変動率:0.0% ~+1.6% やや強気 ) |

| 公募価格 | 1,860円 (想定価格との差:+30円 / +1.6% ) |

| IPOの資金用途 | 設備資金として450,600千円、運転資金として研究開発費に50,000千円、残額を経費等の支払いに係る運転資金として充当する予定 |

大阪油化工業のIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,830円 | 1,860円 +30円 |

3,100円

+1,240円 |

2,436円

(-664円) |

| 変化率 | +1.6% | +66.7% | -21.4% | |

| 吸収金額 | 11.1億円 | 11.3億円 +0.18億円 |

18.8億円 +7.55億円 |

|

| 時価総額 | 17.1億円 | 17.4億円 +0.28億円 |

29.1億円 +11.6億円 |

26.1億円 -2.9億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

大阪油化工業の取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | 大阪油化工業 |

|---|---|

| 所在地 | 大阪府枚方市春日西町二丁目27番33号 |

| 設立 | 1962年02月27日 |

| 従業員数 | 38人 |

| 監査法人 | 有限責任あずさ監査法人 |

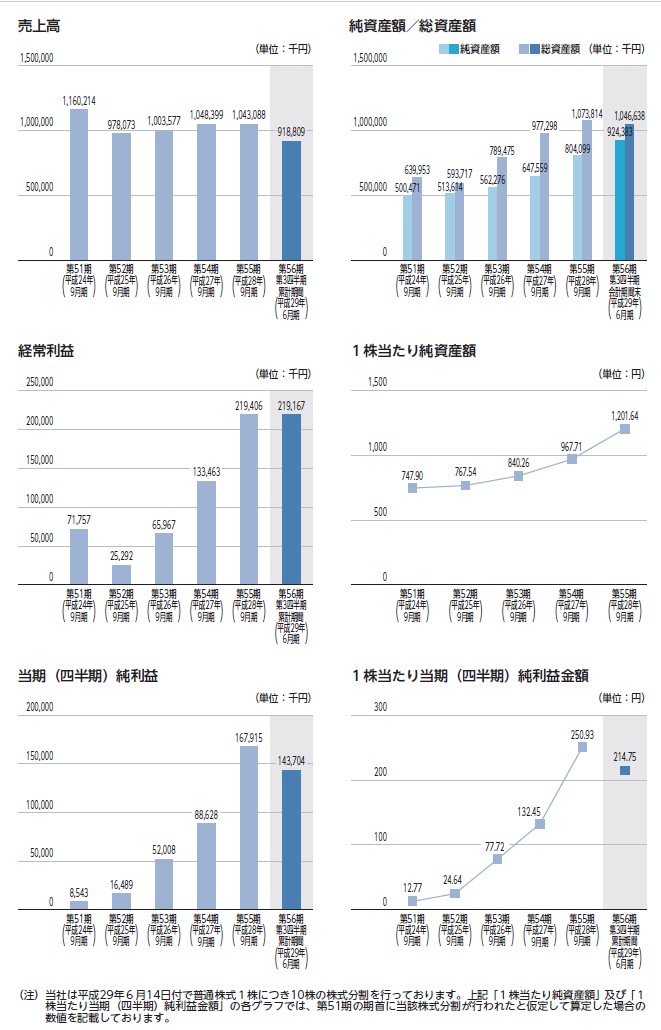

大阪油化工業の概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2012/09 (単・51期) |

1,160,214 | 71,757 | 8,543 | 500,471 639,953 |

| 2013/09 (単・52期) |

978,073 -15.7% |

25,292 -64.8% |

16,489 93.0% |

513,614 593,717 |

| 2014/09 (単・53期) |

1,003,577 2.6% |

65,967 160.8% |

52,008 215.4% |

562,276 789,475 |

| 2015/09 (単・54期) |

1,048,399 4.5% |

133,463 102.3% |

88,628 70.4% |

647,559 977,298 |

| 2016/09 (単・55期) |

1,043,088 -0.5% |

219,406 64.4% |

167,915 89.5% |

804,099 1,073,814 |

| 2017/09 (単・56期) |

1,134,000 8.7% |

211,000 -3.8% |

141,000 -16.0% |

0 0 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2012/09(単・51期) | 127.67 | 7,478.98 | 50 |

| 2013/09(単・52期) | 246.42 | 7,675.40 | 50 |

| 2014/09(単・53期) | 777.20 | 8,402.60 | 50 |

| 2015/09(単・54期) | 132.45 | 967.71 | 170 |

| 2016/09(単・55期) | 250.93 | 1,201.64 | 350 |

| 2017/09(単・56期) | 211.71 | 0.00 | 35 |

| 予想PER | 8.64倍 (2017/09単・参考EPS:211.71・想定価格1,830円ベース) |

|---|---|

| 予想配当 | 35.00円(2017/09) |

大阪油化工業の上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 堀田 哲平 | 500,000 (140,000:28.0%) |

68.92 | 90日 |

| 堀田 修平 | 170,000 (120,000:70.6%) |

23.43 | 90日 |

| 野村 直樹 | 11,500 | 1.59 | 90日 |

| 島田 嘉人 | 11,000 | 1.52 | 90日 |

| 所有株式数1,000株の株主4名 | 4,000 | 0.55 | |

| 所有株式数500株の株主7名 | 3,500 | 0.48 | |

| 石川 清 | 2,500 | 0.34 | |

| 堺 清 | 2,500 | 0.34 | |

| 野村 正一 | 2,500 | 0.34 | |

| 若狹 章泰 | 2,000 | 0.28 | |

| 既存株主総計(20) | 725,500 | 100 | 対象 432,500株 カバー率 92.91% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(0) (内ロックアップ) |

上場前:0株 売出後:0株 0株(0.00%) |

|---|

大阪油化工業のストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2014-04-30 | 32,000 | 400 | (自)2016-07-01~(至)2024-04-30 |

| 2015-05-29 | 14,330 | 650 | (自)2017-07-01~(至)2025-04-30 |

| 2015-09-28 | 10,000 | 650 | (自)2017-10-01~(至)2025-07-31 |

| SO総計(3) | 56,330 | 上場時算入 | 56,330株 |

大阪油化工業の初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

2,100円 (想定価格比: +270円/+14.8%) |

| 直前予想 (上場前) |

2,180円 (公募比: +320円/+17.2%) |

| 初値 | 3,100円 (公募比: +1,240円/+66.7%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

ジャスダックスタンダード上場、化学セクター、オールド企業、漢字社名と地味系IPO。

売上が頭打ちからやや伸びを見せるも利益の伸びは現状良い。

それに伴い割安感を演出したIPO。

業種的な魅力には欠けるけどバリュー面では買いやすい層がいると考えられるIPO.

同時上場も含めて初値は同値から微増あたりを意識か?

売上が頭打ちからやや伸びを見せるも利益の伸びは現状良い。

それに伴い割安感を演出したIPO。

業種的な魅力には欠けるけどバリュー面では買いやすい層がいると考えられるIPO.

同時上場も含めて初値は同値から微増あたりを意識か?

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

漢字社名、化学セクター、ジャスダックスタンダード上場、50期を超えるオールド企業と地味感漂うIPO。

3社同時上場で注目度薄く、とりあえず上場しました的なIPOになりそう。

また、特に注目を集めたいとも思ってなさそう。

2.割安性…PER,PBRなど財務情報、価格設定から

2017年9月度の単体予想EPSは211.71円。

想定価格1,830円から計算される予想PERは約8.64倍。

価格設定は正当なIPOプレミアムディスカウント程度が付いている。

ちょうど2,000円付近の初値で同業他社との比較上でも揃った形になるか?

なお、売上はほぼ成長なく横ばいか微増程度。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約11.1億円(想定価格ベースOA分含む)の小型~中規模IPO、

上場市場はジャスダックスタンダード市場。主幹事は野村證券。

公募売出比は半々だが、オファリングレシオが高く放出感がある。

ベンチャーキャピタルからの出資はもちろん見当たらず、ストック・オプションが多少ある程度。

ただ、ストック・オプションもあまり気にする程度ではない。

3社同時上場も影響して買いが全然入らない状況だが、

公開価格で売るような状況でもなく、商い薄い上場日になると予想。

4.業種…人気化しそうな業種か?魅力があるかなど

業種の人気で見ると全く無いと予測、技術面で目立った部分は詳しい人でないと分からない。

魅力といえば安定性と配当が出るところで、IPOプレミアムディスカウントが付くなら欲しい程度。

実際、想定価格では若干割安感があるのでとりあえず申し込んでも結局貰えないパターンか?

そうなると初値水準では別にいらないよね?というあっさりした銘柄になりそう。

5.評価…総合的評価や特記的事項を含める

適正な割安感があるので参加しても良いIPOだが、主幹事野村證券で地味系IPOとなると

人気がなくても貰えないということで、つまらないIPOで終わってしまいそう。

工場系の会社なのでグーグルマップで見てみたが、

こんなところが上場会社になるのかという印象。

正直化学セクターで工場持ちなら、もっと立派なプラントがあるものと思っていたが・・・。

とはいえ、時価総額も低く配当も出るので、既上場の割高感があって出来高も少なさそうな銘柄に比べたら

こちらの売買をしたいという層も出てくると思う。

総合的に静かに発進している地味系IPOとしか言えない。

下値リスクの低さを評価してC→Bへ評価自体は上げました。妙味は低めだと思います。

全体考察

総合得点は6点で、私のBBスタンスはB評価です

漢字社名、化学セクター、ジャスダックスタンダード上場、50期を超えるオールド企業と地味感漂うIPO。

3社同時上場で注目度薄く、とりあえず上場しました的なIPOになりそう。

また、特に注目を集めたいとも思ってなさそう。

2.割安性…PER,PBRなど財務情報、価格設定から

2017年9月度の単体予想EPSは211.71円。

想定価格1,830円から計算される予想PERは約8.64倍。

価格設定は正当なIPOプレミアムディスカウント程度が付いている。

ちょうど2,000円付近の初値で同業他社との比較上でも揃った形になるか?

なお、売上はほぼ成長なく横ばいか微増程度。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約11.1億円(想定価格ベースOA分含む)の小型~中規模IPO、

上場市場はジャスダックスタンダード市場。主幹事は野村證券。

公募売出比は半々だが、オファリングレシオが高く放出感がある。

ベンチャーキャピタルからの出資はもちろん見当たらず、ストック・オプションが多少ある程度。

ただ、ストック・オプションもあまり気にする程度ではない。

3社同時上場も影響して買いが全然入らない状況だが、

公開価格で売るような状況でもなく、商い薄い上場日になると予想。

4.業種…人気化しそうな業種か?魅力があるかなど

業種の人気で見ると全く無いと予測、技術面で目立った部分は詳しい人でないと分からない。

魅力といえば安定性と配当が出るところで、IPOプレミアムディスカウントが付くなら欲しい程度。

実際、想定価格では若干割安感があるのでとりあえず申し込んでも結局貰えないパターンか?

そうなると初値水準では別にいらないよね?というあっさりした銘柄になりそう。

5.評価…総合的評価や特記的事項を含める

適正な割安感があるので参加しても良いIPOだが、主幹事野村證券で地味系IPOとなると

人気がなくても貰えないということで、つまらないIPOで終わってしまいそう。

工場系の会社なのでグーグルマップで見てみたが、

こんなところが上場会社になるのかという印象。

正直化学セクターで工場持ちなら、もっと立派なプラントがあるものと思っていたが・・・。

とはいえ、時価総額も低く配当も出るので、既上場の割高感があって出来高も少なさそうな銘柄に比べたら

こちらの売買をしたいという層も出てくると思う。

総合的に静かに発進している地味系IPOとしか言えない。

下値リスクの低さを評価してC→Bへ評価自体は上げました。妙味は低めだと思います。

全体考察

総合得点は6点で、私のBBスタンスはB評価です

大阪油化工業へのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。大阪油化工業の初値予想投票は締め切りました。

現在の読者予想件数:65件

読者予想サマリ 平均値:2,429円 | 中央値:2,200円 | 補正値:2,238円

最高:16,000円 >>>> 最低:900円

最高:16,000円 >>>> 最低:900円

ほいみん様(2017/10/02) スタンス:(B) BB期間終了後

予想値:2,501円(公募価格比:+641円)

ピタリ賞ねらいです

ゆう様(2017/10/02) スタンス:(C) BB期間終了後

予想値:2,500円(公募価格比:+640円)

地味案件でこのくらい

ももんが様(2017/10/01) スタンス:(A) BB期間終了後

予想値:3,000円(公募価格比:+1,140円)

同日三社の中でいちばんマシかなと

ny様(2017/10/01) スタンス:(B) BB期間終了後

予想値:2,500円(公募価格比:+640円)

KHネオケム比べて割安1380→2759

タカ様(2017/10/01) スタンス:(B) BB期間終了後

予想値:2,130円(公募価格比:+270円)

多少はプラスになると思います。

投資家デス。様(2017/10/01) スタンス:(S) BB期間終了後

激予想値:16,000円(公募価格比:+14,140円)

IPOバブル到来デス。

はげたか様(2017/09/30) スタンス:(B) BB期間終了後

予想値:2,340円(公募価格比:+480円)

そこそこ上がりそう。

Williams様(2017/09/30) スタンス:(D) BB期間終了後

予想値:2,100円(公募価格比:+240円)

小規模な点だけが救い。オファリング・レシオも高過ぎる。

あつし様(2017/09/29) スタンス:(B) BB期間終了後

予想値:2,120円(公募価格比:+260円)

主幹事野村に期待しました

あおいそら様(2017/09/29) スタンス:(D) BB期間終了後

激予想値:900円(公募価格比:-960円)

シノ@様(2017/09/28) スタンス:(B) BB期間終了後

予想値:2,420円(公募価格比:+560円)

同時上場する三社の中では、一番安定感があるように見え、魅力は乏しい感じがありますが、野村主幹事ということもあり、そこそこ上がりそうに思えます。

ロデオ様(2017/09/27) スタンス:(B) BB期間終了後

予想値:3,050円(公募価格比:+1,190円)

1.5倍は超えてくると思います。

にゃんこ様(2017/09/27) スタンス:(B) BB期間終了後

予想値:1,890円(公募価格比:+30円)

このくらいかな。

星座様(2017/09/27) スタンス:(B) BB期間終了後

予想値:2,320円(公募価格比:+460円)

枚数も少なく、いくと思います 欲しかった

きりたん様(2017/09/25) スタンス:(B) BB期間終了前

予想値:2,250円(公募価格比:+390円)

この位かな

N様(2017/09/25) スタンス:(D) BB期間終了前

予想値:1,900円(公募価格比:+40円)

科学は危険

赤貧様(2017/09/25) スタンス:(B) BB期間終了前

予想値:2,200円(公募価格比:+340円)

魅力に乏しい感じ

kuro様(2017/09/25) スタンス:(B) BB期間終了前

予想値:2,790円(公募価格比:+930円)

吸収金額約11億、ちょっとお金が入れば…

ハリケーンフューリー様(2017/09/23) スタンス:(C) BB期間終了前

予想値:1,950円(公募価格比:+90円)

不人気に分類される

愛読者様(2017/09/19) スタンス:(B) BB期間終了前

予想値:2,220円(公募価格比:+360円)

少し上がる程度でしょう

mm様(2017/09/19) スタンス:(B) BB期間終了前

予想値:2,190円(公募価格比:+330円)

野村で公募割れは無いでしょう。

ほまれ様(2017/09/19) スタンス:(C) BB期間終了前

予想値:2,230円(公募価格比:+370円)

主幹事、野村なので・・・。

IPO投資家様(2017/09/19) スタンス:(C) BB期間終了前

予想値:1,830円(公募価格比:-30円)

KING OF JIMI

社名を横文字にするだけで、1.5倍くらいは行きそうなのが残念・・・

社名を横文字にするだけで、1.5倍くらいは行きそうなのが残念・・・

うい様(2017/09/19) スタンス:(C) BB期間終了前

予想値:1,850円(公募価格比:-10円)

nyancololon様(2017/09/19) スタンス:(B) BB期間終了前

予想値:2,630円(公募価格比:+770円)

なんとなく

なんとなく

なんとなく

UG様(2017/09/19) スタンス:(C) BB期間終了前

予想値:2,030円(公募価格比:+170円)

ウェルビーよりは良いと思うのだが

ぎゃーふぶ様(2017/09/19) スタンス:(C) BB期間終了前

予想値:2,440円(公募価格比:+580円)

こんくらい。

ごくう様(2017/09/18) スタンス:(B) BB期間終了前

予想値:2,150円(公募価格比:+290円)

もえ様(2017/09/18) スタンス:(C) BB期間終了前

予想値:1,930円(公募価格比:+70円)

こんなもん

yshi様(2017/09/18) スタンス:(B) BB期間終了前

予想値:2,182円(公募価格比:+322円)

地合い次第

マヌカハニー様(2017/09/18) スタンス:(B) BB期間終了前

予想値:2,400円(公募価格比:+540円)

地味な欠点の代わりに割安感が出てます

Advanced様(2017/09/18) スタンス:(C) BB期間終了前

予想値:2,050円(公募価格比:+190円)

小遣い程度は儲かるかもしれないが、パスでもいいんじゃないか

房州ビワ様(2017/09/18) スタンス:(C) BB期間終了前

予想値:1,900円(公募価格比:+40円)

超地味

1か月後は出来高数百株

1か月後は出来高数百株

スティンガー様(2017/09/17) スタンス:(B) BB期間終了前

予想値:2,150円(公募価格比:+290円)

主幹事野村では取得困難ですね。

ダングラ様(2017/09/17) スタンス:(B) BB期間終了前

予想値:2,080円(公募価格比:+220円)

地味で注目度が低そうなので

このもん様(2017/09/17) スタンス:(C) BB期間終了前

予想値:2,000円(公募価格比:+140円)

長期保有推奨?

盛岡様(2017/09/17) スタンス:(D) BB期間終了前

予想値:1,711円(公募価格比:-149円)

IPOなら成長性のあるところを買いたいです

背油チャッチャ様(2017/09/17) スタンス:(C) BB期間終了前

予想値:1,920円(公募価格比:+60円)

人気出ない

良くて微増

良くて微増

ペリドット様(2017/09/17) スタンス:(B) BB期間終了前

予想値:2,300円(公募価格比:+440円)

割安さでどこまで持っていけるか

アロエ様(2017/09/17) スタンス:(C) BB期間終了前

予想値:1,860円(公募価格比:±0円)

地味すぎる!?

アルファルファ様(2017/09/17) スタンス:(B) BB期間終了前

予想値:2,010円(公募価格比:+150円)

バリューが魅力

配当利回り1.9%

配当利回り1.9%

my20001様(2017/09/16) スタンス:(S) BB期間終了前

予想値:2,560円(公募価格比:+700円)

会社名が漢字だと、同日上場の会社では地味めですかね…。

トリプル2れんちゃん様(2017/09/16) スタンス:(なし) BB期間終了前

予想値:2,000円(公募価格比:+140円)

IPO的には珍しい業種な気がする。大人の事情があるのかせめて3社同時は回避できないものか。

赤羽様(2017/09/16) スタンス:(D) BB期間終了前

予想値:2,080円(公募価格比:+220円)

割安だが期待値低い

クラ様(2017/09/16) スタンス:(B) BB期間終了前

予想値:2,240円(公募価格比:+380円)

かぶけ様(2017/09/16) スタンス:(C) BB期間終了前

予想値:2,260円(公募価格比:+400円)

ほな、あんじょうきばってや~

めがっさ様(2017/09/15) スタンス:(A) BB期間終了前

予想値:2,830円(公募価格比:+970円)

そこそこ人気ありそうなので。

yamara様(2017/09/13) スタンス:(B) BB期間終了前

予想値:2,320円(公募価格比:+460円)

このあたりか

tbskt様(2017/09/13) スタンス:(C) BB期間終了前

予想値:1,851円(公募価格比:-9円)

割れないのがせいぜいか

オバンク様(2017/09/12) スタンス:(C) BB期間終了前

予想値:2,020円(公募価格比:+160円)

当たった気がする

aa様(2017/09/12) スタンス:(なし) BB期間終了前

予想値:2,200円(公募価格比:+340円)

こんなもん

とーます様(2017/09/09) スタンス:(B) BB期間終了前

予想値:2,100円(公募価格比:+240円)

従業員38名って結構少ないですね

のぶ様(2017/09/04) スタンス:(C) BB期間終了前

予想値:2,250円(公募価格比:+390円)

3社同時上場の中では割と期待してますが微増予想

みよぶー様(2017/09/04) スタンス:(C) BB期間終了前

予想値:1,800円(公募価格比:-60円)

地合い次第で公募割れもあるかと・・・

ルイコスタ様(2017/09/04) スタンス:(B) BB期間終了前

予想値:2,500円(公募価格比:+640円)

業務内容は今後期待できる職種だと思うので。

たく様(2017/09/03) スタンス:(B) BB期間終了前

予想値:2,250円(公募価格比:+390円)

利益は伸びてるから、とりあえず参加

かば34様(2017/09/03) スタンス:(A) BB期間終了前

予想値:2,340円(公募価格比:+480円)

上がりそうな業種ではない

ぴち様(2017/09/03) スタンス:(C) BB期間終了前

予想値:2,020円(公募価格比:+160円)

ブックビルディング迷った挙句に申し込んで結局落選

初値は公募よりちょい上のがっかり感だけが残るパターンでしょう

初値は公募よりちょい上のがっかり感だけが残るパターンでしょう

カレーどすた様(2017/09/02) スタンス:(A) BB期間終了前

予想値:3,100円(公募価格比:+1,240円)

同日上場が無ければもっといったでしょう。安心の野村主幹事、配当性向あり、伸びしろもあると見ます。セカンダリー妙味もあり。

たかし様(2017/09/02) スタンス:(C) BB期間終了前

予想値:1,990円(公募価格比:+130円)

これが限界

さくら様(2017/09/02) スタンス:(C) BB期間終了前

予想値:2,350円(公募価格比:+490円)

こんな感じか

きむ様(2017/09/02) スタンス:(B) BB期間終了前

予想値:2,500円(公募価格比:+640円)

これぐらいか

ドラコリスク様(2017/09/01) スタンス:(B) BB期間終了前

予想値:2,120円(公募価格比:+260円)

野村からの当選は期待薄か...

浪速っ子様(2017/09/01) スタンス:(C) BB期間終了前

予想値:2,750円(公募価格比:+890円)

期待を込めて。

松村ドンピシャ様(2017/09/01) スタンス:(B) メルアドなし BB期間終了前

予想値:2,550円(公募価格比:+690円)

ドンピシャに近い予想でいきまっせ ^_^;

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。