MS&Consultingの概要

MS&ConsultingのIPO(新規上場)日程関連

| 仮条件決定日 | 2017/09/19 (火) |

|---|---|

| BB期間 | 開始: 2017/09/20 (水) ~ 終了: 2017/09/26 (火) |

| 公募価格決定 | 2017/09/27 (水) |

| 購入申込期間 | 開始: 2017/09/28 (木) ~ 終了: 2017/10/03 (火) |

| 上場予定日 | 2017/10/05 (木) |

MS&ConsultingのIPO(新規上場)基本情報

| 公募株式数 | 総計:3,782,700株 (公募:50,000株 / 売出:3,732,700株)売出株式比率:98.7% |

|---|---|

| O.A.分 | 567,300株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 4,560,000株 (上場時、公募株数含む) |

| OR | 95.4% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,280円 |

| 仮条件価格 | 1,150~1,280円 (変動率:-10.2% ~0.0% 中立 ) |

| 公募価格 | 1,280円 (想定価格との差:0円 / 0.0% ) |

| IPOの資金用途 | 自社開発システムの機能拡充に伴う設備投資資金、当社連結子会社への投融資資金及び借入金の返済資金に充当する予定 |

MS&ConsultingのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,280円 | 1,280円 ±0円 |

1,250円

-30円 |

424円

(-826円) |

| 変化率 | 0.0% | -2.3% | -66.1% | |

| 吸収金額 | 55.6億円 | 55.6億円 ±0.0億円 |

54.3億円 -1.3億円 |

|

| 時価総額 | 58.3億円 | 58.3億円 ±0.0億円 |

57.0億円 -1.3億円 |

19.4億円 -37億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

MS&Consultingの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | MS&Consulting |

|---|---|

| 所在地 | 東京都中央区日本橋小伝馬町4番9号 |

| 設立 | 2013年03月04日 |

| 従業員数 | 131人 |

| 監査法人 | 太陽有限責任監査法人 |

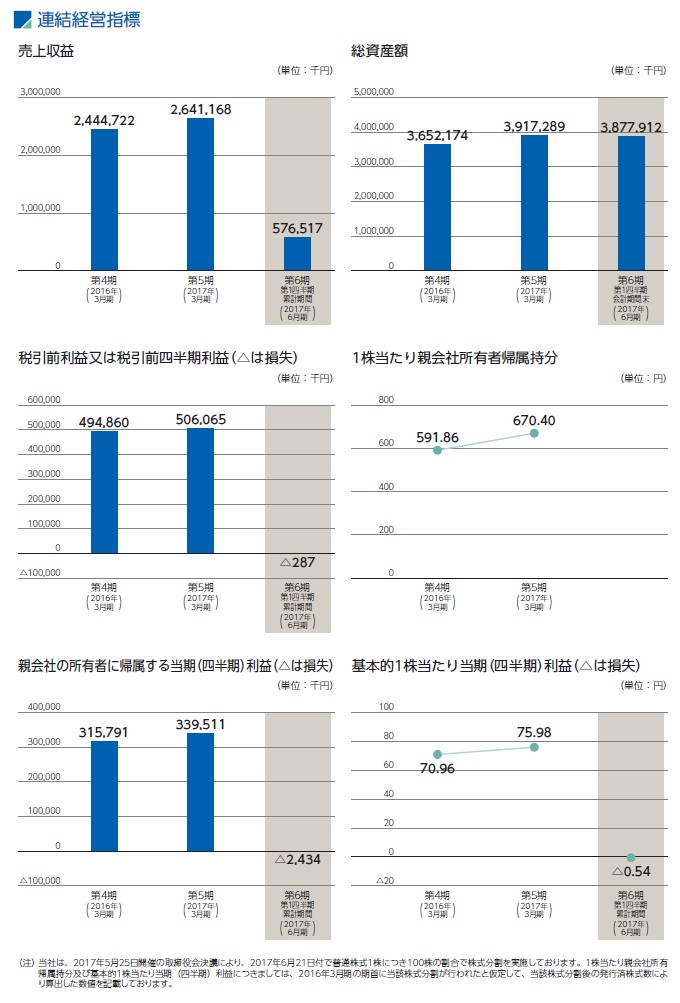

MS&Consultingの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2013/03 (単・1期) |

0 | -245 | -251 | 201 50 |

| 2014/03 (単・2期) |

1,120,984 0.0% |

84,588 -34,625.7% |

-107,942 42,904.8% |

2,116,806 3,904,096 |

| 2015/03 (単・3期) |

2,250,536 100.8% |

338,574 300.3% |

170,506 -258.0% |

2,287,313 3,895,519 |

| 2016/03 (単・4期) |

2,444,381 8.6% |

398,093 17.6% |

209,605 22.9% |

2,496,918 3,492,567 |

| 2017/03 (単・5期) |

2,636,427 7.9% |

426,866 7.2% |

237,078 13.1% |

2,763,997 3,643,534 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2016/03 (連・4期) |

2,444,722 | 494,860 | 13 | 2,633,782 3,652,174 |

| 2017/03 (連・5期) |

2,641,168 8.0% |

506,065 2.3% |

12 -7.7% |

3,023,526 3,917,289 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2013/03(単・1期) | -251,228.00 | -201,228.00 | 0 |

| 2014/03(単・2期) | -2,808.50 | 47,568.69 | 0 |

| 2015/03(単・3期) | 3,831.61 | 51,400.30 | 0 |

| 2016/03(単・4期) | 47.10 | 561.11 | 0 |

| 2017/03(単・5期) | 53.05 | 612.86 | 11,087 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2016/03(連・4期) | 69.35 | 591.86 | -- |

| 2017/03(連・5期) | 73.80 | 670.40 | -- |

| 予想PER | 15.11倍 (2018/03連・参考EPS:84.71・想定価格1,280円ベース) |

|---|---|

| 予想PBR | 2.23倍 (2018/03連・参考BPS:574.48・想定価格1,280円ベース) |

| 予想配当 | --(2018/03) |

MS&Consultingの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| TMCAP2011投資事業有限責任組合 | 4,300,000 (3,732,700:86.8%) |

86.88 | 180日 |

| 辻 秀敏 | 151,300 | 3.06 | 180日 |

| 渋谷 行秀 | 151,300 | 3.06 | 180日 |

| 並木 昭憲 | 151,300 | 3.06 | 180日 |

| 日野 輝久 | 141,200 | 2.85 | 180日 |

| 所有株式数800株の株主11名 | 8,800 | 0.18 | |

| 所有株主数200株の株主36名 | 7,200 | 0.15 | |

| 所有株式数500株の株主11名 | 5,500 | 0.11 | |

| 所有株式数400株の株主11名 | 4,400 | 0.09 | |

| 所有株主数300株の株主12名 | 3,600 | 0.07 | |

| 既存株主総計(23) | 4,949,100 | 100 | 対象 1,162,400株 カバー率 95.56% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(1) (内ロックアップ) |

上場前:4,300,000株 売出後:567,300株 567,300株(100.00%) |

|---|

MS&Consultingのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2014-03-18 | 385,100 | 500 | (自)2016-03-19~(至)2024-03-18 |

| 2016-03-25 | 52,400 | 527 | (自)2018-03-26~(至)2026-03-25 |

| 2016-03-25 | 1,600 | 527 | (自)2018-03-26~(至)2026-03-25 |

| SO総計(3) | 439,100 | 上場時算入 | 385,100株 |

MS&Consultingの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,200円 (想定価格比: -80円/-6.3%) |

| 直前予想 (上場前) |

1,200円 (公募比: -80円/-6.3%) |

| 初値 | 1,250円 (公募比: -30円/-2.3%) |

・新規承認時の第一印象  (D:パス)

(D:パス)

筆頭株主のベンチャーキャピタルが87%放出の売出IPO。オファリングレシオ95.4%の大売り出し。

覆面調査などマーケティング会社は同業者ありで新規性はそれほどでもない。政府のお墨付きもある規模や精度が売りか?

IPO的には初値は厳しそうなドボン名柄。

IPO地合いや価格設定によっては公募割れは回避する雰囲気もあり。

覆面調査などマーケティング会社は同業者ありで新規性はそれほどでもない。政府のお墨付きもある規模や精度が売りか?

IPO的には初値は厳しそうなドボン名柄。

IPO地合いや価格設定によっては公募割れは回避する雰囲気もあり。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

10月5日は3社同時上場、ジャスダックスタンダード上場銘柄に比べれば

注目度は高くなりそうだが、コンサル売出系IPOは初値不調が続く。

初値的には注目されにくそう。悪い意味で目立つ可能性のほうが高いか?

2.割安性…PER,PBRなど財務情報、価格設定から

2018年3月度の連結予想EPSは84.71円。

想定価格1,280円から計算される予想PERは約15.11倍。

価格設定的には通常範囲だが、成長性に疑問を感じる状態。

そうであればもう少し数値的に割安といえるレベルまで下げて欲しかったところか?

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約55.6億円(想定価格ベースOA分含む)の大規模IPO、

上場市場は東証マザーズ市場。主幹事はSMBC日興証券。

公募5万株、売出373万株と、ほぼ売出IPO。売り出し元はベンチャーキャピタル。

オファリングレシオも95.4%と異常値でベンチャーキャピタルの出口案件。

ストック・オプションの未行使残は500円価格で38.5万株がある。

こちらもこういった条件のIPOならさっさと換金する可能性も。

マーケティングリサーチ会社は他にも上場会社が複数あり、

敢えて条件の悪いIPO株に突っ込む層も少ないと見ると需給面では厳しいか?

4.業種…人気化しそうな業種か?魅力があるかなど

政府後押し?の「おもてなし規格認証」認定など受けている模様だが果たして?

マーケティング調査会社の需要は、東京オリンピックも含め多少あると思うが、

現時点で業績の成長が止まっているのが気になる。

個人的には業種の長期間にわたる需要見込は納得するも、株自体の魅力には欠けると感じる。

5.評価…総合的評価や特記的事項を含める

ベンチャーキャピタルの出口案件IPO。

それでも買える価格設定か?というのも焦点だがもう少しディスカウントして欲しかったところ。

成長性も現時点で見えないので買い需要は薄そうで公募割れの覚悟は必要。

3社同時上場ということもあり、敢えて公募参加する必要はないかと感じる銘柄。

いい意味でIPO冷やし玉銘柄になることを期待。

全体考察

総合得点は3点で、私のBBスタンスはD評価です

10月5日は3社同時上場、ジャスダックスタンダード上場銘柄に比べれば

注目度は高くなりそうだが、コンサル売出系IPOは初値不調が続く。

初値的には注目されにくそう。悪い意味で目立つ可能性のほうが高いか?

2.割安性…PER,PBRなど財務情報、価格設定から

2018年3月度の連結予想EPSは84.71円。

想定価格1,280円から計算される予想PERは約15.11倍。

価格設定的には通常範囲だが、成長性に疑問を感じる状態。

そうであればもう少し数値的に割安といえるレベルまで下げて欲しかったところか?

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約55.6億円(想定価格ベースOA分含む)の大規模IPO、

上場市場は東証マザーズ市場。主幹事はSMBC日興証券。

公募5万株、売出373万株と、ほぼ売出IPO。売り出し元はベンチャーキャピタル。

オファリングレシオも95.4%と異常値でベンチャーキャピタルの出口案件。

ストック・オプションの未行使残は500円価格で38.5万株がある。

こちらもこういった条件のIPOならさっさと換金する可能性も。

マーケティングリサーチ会社は他にも上場会社が複数あり、

敢えて条件の悪いIPO株に突っ込む層も少ないと見ると需給面では厳しいか?

4.業種…人気化しそうな業種か?魅力があるかなど

政府後押し?の「おもてなし規格認証」認定など受けている模様だが果たして?

マーケティング調査会社の需要は、東京オリンピックも含め多少あると思うが、

現時点で業績の成長が止まっているのが気になる。

個人的には業種の長期間にわたる需要見込は納得するも、株自体の魅力には欠けると感じる。

5.評価…総合的評価や特記的事項を含める

ベンチャーキャピタルの出口案件IPO。

それでも買える価格設定か?というのも焦点だがもう少しディスカウントして欲しかったところ。

成長性も現時点で見えないので買い需要は薄そうで公募割れの覚悟は必要。

3社同時上場ということもあり、敢えて公募参加する必要はないかと感じる銘柄。

いい意味でIPO冷やし玉銘柄になることを期待。

全体考察

総合得点は3点で、私のBBスタンスはD評価です

MS&Consultingへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。MS&Consultingの初値予想投票は締め切りました。

現在の読者予想件数:71件

読者予想サマリ 平均値:1,385円 | 中央値:1,210円 | 補正値:1,248円

最高:11,000円 >>>> 最低:950円

最高:11,000円 >>>> 最低:950円

まーちゃん様(2017/10/03) スタンス:(C) BB期間終了後

予想値:1,285円(公募価格比:+5円)

日経平均が高値で安定しているので、本件もつられる。

kuro様(2017/10/03) スタンス:(D) BB期間終了後

予想値:1,281円(公募価格比:+1円)

引き受け価格予想が多いねえ

ほいみん様(2017/10/02) スタンス:(D) BB期間終了後

予想値:1,178円(公募価格比:-102円)

ピタリ賞ねらいです

ゆう様(2017/10/02) スタンス:(D) BB期間終了後

予想値:1,280円(公募価格比:±0円)

個人的にはパス案件

スティンガー様(2017/10/01) スタンス:(D) BB期間終了後

予想値:1,178円(公募価格比:-102円)

パスしましたが、上限で決まったのでここまでひどくならないかもしれません。

ももんが様(2017/10/01) スタンス:(B) BB期間終了後

予想値:1,370円(公募価格比:+90円)

案外だいじょうぶなのでは

ny様(2017/10/01) スタンス:(B) BB期間終了後

予想値:1,500円(公募価格比:+220円)

業績拡大

めがっさ様(2017/10/01) スタンス:(B) BB期間終了後

予想値:1,470円(公募価格比:+190円)

地合いが良さそうなので。

投資家デス。様(2017/10/01) スタンス:(S) BB期間終了後

激予想値:11,000円(公募価格比:+9,720円)

IPOバブル到来デス。

はげたか様(2017/09/30) スタンス:(D) BB期間終了後

予想値:1,210円(公募価格比:-70円)

パスします。

あつし様(2017/09/29) スタンス:(D) BB期間終了後

予想値:1,180円(公募価格比:-100円)

公募割れする気がしました

BAK様(2017/09/29) スタンス:(C) BB期間終了後

予想値:1,410円(公募価格比:+130円)

公募割れはないかな。

憶様(2017/09/29) スタンス:(B) BB期間終了後

予想値:1,350円(公募価格比:+70円)

ぐるなびも買うようだし、公募割れならセカンダリーでワンちゃんありそう

房州ビワ様(2017/09/28) スタンス:(D) BB期間終了後

予想値:1,178円(公募価格比:-102円)

市場にぶん投げるための上場なので

ハリケーンフューリー様(2017/09/28) スタンス:(D) BB期間終了後

予想値:1,178円(公募価格比:-102円)

公募価格での買いはほとんど入らないと思う

赤羽様(2017/09/28) スタンス:(C) BB期間終了後

予想値:1,360円(公募価格比:+80円)

ぐるなびが長期保有の見込み

タケ様(2017/09/28) スタンス:(D) BB期間終了後

予想値:1,178円(公募価格比:-102円)

これでしょうね

JUZA様(2017/09/28) スタンス:(B) BB期間終了後

予想値:1,350円(公募価格比:+70円)

ほまれ様(2017/09/28) スタンス:(D) BB期間終了後

予想値:1,220円(公募価格比:-60円)

厳しいですね

ロデオ様(2017/09/27) スタンス:(D) BB期間終了後

予想値:1,178円(公募価格比:-102円)

公募割れは避けられそうにないですね。

にゃんこ様(2017/09/27) スタンス:(D) BB期間終了後

予想値:1,200円(公募価格比:-80円)

このくらいかな~。

きりたん様(2017/09/26) スタンス:(D) BB期間終了前

予想値:1,215円(公募価格比:-65円)

ノーサンキュウ。

シノ@様(2017/09/26) スタンス:(D) BB期間終了前

予想値:1,120円(公募価格比:-160円)

ほぼ売り出しの上、三社同時上場。

初値は苦しいと思います。

初値は苦しいと思います。

赤貧様(2017/09/26) スタンス:(D) BB期間終了前

予想値:1,180円(公募価格比:-100円)

割れは必至

parms様(2017/09/26) スタンス:(C) BB期間終了前

予想値:1,330円(公募価格比:+50円)

公募割れはないと思います。

大海原様(2017/09/24) スタンス:(D) BB期間終了前

予想値:1,200円(公募価格比:-80円)

西○補欠当選しちゃったよー まさか、これも...

このもん様(2017/09/24) スタンス:(D) BB期間終了前

予想値:1,230円(公募価格比:-50円)

VCの利益確定イベント

盛岡様(2017/09/24) スタンス:(C) BB期間終了前

予想値:1,300円(公募価格比:+20円)

公募価格付近

愛読者様(2017/09/23) スタンス:(D) BB期間終了前

予想値:1,200円(公募価格比:-80円)

上場ゴールかな。いっそ派手に割ってほしい。

Advanced様(2017/09/23) スタンス:(D) BB期間終了前

予想値:1,160円(公募価格比:-120円)

仮条件は上限無理っぽい

マヌカハニー様(2017/09/23) スタンス:(C) BB期間終了前

予想値:1,131円(公募価格比:-149円)

3社同時で一番不利

アロエ様(2017/09/23) スタンス:(D) BB期間終了前

予想値:1,058円(公募価格比:-222円)

上場ゴール!?

背油チャッチャ様(2017/09/21) スタンス:(D) BB期間終了前

予想値:1,085円(公募価格比:-195円)

マザーズ大型&VC出口案件

良いことないです

良いことないです

アルファルファ様(2017/09/21) スタンス:(D) BB期間終了前

予想値:1,177円(公募価格比:-103円)

ファンドの売り出しのための上場

Williams様(2017/09/21) スタンス:(D) BB期間終了前

予想値:1,215円(公募価格比:-65円)

公募割れの可能性大。

mm様(2017/09/21) スタンス:(D) BB期間終了前

予想値:1,210円(公募価格比:-70円)

吸収金額が大きい。

かぶまる様(2017/09/21) スタンス:(D) BB期間終了前

予想値:1,100円(公募価格比:-180円)

公募割れ懸念

ダングラ様(2017/09/20) スタンス:(D) BB期間終了前

予想値:1,200円(公募価格比:-80円)

悪材料多し

yshi様(2017/09/20) スタンス:(D) BB期間終了前

予想値:1,192円(公募価格比:-88円)

われそう

かぶけ様(2017/09/20) スタンス:(D) BB期間終了前

予想値:1,070円(公募価格比:-210円)

他人の会社をコンサる前に、自社の事を適切に査定しましょう。

my20001様(2017/09/19) スタンス:(S) BB期間終了前

予想値:1,320円(公募価格比:+40円)

上限で決まるという前提での予想ですが

カレーどすた様(2017/09/19) スタンス:(C) BB期間終了前

予想値:1,130円(公募価格比:-150円)

よくわかりませんね、身売りですかね。

IPO投資家様(2017/09/19) スタンス:(D) BB期間終了前

予想値:1,255円(公募価格比:-25円)

SBI一択

うい様(2017/09/19) スタンス:(C) BB期間終了前

予想値:1,200円(公募価格比:-80円)

ぎゃーふぶ様(2017/09/19) スタンス:(D) BB期間終了前

予想値:1,150円(公募価格比:-130円)

パス!

ごくう様(2017/09/18) スタンス:(D) BB期間終了前

予想値:1,225円(公募価格比:-55円)

かねだ様(2017/09/18) スタンス:(D) BB期間終了前

予想値:1,270円(公募価格比:-10円)

ぱす

ペリドット様(2017/09/17) スタンス:(D) BB期間終了前

予想値:1,280円(公募価格比:±0円)

大半が売り出しでスズメの涙(6400万円)ほどの公募なのに

資金用途が嘘くさい

資金用途が嘘くさい

yamara様(2017/09/14) スタンス:(D) BB期間終了前

予想値:1,210円(公募価格比:-70円)

このあたりか

tbskt様(2017/09/13) スタンス:(C) BB期間終了前

予想値:1,200円(公募価格比:-80円)

1200行けばいいほう。

aa様(2017/09/12) スタンス:(なし) BB期間終了前

予想値:1,200円(公募価格比:-80円)

こんなもん

nyancololon様(2017/09/05) スタンス:(D) BB期間終了前

予想値:1,180円(公募価格比:-100円)

微妙にパスかな

娘のパパ様(2017/09/05) スタンス:(D) BB期間終了前

予想値:1,010円(公募価格比:-270円)

もうゴールしちゃっていいよね…。って感じがプンプンする

のぶ様(2017/09/04) スタンス:(D) BB期間終了前

予想値:1,210円(公募価格比:-70円)

売り出し多すぎ

みよぶー様(2017/09/04) スタンス:(C) BB期間終了前

予想値:1,400円(公募価格比:+120円)

意外と上がることも??う~~む、UUUM。。ないか・・・

とーます様(2017/09/04) スタンス:(D) BB期間終了前

予想値:1,157円(公募価格比:-123円)

ファンド売り出しでも、その時だけで、あとは体質強化されている銘柄もあるが、

ここはその気配がない。

ここはその気配がない。

ルイコスタ様(2017/09/04) スタンス:(C) BB期間終了前

予想値:1,450円(公募価格比:+170円)

規模が大きい。吸収できるかが問題。

たく様(2017/09/03) スタンス:(D) BB期間終了前

予想値:1,192円(公募価格比:-88円)

これはいらない

ぴち様(2017/09/03) スタンス:(D) BB期間終了前

予想値:1,220円(公募価格比:-60円)

こういうパス銘柄のSBIは輝いて見える

y様(2017/09/01) スタンス:(D) BB期間終了前

予想値:1,250円(公募価格比:-30円)

にゃが様(2017/08/31) スタンス:(C) BB期間終了前

予想値:2,000円(公募価格比:+720円)

10月も盛り上がってくれることを期待して

松村様(2017/08/31) スタンス:(D) メルアドなし BB期間終了前

予想値:1,250円(公募価格比:-30円)

難しいかな

ドラコリスク様(2017/08/31) スタンス:(D) BB期間終了前

予想値:1,144円(公募価格比:-136円)

SBIのポイント狙いだけで...

オバンク様(2017/08/31) スタンス:(D) BB期間終了前

予想値:1,032円(公募価格比:-248円)

割れますね パスにて

さくら様(2017/08/30) スタンス:(C) BB期間終了前

予想値:1,420円(公募価格比:+140円)

願望コミコミで。

かば34様(2017/08/30) スタンス:(C) BB期間終了前

予想値:1,350円(公募価格比:+70円)

VCの出口っぽいが、少し違う気がしています。

あおいそら様(2017/08/30) スタンス:(D) BB期間終了前

予想値:998円(公募価格比:-282円)

クロー人様(2017/08/30) スタンス:(C) BB期間終了前

予想値:1,282円(公募価格比:+2円)

絵に書いたようなVC出口案件。

ビーグリー(3981)と瓜二つ。

ビーグリー(3981)と瓜二つ。

きつつき様(2017/08/30) スタンス:(D) BB期間終了前

予想値:950円(公募価格比:-330円)

残念ながら、ベンチャーキャピタルの援護は遠慮させてもらいます。

たかし様(2017/08/30) スタンス:(D) BB期間終了前

予想値:1,000円(公募価格比:-280円)

上場ゴールの典型

吸収価格=時価総額って

吸収価格=時価総額って

きむ様(2017/08/30) スタンス:(A) BB期間終了前

予想値:2,500円(公募価格比:+1,220円)

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。