ロードスターキャピタルの概要

ロードスターキャピタルのIPO(新規上場)日程関連

| 仮条件決定日 | 2017/09/08 (金) |

|---|---|

| BB期間 | 開始: 2017/09/11 (月) ~ 終了: 2017/09/15 (金) |

| 公募価格決定 | 2017/09/19 (火) |

| 購入申込期間 | 開始: 2017/09/20 (水) ~ 終了: 2017/09/25 (月) |

| 上場予定日 | 2017/09/28 (木) |

ロードスターキャピタルのIPO(新規上場)基本情報

| 公募株式数 | 総計:1,100,000株 (公募:740,000株 / 売出:360,000株)売出株式比率:32.7% |

|---|---|

| O.A.分 | 165,000株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 4,984,000株 (上場時、公募株数含む) |

| OR | 25.4% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,820円 |

| 仮条件価格 | 1,640~1,820円 (変動率:-9.9% ~0.0% 中立 ) |

| 公募価格 | 1,820円 (想定価格との差:0円 / 0.0% ) |

| IPOの資金用途 | 1.コーポレートファンディング事業において、収益基盤をさらに強化するため、安定的な収益を見込むことができる販売用不動産に対する物件取得資金として 2.クラウドファンディング事業において、当社グループ及び当社グループのサービスの知名度向上のための広告宣伝費ならびに「OwnersBook」の新規登録会員獲得のための広告宣伝費として、また、エクイティ投資型クラウドファンディングサービスのためのシステム開発、及び既存システムの強化費用として 3.業容拡大に伴う人材獲得のための採用費及び人件費として |

ロードスターキャピタルのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,820円 | 1,820円 ±0円 |

2,501円

+681円 |

3,060円

分割 4倍 (+9,739円) |

| 変化率 | 0.0% | +37.4% | +389.4% | |

| 吸収金額 | 23.0億円 | 23.0億円 ±0.0億円 |

31.6億円 +8.61億円 |

|

| 時価総額 | 90.7億円 | 90.7億円 ±0.0億円 |

124億円 +33.9億円 |

656億円 +531億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

ロードスターキャピタルの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | ロードスターキャピタル |

|---|---|

| 所在地 | 東京都中央区銀座二丁目6番16号 |

| 設立 | 2012年03月14日 |

| 従業員数 | 24人 |

| 監査法人 | 有限責任監査法人トーマツ |

ロードスターキャピタルの概況(直近の経営指標、業績予想)

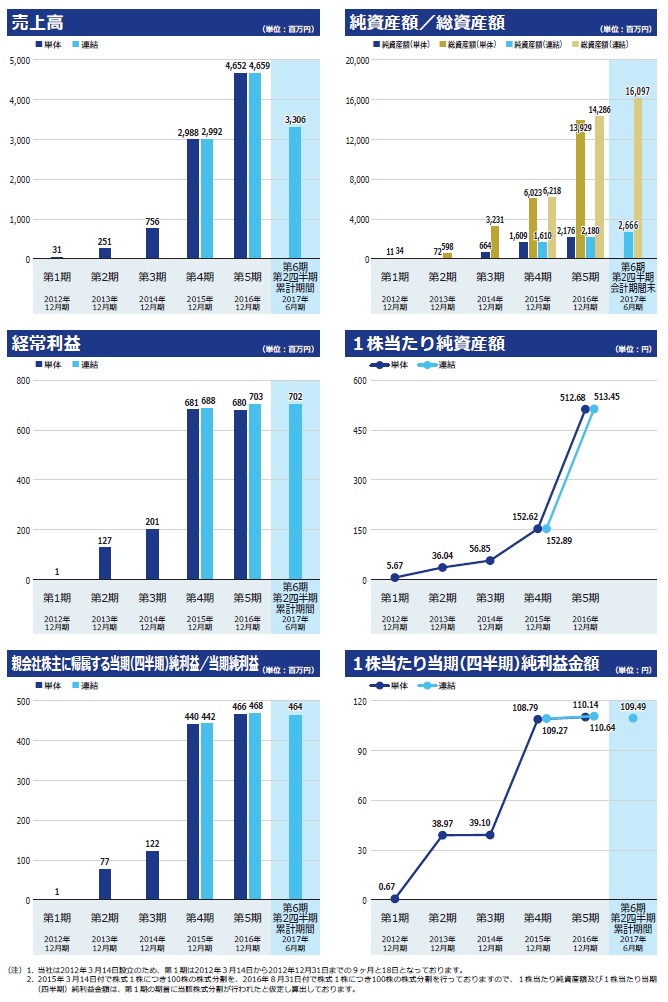

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2012/12 (単・1期) |

31 | 1 | 1 | 11 34 |

| 2013/12 (単・2期) |

251 709.7% |

127 12,600.0% |

77 7,600.0% |

72 598 |

| 2014/12 (単・3期) |

756 201.2% |

201 58.3% |

122 58.4% |

664 3,231 |

| 2015/12 (単・4期) |

2,988 295.2% |

681 238.8% |

440 260.7% |

1,609 6,023 |

| 2016/12 (単・5期) |

4,652 55.7% |

680 -0.1% |

466 5.9% |

2,176 13,929 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2015/12 (連・4期) |

2,992 | 688 | 109 | 1,610 6,218 |

| 2016/12 (連・5期) |

4,659 55.7% |

703 2.2% |

111 1.8% |

2,180 14,286 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2012/12(単・1期) | 6,668.57 | 56,668.57 | 0 |

| 2013/12(単・2期) | 389,705.59 | 360,386.09 | 0 |

| 2014/12(単・3期) | 3,909.82 | 5,684.57 | 0 |

| 2015/12(単・4期) | 108.79 | 152.62 | 0 |

| 2016/12(単・5期) | 110.14 | 512.68 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2015/12(連・4期) | 109.27 | 152.89 | -- |

| 2016/12(連・5期) | 110.64 | 513.45 | -- |

| 予想PER | 11.21倍 (2017/12連・参考EPS:162.39・想定価格1,820円ベース) |

|---|---|

| 予想PBR | 2.22倍 (2017/12連・参考BPS:820.58・想定価格1,820円ベース) |

| 予想配当 | 21.00円(2017/12) |

ロードスターキャピタルの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| Renren Lianhe Holdings | 2,090,000 (180,000:8.6%) |

46.47 | 90日 or 1.5倍 |

| 岩野 達志 | 900,000 (60,000:6.7%) |

20.01 | 90日 or 1.5倍 |

| 森田 泰弘 | 815,000 (60,000:7.4%) |

18.12 | 90日 or 1.5倍 |

| 中川 由紀子 | 250,000 (60,000:24.0%) |

5.56 | 90日 or 1.5倍 |

| 久保 直之 | 92,000 | 2.05 | |

| 成田 洋 | 62,000 | 1.38 | |

| カカクコム | 54,000 | 1.20 | |

| 佐藤 拓也 | 37,000 | 0.82 | |

| 山田 泰生 | 36,000 | 0.80 | |

| 小池 健史 | 21,000 | 0.47 | |

| 既存株主総計(28) | 4,498,000 | 100 | 対象 3,695,000株 カバー率 89.29% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(0) (内ロックアップ) |

上場前:0株 売出後:0株 0株(0.00%) |

|---|

ロードスターキャピタルのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2015-11-30 | 165,000 | 620 | (自)2016-12-01~(至)2026-11-30 |

| 2016-12-27 | 81,000 | 1,850 | (自)2018-12-28~(至)2026-12-27 |

| 2016-12-27 | 8,000 | 1,850 | (自)2018-12-28~(至)2026-12-27 |

| SO総計(3) | 254,000 | 上場時算入 | 165,000株 |

ロードスターキャピタルの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

2,730円 (想定価格比: +910円/+50.0%) |

| 直前予想 (上場前) |

2,730円 (公募比: +910円/+50.0%) |

| 初値 | 2,501円 (公募比: +681円/+37.4%) |

・新規承認時の第一印象  (B:やや積極的)

(B:やや積極的)

不動産セクターだが、どうじらかというと投資サービス業的。

クラウドファンディングサービス「OwnersBook」運営。

やや新しい仕組みを取り入れているので、新規性はあるが不安定要素もあり。

業績の伸びは良く知名度上がれば、更に押し上げる可能性も。

上場するのは信頼度の上でメリット高いか?

筆頭株主「Renren Lianhe Holdings」はケイマン諸島所在のNY上場のIT系投資会社。中国版SNS(Facebookのようなもの)運営実績。

クラウドファンディングサービス「OwnersBook」運営。

やや新しい仕組みを取り入れているので、新規性はあるが不安定要素もあり。

業績の伸びは良く知名度上がれば、更に押し上げる可能性も。

上場するのは信頼度の上でメリット高いか?

筆頭株主「Renren Lianhe Holdings」はケイマン諸島所在のNY上場のIT系投資会社。中国版SNS(Facebookのようなもの)運営実績。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

不動産投資事業となると新味性はないが、

資金集めとしてクラウドファンディングの仕組みを利用しているとことが特徴。

ビジネスモデルが注目されれば、それなりに面白いところ。

ただ、不動産は今までの状況は良くても不況になると怖い。

2.割安性…PER,PBRなど財務情報、価格設定から

2017年12月度の単体予想EPSは162.39円。

想定価格1,820円から計算される予想PERは約11.21倍。

急成長の業績を見れば、予想PERは格安。ただ、不動産セクターは軒並み低PER。

どっち側と見られるかによってぜんぜん変わるが、個人的にはそのおかげで面白みを感じる。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約23.2億円(想定価格ベースOA分含む)の中規模IPO、

上場市場は東証マザーズ市場。主幹事はみずほ証券。

公募売出比は2:1程度で公募が多い。枚数も1万枚以上とやや規模が大きい印象。

既存株主で気になるのは筆頭株主の中国IT投資企業(NY上場会社)。

売り出した後も190万株ほどを有するので断続的に売りに出す可能性あり。

ロックアップは1.5倍価格で切れるので公開価格の1.5倍は一旦の目安か?

ストック・オプションの未行使残は量も価格帯もそれほど気になるものとは感じない。

需給面で見ると20億を超えるやや荷もたれ感ある吸収金額から初値高騰しにくさはありそう。

しかし業績もいいしマザーズだし、ちょっとした面白みも感じるビジネスモデルもあるなら、

買い需要もそれなりに高く、公募割れのような事態は考えにくいか?

まずは公開価格1.5倍あたりを目途に需給が合致するような可能性。

4.業種…人気化しそうな業種か?魅力があるかなど

不動産セクターはIPOでは不人気、不況時なら公募割れ確定と言われてた時代もある。

ただ、クラウドファンディング事業やIT企業のバックで仕組みに優位性があるなら話は変わる。

不動産と言いながら大化けする可能性も秘めた銘柄と見る。

もちろん化けない可能性もあるし、逆に化けの皮が剥がれる可能性もある。

5.評価…総合的評価や特記的事項を含める

見方によって評価が大きく分かれそうな銘柄だが、

個人的にはこういった名柄はIPOでは人気は出る方だと感じる。

ただし吸収金額も20億超えで初値高騰案件とはならず、

ロックアップの1.5倍価格が一旦の目途として意識されやすそう。

筆頭株主の出方としてはロックアップ解除となれば、株価が高ければどんどん売ってくる可能性もあり。

個人的には長くお付き合いするにはややハイリスク・ハイリターンな印象で、

一先ず公募ゲット初値売りでお小遣いがほしい銘柄。

お小遣いが出ればオーナーズブックで投資してあげるのも面白いのではないか?(笑)

全体考察

総合得点は7点で、私のBBスタンスはB評価です

不動産投資事業となると新味性はないが、

資金集めとしてクラウドファンディングの仕組みを利用しているとことが特徴。

ビジネスモデルが注目されれば、それなりに面白いところ。

ただ、不動産は今までの状況は良くても不況になると怖い。

2.割安性…PER,PBRなど財務情報、価格設定から

2017年12月度の単体予想EPSは162.39円。

想定価格1,820円から計算される予想PERは約11.21倍。

急成長の業績を見れば、予想PERは格安。ただ、不動産セクターは軒並み低PER。

どっち側と見られるかによってぜんぜん変わるが、個人的にはそのおかげで面白みを感じる。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約23.2億円(想定価格ベースOA分含む)の中規模IPO、

上場市場は東証マザーズ市場。主幹事はみずほ証券。

公募売出比は2:1程度で公募が多い。枚数も1万枚以上とやや規模が大きい印象。

既存株主で気になるのは筆頭株主の中国IT投資企業(NY上場会社)。

売り出した後も190万株ほどを有するので断続的に売りに出す可能性あり。

ロックアップは1.5倍価格で切れるので公開価格の1.5倍は一旦の目安か?

ストック・オプションの未行使残は量も価格帯もそれほど気になるものとは感じない。

需給面で見ると20億を超えるやや荷もたれ感ある吸収金額から初値高騰しにくさはありそう。

しかし業績もいいしマザーズだし、ちょっとした面白みも感じるビジネスモデルもあるなら、

買い需要もそれなりに高く、公募割れのような事態は考えにくいか?

まずは公開価格1.5倍あたりを目途に需給が合致するような可能性。

4.業種…人気化しそうな業種か?魅力があるかなど

不動産セクターはIPOでは不人気、不況時なら公募割れ確定と言われてた時代もある。

ただ、クラウドファンディング事業やIT企業のバックで仕組みに優位性があるなら話は変わる。

不動産と言いながら大化けする可能性も秘めた銘柄と見る。

もちろん化けない可能性もあるし、逆に化けの皮が剥がれる可能性もある。

5.評価…総合的評価や特記的事項を含める

見方によって評価が大きく分かれそうな銘柄だが、

個人的にはこういった名柄はIPOでは人気は出る方だと感じる。

ただし吸収金額も20億超えで初値高騰案件とはならず、

ロックアップの1.5倍価格が一旦の目途として意識されやすそう。

筆頭株主の出方としてはロックアップ解除となれば、株価が高ければどんどん売ってくる可能性もあり。

個人的には長くお付き合いするにはややハイリスク・ハイリターンな印象で、

一先ず公募ゲット初値売りでお小遣いがほしい銘柄。

お小遣いが出ればオーナーズブックで投資してあげるのも面白いのではないか?(笑)

全体考察

総合得点は7点で、私のBBスタンスはB評価です

ロードスターキャピタルへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。ロードスターキャピタルの初値予想投票は締め切りました。

現在の読者予想件数:89件

読者予想サマリ 平均値:2,920円 | 中央値:2,750円 | 補正値:2,940円

最高:5,600円 >>>> 最低:1,200円

最高:5,600円 >>>> 最低:1,200円

TN様(2017/09/26) スタンス:(S) BB期間終了後

予想値:4,500円(公募価格比:+2,680円)

このくらいは、いくようです。

なおきち様(2017/09/25) スタンス:(B) BB期間終了後

予想値:4,200円(公募価格比:+2,380円)

これくらいでしょうか。

N様(2017/09/25) スタンス:(A) BB期間終了後

予想値:3,400円(公募価格比:+1,580円)

単独上場

初物

地合いよし

上場後も、上昇

大化けしそう

初物

地合いよし

上場後も、上昇

大化けしそう

Manele様(2017/09/25) スタンス:(A) BB期間終了後

予想値:4,500円(公募価格比:+2,680円)

4500円以下なら絶対、買います!

たか様(2017/09/25) スタンス:(S) BB期間終了後

予想値:5,600円(公募価格比:+3,780円)

こんなもんでしょう

Mac様(2017/09/25) スタンス:(A) BB期間終了後

予想値:1,200円(公募価格比:-620円)

デンソーが投資してるのならかなり上げそう。

はげたか様(2017/09/24) スタンス:(B) BB期間終了後

予想値:2,760円(公募価格比:+940円)

1.5倍前後で。

glancing07様(2017/09/24) スタンス:(なし) BB期間終了後

予想値:2,850円(公募価格比:+1,030円)

ヒデやん様(2017/09/24) スタンス:(B) BB期間終了後

予想値:2,900円(公募価格比:+1,080円)

こるむ様(2017/09/24) スタンス:(A) BB期間終了後

予想値:4,480円(公募価格比:+2,660円)

4480円くらいで初値決定後、5500円付近まで一瞬で上がるでしょう。

一等星様(2017/09/23) スタンス:(B) BB期間終了後

予想値:2,980円(公募価格比:+1,160円)

地政学リスクあるも大きなことにならなければ、足元の堅実な売り上げとIT技術の高さを受けて、これ位はいくか。

ピペン様(2017/09/23) スタンス:(A) BB期間終了後

予想値:4,186円(公募価格比:+2,366円)

オーナーズブック評判いいみたいですね

hakio様(2017/09/23) スタンス:(A) BB期間終了後

予想値:3,200円(公募価格比:+1,380円)

jj様(2017/09/22) スタンス:(B) BB期間終了後

予想値:3,020円(公募価格比:+1,200円)

地合いが良さそうなのでこれくらい上がるかも

Tomo様(2017/09/22) スタンス:(A) BB期間終了後

予想値:3,900円(公募価格比:+2,080円)

今の地合いなら、おお化けする。

佳子さま様(2017/09/22) スタンス:(なし) BB期間終了後

予想値:5,480円(公募価格比:+3,660円)

バブル期より土地が高い。2020年に向けてさらに不動産は脚光浴びる。

PKSHATechnologyでも初値後値崩れしなかったので

TK様(2017/09/22) スタンス:(A) BB期間終了後

予想値:3,600円(公募価格比:+1,780円)

地合い回復でIPOが好調になってきているので、これくらは期待できるのではないかと思います。

にゃんこ様(2017/09/21) スタンス:(B) BB期間終了後

予想値:2,530円(公募価格比:+710円)

当たるといいな。

タケ様(2017/09/21) スタンス:(B) BB期間終了後

予想値:3,000円(公募価格比:+1,180円)

少しは上か? 勢いで行け

濵ちゃん様(2017/09/21) スタンス:(なし) BB期間終了後

予想値:3,120円(公募価格比:+1,300円)

aki様(2017/09/20) スタンス:(A) BB期間終了後

予想値:3,650円(公募価格比:+1,830円)

他の方がおっしゃっているように、地合い回復してきて、IPOには追い風ですね。

少なくともこれくらは行くのではと思います。

少なくともこれくらは行くのではと思います。

RSC様(2017/09/20) スタンス:(A) BB期間終了後

予想値:3,600円(公募価格比:+1,780円)

不動産特化型クラウドファンディングという初物案件で2倍手前の3600円と予想。

Jny様(2017/09/20) スタンス:(A) BB期間終了後

予想値:3,120円(公募価格比:+1,300円)

期待を込めて

あおばば様(2017/09/20) スタンス:(B) BB期間終了後

予想値:2,730円(公募価格比:+910円)

Get!

SHIN様(2017/09/20) スタンス:(S) BB期間終了後

予想値:3,230円(公募価格比:+1,410円)

TOKO様(2017/09/20) スタンス:(A) BB期間終了後

予想値:4,000円(公募価格比:+2,180円)

地政学的リスクも緩和され、地合い的には良い方向。

これくらいは軽く行くのではないかと思う。

これくらいは軽く行くのではないかと思う。

こっぺぱん様(2017/09/20) スタンス:(B) BB期間終了後

予想値:3,350円(公募価格比:+1,530円)

地合いがいいので強いのではないかと思う

ai様(2017/09/19) スタンス:(A) BB期間終了後

予想値:3,640円(公募価格比:+1,820円)

こんなもんですわ

うい様(2017/09/19) スタンス:(B) BB期間終了後

予想値:1,745円(公募価格比:-75円)

zenida様(2017/09/18) スタンス:(なし) BB期間終了後

予想値:2,400円(公募価格比:+580円)

はて?

チャーリー様(2017/09/18) スタンス:(A) BB期間終了後

予想値:2,870円(公募価格比:+1,050円)

たいちょう様(2017/09/17) スタンス:(A) BB期間終了後

予想値:2,700円(公募価格比:+880円)

クラウド・ファンディングもあるし、それなりに騰がるかも。当日単独上場もフォローの可能性。

ロデオ様(2017/09/17) スタンス:(A) BB期間終了後

予想値:3,200円(公募価格比:+1,380円)

このくらい行くと思います。

シノ@様(2017/09/15) スタンス:(B) BB期間終了前

予想値:2,860円(公募価格比:+1,040円)

難しいですが、これ位で落ち着くのでしょうか。

きりたん様(2017/09/15) スタンス:(C) BB期間終了前

予想値:2,510円(公募価格比:+690円)

1.5倍は無理。

ぐーたろう様(2017/09/15) スタンス:(B) BB期間終了前

予想値:2,590円(公募価格比:+770円)

これ位は行くでしょ

めがっさ様(2017/09/15) スタンス:(B) BB期間終了前

予想値:2,530円(公募価格比:+710円)

クラウドファンディングで人気が出そうなので。

Parms様(2017/09/15) スタンス:(A) BB期間終了前

予想値:2,450円(公募価格比:+630円)

まあこんなもんですね。

あに1ごう様(2017/09/15) スタンス:(B) BB期間終了前

予想値:2,020円(公募価格比:+200円)

月末だし,手が出しやすいですね.

kuro様(2017/09/15) スタンス:(B) BB期間終了前

予想値:2,730円(公募価格比:+910円)

黒澤さんの初期予想で解除価格の1.5倍で

yamara様(2017/09/13) スタンス:(A) BB期間終了前

予想値:3,020円(公募価格比:+1,200円)

このあたりか

愛読者様(2017/09/13) スタンス:(B) BB期間終了前

予想値:3,000円(公募価格比:+1,180円)

この程度でしょう。

じじい様(2017/09/13) スタンス:(A) BB期間終了前

予想値:2,730円(公募価格比:+910円)

これはほしい銘柄。

枚数が多いので高騰はしないがここが着地点。

枚数が多いので高騰はしないがここが着地点。

ほまれ様(2017/09/13) スタンス:(C) BB期間終了前

予想値:2,550円(公募価格比:+730円)

あやまん様(2017/09/12) スタンス:(A) BB期間終了前

予想値:3,330円(公募価格比:+1,510円)

これ位、いきそう

aa様(2017/09/12) スタンス:(なし) BB期間終了前

予想値:2,500円(公募価格比:+680円)

こんなもん

UG様(2017/09/12) スタンス:(C) BB期間終了前

予想値:2,100円(公募価格比:+280円)

弱気の仮条件が危険信号

ハリケーンフューリー様(2017/09/12) スタンス:(C) BB期間終了前

予想値:2,000円(公募価格比:+180円)

見送りが賢明か

ペリドット様(2017/09/11) スタンス:(B) BB期間終了前

予想値:2,730円(公募価格比:+910円)

そこそこの高値は見込めそう

背油チャッチャ様(2017/09/11) スタンス:(A) BB期間終了前

予想値:2,550円(公募価格比:+730円)

仮条件が弱いのは気になるところ

マヌカハニー様(2017/09/11) スタンス:(C) BB期間終了前

予想値:2,250円(公募価格比:+430円)

不動産で中規模、厳しい気がします

ごくう様(2017/09/11) スタンス:(B) BB期間終了前

予想値:2,520円(公募価格比:+700円)

mm様(2017/09/11) スタンス:(B) BB期間終了前

予想値:2,750円(公募価格比:+930円)

OwnersBookはいいと思います。

IPO投資家様(2017/09/11) スタンス:(B) BB期間終了前

予想値:2,378円(公募価格比:+558円)

九州金額多し、、、1.5倍弱

yshi様(2017/09/11) スタンス:(B) BB期間終了前

予想値:2,370円(公募価格比:+550円)

多少のプラスか

ピノキヨ様(2017/09/11) スタンス:(B) BB期間終了前

予想値:2,600円(公募価格比:+780円)

なんとなく

スティンガー様(2017/09/10) スタンス:(B) BB期間終了前

予想値:2,850円(公募価格比:+1,030円)

意外高になってほしいのですが。

ここなちゃん様(2017/09/10) スタンス:(A) BB期間終了前

予想値:2,310円(公募価格比:+490円)

なんとなくこんな感じ。

Advanced様(2017/09/10) スタンス:(B) BB期間終了前

予想値:2,700円(公募価格比:+880円)

大コケするのも視野に入れて置きたい

房州ビワ様(2017/09/10) スタンス:(B) BB期間終了前

予想値:3,400円(公募価格比:+1,580円)

肝はクラウドファンディング

このもん様(2017/09/10) スタンス:(B) BB期間終了前

予想値:2,800円(公募価格比:+980円)

どっちに転ぶのか、、、悩ましい

アルファルファ様(2017/09/10) スタンス:(C) BB期間終了前

予想値:2,300円(公募価格比:+480円)

機関からは不人気だったとみます

お世話になりました様(2017/09/09) スタンス:(A) BB期間終了前

予想値:2,740円(公募価格比:+920円)

9月のIPOはこれ以降、微妙なものが多くなるから

抽選枚数的にも当たりたいなー

抽選枚数的にも当たりたいなー

ダングラ様(2017/09/09) スタンス:(B) BB期間終了前

予想値:2,300円(公募価格比:+480円)

不動産はNO

かぶけ様(2017/09/09) スタンス:(B) BB期間終了前

予想値:2,750円(公募価格比:+930円)

IPOとして不人気だが、それでも当選はほぼ無理でしょう

my20001様(2017/09/09) スタンス:(S) BB期間終了前

予想値:3,230円(公募価格比:+1,410円)

翌日には持ち越さないようです

Williams様(2017/09/09) スタンス:(B) BB期間終了前

予想値:2,480円(公募価格比:+660円)

クラウドファンディング企業の上場で注目を集めているが、落ち目とみられる不動産のメザニンローン(劣後融資)を扱う企業ということで、成長性には疑問符あり。

カレーどすた様(2017/09/08) スタンス:(B) BB期間終了前

予想値:2,210円(公募価格比:+390円)

地合いに左右されそうで、予想するのが難しいです。

赤羽様(2017/09/08) スタンス:(B) BB期間終了前

予想値:2,200円(公募価格比:+380円)

オフィス価値査定AI「AI-Chacker」

盛岡様(2017/09/07) スタンス:(C) BB期間終了前

予想値:2,500円(公募価格比:+680円)

筆頭株主が売ってこないだろうか

アロエ様(2017/09/07) スタンス:(B) BB期間終了前

予想値:3,000円(公募価格比:+1,180円)

ちょっと規模が大きめ!?

nyancololon様(2017/09/05) スタンス:(A) BB期間終了前

予想値:2,530円(公募価格比:+710円)

こんな感じ?

みよぶー様(2017/09/04) スタンス:(B) BB期間終了前

予想値:2,900円(公募価格比:+1,080円)

いい名前だ。私が初値予想する時は名前も加味します((笑))

ルイコスタ様(2017/09/04) スタンス:(B) BB期間終了前

予想値:3,500円(公募価格比:+1,680円)

不動産関連は少し厳しいか。ただ業績急上昇で2倍も視野。

さくら様(2017/09/02) スタンス:(B) BB期間終了前

予想値:2,840円(公募価格比:+1,020円)

ここら辺か?

とーます様(2017/09/01) スタンス:(B) BB期間終了前

予想値:2,450円(公募価格比:+630円)

いい名前なんだけどなあ

y様(2017/09/01) スタンス:(A) BB期間終了前

予想値:3,200円(公募価格比:+1,380円)

にゃが様(2017/08/31) スタンス:(B) BB期間終了前

予想値:2,400円(公募価格比:+580円)

控えめに見積もってこれくらい

たー坊様(2017/08/31) スタンス:(A) BB期間終了前

予想値:3,330円(公募価格比:+1,510円)

クラウドファンディングが面白いかも。

ぎゃーふぶ様(2017/08/29) スタンス:(C) BB期間終了前

予想値:2,770円(公募価格比:+950円)

こんくらい。

のぶ様(2017/08/28) スタンス:(B) BB期間終了前

予想値:3,350円(公募価格比:+1,530円)

このくらい

松村様(2017/08/28) スタンス:(B) メルアドなし BB期間終了前

予想値:2,220円(公募価格比:+400円)

ドンピシャくるかな。

たく様(2017/08/27) スタンス:(B) BB期間終了前

予想値:3,200円(公募価格比:+1,380円)

とりあえず欲しいほう

ドラコリスク様(2017/08/27) スタンス:(B) BB期間終了前

予想値:2,510円(公募価格比:+690円)

みずほ証券からはクロスフォーが当選したので、こちらも少しだけ期待。企業名を見て昔あったパチンコ台を思い出したのは私だけではないだろう。クラウドファウンディングに対するイメージがどうなのか次第か?ケイマン?怪しいかな

ぴち様(2017/08/26) スタンス:(B) BB期間終了前

予想値:2,650円(公募価格比:+830円)

初値や今後の株価にみんクレの影響は多少ありそう

タッキー様(2017/08/25) スタンス:(B) BB期間終了前

予想値:1,980円(公募価格比:+160円)

まあ20万切るでしょう

オバンク様(2017/08/25) スタンス:(B) BB期間終了前

予想値:2,740円(公募価格比:+920円)

案外これくらいつけるようなつけないような

ロードスター様(2017/08/25) スタンス:(C) BB期間終了前

予想値:2,350円(公募価格比:+530円)

名前負けしそうな予感がする。これくらいがベストかな?

きむ様(2017/08/25) スタンス:(B) BB期間終了前

予想値:2,520円(公募価格比:+700円)

これぐらい

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。