リネットジャパングループの概要

リネットジャパングループのIPO(新規上場)日程関連

| 仮条件決定日 | 2016/11/30 (水) |

|---|---|

| BB期間 | 開始: 2016/12/02 (金) ~ 終了: 2016/12/08 (木) |

| 公募価格決定 | 2016/12/09 (金) |

| 購入申込期間 | 開始: 2016/12/13 (火) ~ 終了: 2016/12/16 (金) |

| 上場予定日 | 2016/12/20 (火) |

リネットジャパングループのIPO(新規上場)基本情報

| 公募株式数 | 総計:250,000株 (公募:130,000株 / 売出:120,000株)売出株式比率:48.0% |

|---|---|

| O.A.分 | 37,500株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 1,734,900株 (上場時、公募株数含む) |

| OR | 16.6% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,620円 |

| 仮条件価格 | 1,690~1,830円 (変動率:+4.3% ~+13.0% 超強気 ) |

| 公募価格 | 1,830円 (想定価格との差:+210円 / +13.0% ) |

| IPOの資金用途 | 自社サイトのリニューアルや、ネットリユース事業におけるポイントシステム、買取サービス機能の強化及び販売システム等の強化のための設備投資として。残額は、その他の当社事業成長に資するシステム投資等に充当する方針 |

リネットジャパングループのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,620円 | 1,830円 +210円 |

3,530円

+1,700円 |

907円

分割 5倍 (+1,005円) |

| 変化率 | +13.0% | +92.9% | +28.5% | |

| 吸収金額 | 4.65億円 | 5.26億円 +0.60億円 |

10.1億円 +4.88億円 |

|

| 時価総額 | 28.1億円 | 31.7億円 +3.64億円 |

61.2億円 +29.4億円 |

132億円 +71.3億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

リネットジャパングループの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | リネットジャパングループ |

|---|---|

| 所在地 | 愛知県大府市柊山町三丁目33番地 |

| 設立 | 2000年07月27日 |

| 従業員数 | 105人 |

| 監査法人 | 三優監査法人 |

リネットジャパングループの概況(直近の経営指標、業績予想)

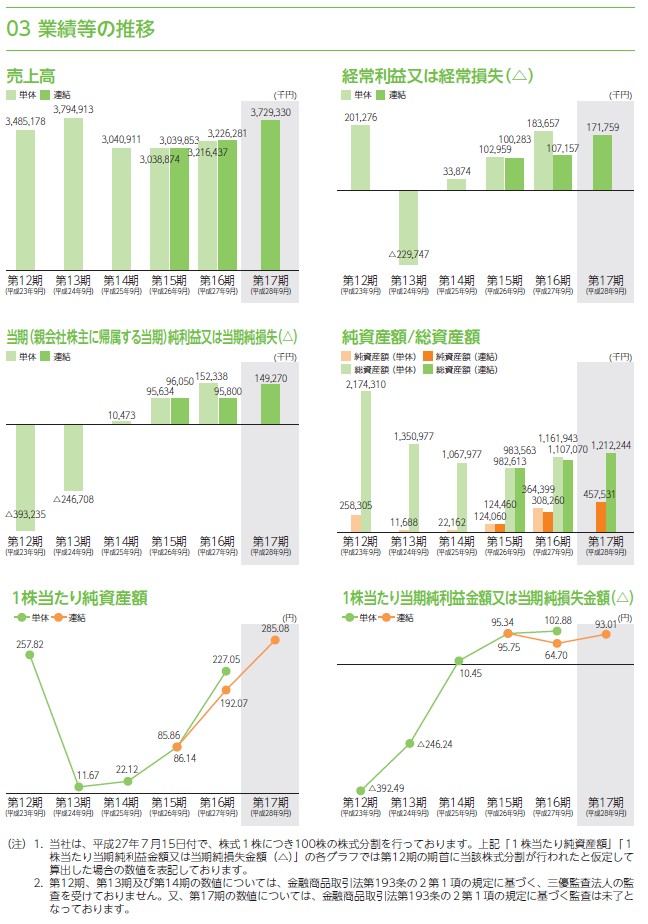

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2011/09 (単・12期) |

3,485,178 | 201,276 | -393,235 | 258,305 2,174,310 |

| 2012/09 (単・13期) |

3,794,913 8.9% |

-229,747 -214.1% |

-246,708 -37.3% |

11,688 1,350,977 |

| 2013/09 (単・14期) |

3,040,911 -19.9% |

33,874 -114.7% |

10,473 -104.2% |

22,162 1,067,977 |

| 2014/09 (単・15期) |

3,038,874 -0.1% |

102,959 203.9% |

95,634 813.1% |

124,060 982,613 |

| 2015/09 (単・16期) |

3,216,437 5.8% |

183,657 78.4% |

152,338 59.3% |

364,399 1,161,943 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2014/09 (連・15期) |

3,039,853 | 100,283 | 96,050 | 124,460 983,563 |

| 2015/09 (連・16期) |

3,226,281 6.1% |

107,157 6.9% |

95,800 -0.3% |

308,260 1,107,070 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2011/09(単・12期) | 25,781.59 | 25,781.59 | 0 |

| 2012/09(単・13期) | 1,166.66 | 1,166.66 | 0 |

| 2013/09(単・14期) | 22.12 | 22.12 | 0 |

| 2014/09(単・15期) | 85.86 | 85.86 | 0 |

| 2015/09(単・16期) | 227.05 | 227.05 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2014/09(連・15期) | 95.75 | 86.14 | -- |

| 2015/09(連・16期) | 64.70 | 192.07 | -- |

| 予想PER | 11.46倍 (2017/09連・参考EPS:141.37・想定価格1,620円ベース) |

|---|---|

| 予想PBR | 3.53倍 (2017/09連・参考BPS:458.56・想定価格1,620円ベース) |

| 予想配当 | --(2017/09) |

リネットジャパングループの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 黒田 武志 | 960,200 | 52.69 | 90日 |

| 株式会社TKコーポレーション | 99,000 | 5.43 | 90日 |

| MICイノベーション3号投資事業有限責任組合 | 95,000 | 5.21 | 90日 or 1.5倍 |

| 坂本 孝 | 50,000 | 2.74 | |

| 豊田通商株式会社 | 44,300 | 2.43 | 90日 or 1.5倍 |

| SBIベンチャー企業成長支援3号投資事業有限責任組合 | 41,143 | 2.26 | 90日 or 1.5倍 |

| リネットジャパングループ株式会社 | 39,000 | 2.14 | |

| バリューアップ投資事業有限責任組合 | 31,200 | 1.71 | 90日 or 1.5倍 |

| 株式会社ハードオフコーポレーション | 30,000 | 1.65 | 90日 or 1.5倍 |

| 共立キャピタル株式会社 | 30,000 | 1.65 | 90日 or 1.5倍 |

| 既存株主総計(52) | 1,822,200 | 100 | 対象 1,636,500株 カバー率 96.14% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(12) (内ロックアップ) |

上場前:372,200株 売出後:372,200株 372,200株(100.00%) |

|---|

リネットジャパングループのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2009-01-30 | 7,000 | 1,100 | (自)2009-02-01~(至)2019-01-31 |

| 2010-05-10 | 21,000 | 1,600 | (自)2010-05-12~(至)2020-05-11 |

| 2014-12-25 | 35,200 | 1,600 | (自)2016-12-26~(至)2022-01-15 |

| 2022-01-15 | 115,100 | 1,000 | (自)2016-10-12~(至)2026-10-11 |

| SO総計(4) | 178,300 | 上場時算入 | 143,100株 |

リネットジャパングループの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

2,745円 (想定価格比: +1,125円/+69.4%) |

| 直前予想 (上場前) |

2,745円 (公募比: +915円/+50.0%) |

| 初値 | 3,530円 (公募比: +1,700円/+92.9%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

SBI証券主幹事、マザーズ小型ネット小売系。

業績は売上にあまり伸びを感じられず不安感あり。

12月のIPOが規模感だけで初値上昇となりにくそうでやや難しい判断。

本店、愛知県。リユース事業はちょっと飽和感もあり。

業績は売上にあまり伸びを感じられず不安感あり。

12月のIPOが規模感だけで初値上昇となりにくそうでやや難しい判断。

本店、愛知県。リユース事業はちょっと飽和感もあり。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

ブックオフからの暖簾分け的な感じで始めたネット専業リユースビジネス。

ブックオフはかなり落ち目の模様だが、こちらはネットということで現状成長中。

ただネットリユース事業もそろそろ飽きられ感で注目度はそれほど高くないと感じる。

スケジュールは単独上場だがラッシュ中の上場となる。マザーズなので大丈夫か?

2.割安性…PER,PBRなど財務情報、価格設定から

2017年9月度の連結予想EPSは141.37円。

想定価格1,620円から計算される予想PERは約11.46倍。

売上ほぼ横ばいの中、利益が伸びてきている。

差し当たっての価格設定では割安感あり。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約4.65億円(想定価格ベースOA分含む)の小型IPO、

上場市場は東証マザーズ。主幹事はSBI証券。

公募売出比はほぼ半々。オファリングレシオは低く、また枚数も少なめ。

ベンチャーキャピタルからの出資が多く37万株ほど。ロックアップの解除が1.5倍なので一つの目安となる。

また結構ベンチャーキャピタルが早めに売ってきそうな雰囲気がある。

ストック・オプションの未行使残は価格設定も1,000~1,600円と控えめで、

数も意識しすぎるほどではないと感じる。いつもこの程度のレベルのストック・オプションの方が好感。

一先ずマザーズ小型で供給の絞りもあるので買い旺盛で始まりそう。

ただ、ベンチャーキャピタルの売りなど警戒したいので深追いは避けたい銘柄。

4.業種…人気化しそうな業種か?魅力があるかなど

ネットリユース事業はまだ比較的新し目のビジネスかも知れないが、やや参入が増えて厳しくなっている印象もある。

リネットに特別特徴的なものが見られないのが残念で、長期的な視野の展開が分からない。

(後でホームページを確認すると商品センターとかがなかなかすごいレベルと感じた)

小売セクターというのもありIPO的にはやはり深追いはあまりしたくない印象。

5.評価…総合的評価や特記的事項を含める

よく見ると愛知県大府市という地方銘柄。

トヨタの近くということでトヨタ生産方式という圧倒的な在庫整備が強みの模様。

効率化技術があるなら後は売上さえ上げれば利益が付いてきそうなのは好感。

上場時の差し当たっての問題は12月の上場ラッシュ程度なので、

ロックアップ解除の1.5倍ぐらいまでは期待できる銘柄か?

とりあえず初値売りで追いかけ、V.C.など売りたい層が売ったのを確認できれば

もう一度攻めるといった2段的攻めが功を奏しそうな銘柄。

第一印象からはホームページで商品センターなんかを見ると

単なるネット小売ビジネスよりは強みがありそうで評価を上げています。

本当はA評価にしたいけど、やはり小売セクターなのでIPOとしてB止まりです。

全体考察

総合得点は7点で、私のBBスタンスはB評価です

ブックオフからの暖簾分け的な感じで始めたネット専業リユースビジネス。

ブックオフはかなり落ち目の模様だが、こちらはネットということで現状成長中。

ただネットリユース事業もそろそろ飽きられ感で注目度はそれほど高くないと感じる。

スケジュールは単独上場だがラッシュ中の上場となる。マザーズなので大丈夫か?

2.割安性…PER,PBRなど財務情報、価格設定から

2017年9月度の連結予想EPSは141.37円。

想定価格1,620円から計算される予想PERは約11.46倍。

売上ほぼ横ばいの中、利益が伸びてきている。

差し当たっての価格設定では割安感あり。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約4.65億円(想定価格ベースOA分含む)の小型IPO、

上場市場は東証マザーズ。主幹事はSBI証券。

公募売出比はほぼ半々。オファリングレシオは低く、また枚数も少なめ。

ベンチャーキャピタルからの出資が多く37万株ほど。ロックアップの解除が1.5倍なので一つの目安となる。

また結構ベンチャーキャピタルが早めに売ってきそうな雰囲気がある。

ストック・オプションの未行使残は価格設定も1,000~1,600円と控えめで、

数も意識しすぎるほどではないと感じる。いつもこの程度のレベルのストック・オプションの方が好感。

一先ずマザーズ小型で供給の絞りもあるので買い旺盛で始まりそう。

ただ、ベンチャーキャピタルの売りなど警戒したいので深追いは避けたい銘柄。

4.業種…人気化しそうな業種か?魅力があるかなど

ネットリユース事業はまだ比較的新し目のビジネスかも知れないが、やや参入が増えて厳しくなっている印象もある。

リネットに特別特徴的なものが見られないのが残念で、長期的な視野の展開が分からない。

(後でホームページを確認すると商品センターとかがなかなかすごいレベルと感じた)

小売セクターというのもありIPO的にはやはり深追いはあまりしたくない印象。

5.評価…総合的評価や特記的事項を含める

よく見ると愛知県大府市という地方銘柄。

トヨタの近くということでトヨタ生産方式という圧倒的な在庫整備が強みの模様。

効率化技術があるなら後は売上さえ上げれば利益が付いてきそうなのは好感。

上場時の差し当たっての問題は12月の上場ラッシュ程度なので、

ロックアップ解除の1.5倍ぐらいまでは期待できる銘柄か?

とりあえず初値売りで追いかけ、V.C.など売りたい層が売ったのを確認できれば

もう一度攻めるといった2段的攻めが功を奏しそうな銘柄。

第一印象からはホームページで商品センターなんかを見ると

単なるネット小売ビジネスよりは強みがありそうで評価を上げています。

本当はA評価にしたいけど、やはり小売セクターなのでIPOとしてB止まりです。

全体考察

総合得点は7点で、私のBBスタンスはB評価です

リネットジャパングループへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。リネットジャパングループの初値予想投票は締め切りました。

現在の読者予想件数:57件

読者予想サマリ 平均値:2,770円 | 中央値:2,750円 | 補正値:2,813円

最高:4,500円 >>>> 最低:1,580円

最高:4,500円 >>>> 最低:1,580円

ten様(2016/12/16) スタンス:(B) BB期間終了後

予想値:2,520円(公募価格比:+690円)

業種は地味だが軽量。

久さん様(2016/12/15) スタンス:(A) BB期間終了後

予想値:2,450円(公募価格比:+620円)

人気あり

ネットオフ様(2016/12/14) スタンス:(A) BB期間終了後

予想値:4,000円(公募価格比:+2,170円)

トヨタ方式、愛知三河地域からの上場。世界のトヨタ、デンソー、アイシン、スギホールディングスもこの地域から成長。期待をこめて。

赤羽様(2016/12/13) スタンス:(C) BB期間終了後

予想値:2,750円(公募価格比:+920円)

微妙

スター様(2016/12/12) スタンス:(S) BB期間終了後

予想値:4,500円(公募価格比:+2,670円)

単独上場。

ZMP上場中止で資金がここに向かう。

枚数少なめで期待ができるのでは

ZMP上場中止で資金がここに向かう。

枚数少なめで期待ができるのでは

モト3様(2016/12/11) スタンス:(B) BB期間終了後

予想値:3,120円(公募価格比:+1,290円)

期待を込めて。

ぎゃーふぶ様(2016/12/10) スタンス:(C) BB期間終了後

予想値:2,880円(公募価格比:+1,050円)

こんくらい。

ぱるぱる様(2016/12/10) スタンス:(B) BB期間終了後

予想値:3,100円(公募価格比:+1,270円)

東海東京証券さんで100株当選しました。これ位ついてほしい。

umz様(2016/12/10) スタンス:(A) BB期間終了後

予想値:3,650円(公募価格比:+1,820円)

小さめなので、VC懸念1.5倍を軽く突き抜けると予想

1950様(2016/12/09) スタンス:(C) BB期間終了後

予想値:1,790円(公募価格比:-40円)

厳しいか?

IPOハンター様(2016/12/08) スタンス:(B) BB期間終了前

予想値:2,600円(公募価格比:+770円)

そこそこ欲しい

ぱんだ様(2016/12/08) スタンス:(A) BB期間終了前

予想値:2,900円(公募価格比:+1,070円)

欲しい。

神様様(2016/12/08) スタンス:(S) BB期間終了前

予想値:4,000円(公募価格比:+2,170円)

ZMP上場中止→ここに資金が流れる☆

ストップ高あるかな。

ストップ高あるかな。

kuro様(2016/12/08) スタンス:(A) BB期間終了前

予想値:2,780円(公募価格比:+950円)

1.5倍ぐらいで

マツキー様(2016/12/08) スタンス:(A) BB期間終了前

予想値:3,500円(公募価格比:+1,670円)

ほしい

きりたん様(2016/12/08) スタンス:(なし) BB期間終了前

予想値:2,650円(公募価格比:+820円)

良い会社そう。

赤貧様(2016/12/08) スタンス:(B) BB期間終了前

予想値:2,560円(公募価格比:+730円)

地味で堅実、そこそこ上がりそう。

UG様(2016/12/06) スタンス:(B) BB期間終了前

予想値:2,350円(公募価格比:+520円)

業態はいいかもしれないけど、SBI主幹事に群がる投資家がそんなとこまで見てるかは・・・

ad様(2016/12/06) スタンス:(S) メルアドなし BB期間終了前

予想値:3,000円(公募価格比:+1,170円)

べる様(2016/12/06) スタンス:(B) BB期間終了前

予想値:2,970円(公募価格比:+1,140円)

このくらいかなと。

ピッチャー様(2016/12/05) スタンス:(B) BB期間終了前

予想値:2,300円(公募価格比:+470円)

Geezer様(2016/12/05) スタンス:(B) BB期間終了前

予想値:2,500円(公募価格比:+670円)

このくらい行けばいいと思う

二次会様(2016/12/04) スタンス:(A) BB期間終了前

予想値:2,280円(公募価格比:+450円)

ZMPの初値がこの日まで伸びると想定して

あまり伸びないのでは。でも欲しい。

あまり伸びないのでは。でも欲しい。

盛岡様(2016/12/04) スタンス:(B) BB期間終了前

予想値:2,750円(公募価格比:+920円)

SBIにはA級クラスを持ってきてほしい

E.T様(2016/12/04) スタンス:(B) BB期間終了前

予想値:2,400円(公募価格比:+570円)

控えめにこれぐらい

わらびもち様(2016/12/04) スタンス:(A) BB期間終了前

予想値:3,100円(公募価格比:+1,270円)

割安性良、VC懸念

gen様(2016/12/04) スタンス:(D) BB期間終了前

予想値:1,580円(公募価格比:-250円)

日が悪い

ZMPとイノベーションに挟まれて

日が別なら素敵な銘柄だけど

初値売りの多いSBIでは

割れる可能性大

ZMPとイノベーションに挟まれて

日が別なら素敵な銘柄だけど

初値売りの多いSBIでは

割れる可能性大

桜上水様(2016/12/04) スタンス:(B) BB期間終了前

予想値:3,200円(公募価格比:+1,370円)

ZMPが2日目に寄ると厳しい

ペリドット様(2016/12/04) スタンス:(B) BB期間終了前

予想値:2,745円(公募価格比:+915円)

今月上場のSBI主幹事の中では一番マシな銘柄

Advanced様(2016/12/04) スタンス:(A) BB期間終了前

予想値:3,400円(公募価格比:+1,570円)

公開株数がかなり少なめで高騰確実

愛読者様(2016/12/03) スタンス:(A) BB期間終了前

予想値:2,800円(公募価格比:+970円)

VCの売りが嫌です。

点温膏様(2016/12/03) スタンス:(B) BB期間終了前

予想値:2,900円(公募価格比:+1,070円)

小型ってだけの銘柄

ただし、それが強い武器

ただし、それが強い武器

西の森様(2016/12/03) スタンス:(B) BB期間終了前

予想値:3,000円(公募価格比:+1,170円)

SBIやけに強気。機関から好印象?

アロエ様(2016/12/03) スタンス:(B) BB期間終了前

予想値:2,850円(公募価格比:+1,020円)

リユースは微妙!?

アルファルファ様(2016/12/03) スタンス:(B) BB期間終了前

予想値:2,700円(公募価格比:+870円)

これも供給面でどこまでいけるか

ダングラール様(2016/12/02) スタンス:(B) BB期間終了前

予想値:4,200円(公募価格比:+2,370円)

個人的にはあまりいい思い出はないが…

mm様(2016/12/02) スタンス:(B) BB期間終了前

予想値:2,840円(公募価格比:+1,010円)

SBIで2枚を予想します。

my20001様(2016/12/01) スタンス:(S) BB期間終了前

予想値:3,000円(公募価格比:+1,170円)

前日銘柄が即金になると、影響受けるかもしれません。

ルイコスタ様(2016/12/01) スタンス:(A) BB期間終了前

予想値:2,750円(公募価格比:+920円)

マザーズ小型。そこそこ検討するとみる。

masa様(2016/12/01) スタンス:(S) BB期間終了前

予想値:4,450円(公募価格比:+2,620円)

タケ様(2016/11/30) スタンス:(A) BB期間終了前

予想値:3,500円(公募価格比:+1,670円)

上がります

かぶけ様(2016/11/30) スタンス:(A) BB期間終了前

予想値:4,200円(公募価格比:+2,370円)

4500くらいの実力だが、上場ラッシュ真っ只中なので少しマイナス

カレーどすた様(2016/11/30) スタンス:(B) BB期間終了前

予想値:2,630円(公募価格比:+800円)

吸収金額の低さと、この日は単独上場ということでそこそこ上がると思います。

よっしー様(2016/11/29) スタンス:(なし) BB期間終了前

予想値:1,740円(公募価格比:-90円)

クラ様(2016/11/28) スタンス:(A) BB期間終了前

予想値:2,600円(公募価格比:+770円)

意外と上がるかも。

FAFSA様(2016/11/27) スタンス:(C) BB期間終了前

予想値:1,800円(公募価格比:-30円)

微増とみた

スティンガー様(2016/11/26) スタンス:(C) BB期間終了前

予想値:1,850円(公募価格比:+20円)

当選すれば購入しますが、ちょいプラぐらいになるでしょうか。

にゃが様(2016/11/23) スタンス:(B) BB期間終了前

予想値:2,000円(公募価格比:+170円)

それなりに上がると思いますが、どうせならこの後に上場される銘柄が欲しい

ぽん様(2016/11/23) スタンス:(C) BB期間終了前

予想値:1,800円(公募価格比:-30円)

値が割れることはないだろう。

たく様(2016/11/22) スタンス:(B) BB期間終了前

予想値:2,650円(公募価格比:+820円)

とりあえず申し込み

みよぶー様(2016/11/20) スタンス:(C) BB期間終了前

予想値:1,580円(公募価格比:-250円)

最近、IPO当たらない・・・ニーサのせいかな・・。

ここは、いらないかも

ここは、いらないかも

ぴち様(2016/11/19) スタンス:(A) BB期間終了前

予想値:2,540円(公募価格比:+710円)

母国愛なのか、社名に「ジャパン」や「日本」など入れている会社が割と多いですね

ze様(2016/11/19) スタンス:(A) BB期間終了前

予想値:1,960円(公募価格比:+130円)

これくらいか。

とーます様(2016/11/17) スタンス:(B) BB期間終了前

予想値:2,010円(公募価格比:+180円)

地味系ですね

金持ち様(2016/11/17) スタンス:(B) BB期間終了前

予想値:1,900円(公募価格比:+70円)

小型が救い

きむ様(2016/11/17) スタンス:(A) BB期間終了前

予想値:2,500円(公募価格比:+670円)

nana様(2016/11/17) スタンス:(A) BB期間終了前

予想値:2,800円(公募価格比:+970円)

業種はイマイチやけど、ネット・小型でこの辺りまではありそうと予想。

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。