クリアルの概要

クリアルのIPO(新規上場)日程関連

| 仮条件決定日 | 2022/04/11 (月) |

|---|---|

| BB期間 | 開始: 2022/04/13 (水) ~ 終了: 2022/04/19 (火) |

| 公募価格決定 | 2022/04/20 (水) |

| 購入申込期間 | 開始: 2022/04/21 (木) ~ 終了: 2022/04/26 (火) |

| 上場予定日 | 2022/04/28 (木) |

クリアルのIPO(新規上場)基本情報

| 公募株式数 | 総計:1,002,000株 (公募:743,000株 / 売出:259,000株)売出株式比率:25.8% |

|---|---|

| O.A.分 | 150,300株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 5,015,000株 (上場時、公募株数含む) |

| OR | 23.0% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 900円 |

| 仮条件価格 | 850~930円 (変動率:-5.6% ~+3.3% 中立 ) |

| 公募価格 | 930円 (想定価格との差:+30円 / +3.3% ) |

| IPOの資金用途 | 既存社債の償還資金及びクラウドファンディング組成時の劣後出資資金へ充当する予定 |

クリアルのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 900円 | 930円 +30円 |

1,600円

+670円 |

773円

分割 5倍 (+2,265円) |

| 変化率 | +3.3% | +72.0% | +141.6% | |

| 吸収金額 | 10.3億円 | 10.7億円 +0.34億円 |

18.4億円 +7.72億円 |

|

| 時価総額 | 45.1億円 | 46.6億円 +1.50億円 |

80.2億円 +33.6億円 |

278億円 +198億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

クリアルの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | クリアル |

|---|---|

| 所在地 | 東京都台東区東上野二丁目13番2号 |

| 設立 | 2011年05月11日 |

| 従業員数 | 59人 |

| 監査法人 | EY新日本有限責任監査法人 |

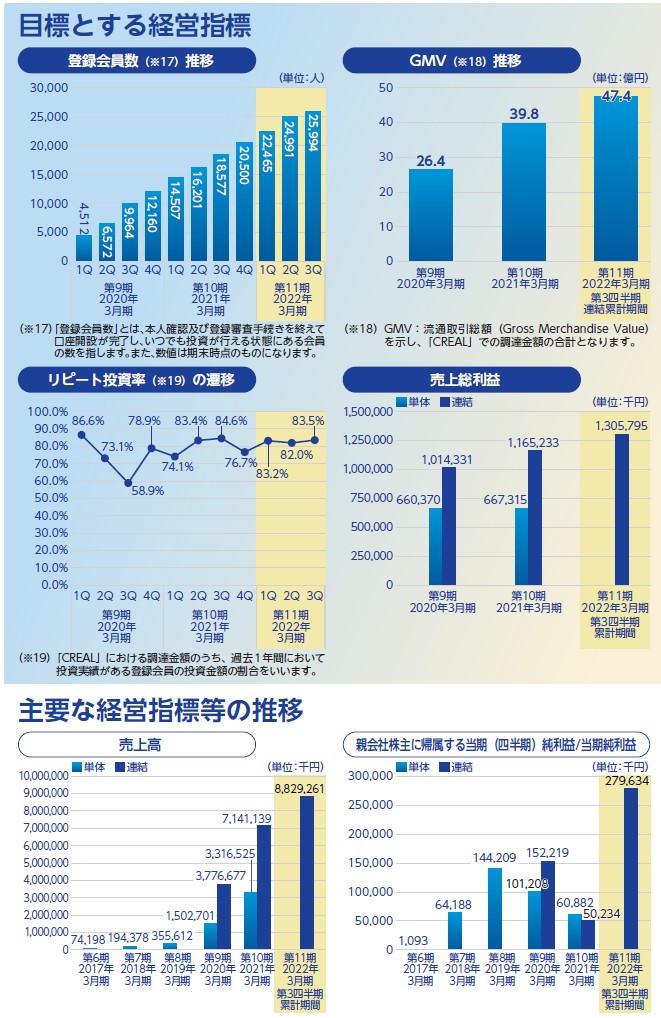

クリアルの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2017/03 (単・6期) |

74,198 | 1,093 | 1,093 | 18,135 52,929 |

| 2018/03 (単・7期) |

194,378 162.0% |

99,042 8,961.5% |

64,188 5,772.6% |

122,323 182,161 |

| 2019/03 (単・8期) |

355,612 82.9% |

159,579 61.1% |

144,209 124.7% |

171,925 1,986,309 |

| 2020/03 (単・9期) |

1,502,701 322.6% |

154,125 -3.4% |

101,208 -29.8% |

219,800 5,589,263 |

| 2021/03 (単・10期) |

3,316,525 120.7% |

80,697 -47.6% |

60,882 -39.8% |

783,693 8,031,748 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2020/03 (連・9期) |

3,776,677 | 215,144 | 152,219 | 318,068 6,273,014 |

| 2021/03 (連・10期) |

7,141,139 89.1% |

105,909 -50.8% |

50,234 -67.0% |

872,406 9,046,787 |

| 2022/03 (連・11期) |

10,452,000 46.4% |

218,000 105.8% |

154,000 206.6% |

0 0 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2017/03(単・6期) | 1,093.20 | 18,135.25 | 0 |

| 2018/03(単・7期) | 51,491.87 | 12,232.37 | 0 |

| 2019/03(単・8期) | 11,093.01 | 13,225.06 | 4,310 |

| 2020/03(単・9期) | 25.95 | 55.67 | 4,230 |

| 2021/03(単・10期) | 15.07 | 182.82 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2020/03(連・9期) | 39.03 | 80.74 | -- |

| 2021/03(連・10期) | 12.44 | 203.33 | -- |

| 2022/03(連・11期) | 36.14 | 239.52 | -- |

| 予想PER | 24.90倍 (2022/03連・参考EPS:36.14・想定価格900円ベース) |

|---|---|

| 予想PBR | 3.76倍 (2022/03連・参考BPS:239.52・想定価格900円ベース) |

| 予想配当 | 0.00円(2022/03) |

クリアルの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 徳山 明成 | 1,566,600 (77,000:4.9%) |

32.93 | 180日 |

| BRIDGE-C ADVISORY PTE. LTD. | 780,000 | 16.40 | 180日 |

| 横田 大造 | 396,600 | 8.34 | 180日 |

| 金子 好宏 | 318,600 | 6.70 | 180日 |

| 櫻井 聖仁 | 309,600 | 6.51 | 180日 |

| BRIDGE-C HOLDINGS PTE. LTD. | 237,000 | 4.98 | 180日 |

| 太田 智彬 | 93,600 | 1.97 | |

| 澁谷 賢一 | 78,000 (26,000:33.3%) |

1.64 | 180日 |

| Y'sキャピタル合同会社 | 60,000 | 1.26 | |

| 小高 功嗣 | 50,100 | 1.05 | 180日 |

| 既存株主総計(59) | 4,756,800 | 100 | 対象 3,881,900株 カバー率 86.31% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(2) (内ロックアップ) |

上場前:75,000株 売出後:75,000株 0株(0.00%) |

|---|

クリアルのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2019-07-23 | 201,300 | 44 | (自)2021-09-02~(至)2029-09-30 |

| 2019-07-23 | 30,900 | 44 | (自)2021-09-02~(至)2029-09-30 |

| 2020-05-18 | 95,400 | 334 | (自)2022-06-02~(至)2030-06-30 |

| 2019-07-23 | 157,200 | 44 | (自)2021-09-02~(至)2029-09-30 |

| SO総計(4) | 484,800 | 上場時算入 | 389,400株 |

クリアルの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,860円 (想定価格比: +960円/+106.7%) |

| 直前予想 (上場前) |

1,600円 (公募比: +670円/+72.0%) |

| 初値 | 1,600円 (公募比: +670円/+72.0%) |

・新規承認時の第一印象  (B:やや積極的)

(B:やや積極的)

急成長中の不動産投資型クラウドファンディング事業などを展開。SBI証券主幹事。

不動産業セクターになっていて、上場している同業種と比べるとかなり見込まれた価格設定にはなっている。その分、現在の業績の伸びはよく見えるので成長がどこまで続くか?(似たような競合も激しくなっている事業に思える)

上場時はフィンテック系の期待案件がSBI証券から登場と見られそうなため、人気して初値は伸びそうな雰囲気。

不動産業セクターになっていて、上場している同業種と比べるとかなり見込まれた価格設定にはなっている。その分、現在の業績の伸びはよく見えるので成長がどこまで続くか?(似たような競合も激しくなっている事業に思える)

上場時はフィンテック系の期待案件がSBI証券から登場と見られそうなため、人気して初値は伸びそうな雰囲気。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

SBI証券主幹事。不動産投資クラファン事業で急成長。

フィンテック系として業績が伸びていることは間違いないので注目されそう。

4月最終IPOで同日上場。やや混み合うスケジュールだが影響度は低いか?

例年、ゴールデンウィーク前のIPOはその後に空白期間が出るため自然と注目度が上がる。

2.割安性…PER,PBRなど財務情報、価格設定から

2022年3月度、連結予想EPSは36.14円。

想定価格900円から計算される予想PERは約24.9倍。

セクター不動産業で比較してしまうと、割高感あり。

類似企業のIPOとしては2017年上場のロードスターキャピタル(オーナーズブック)あたりが参考になるか?

上場後も成長しており、この分野の成長がまだ続くのかが焦点になりそう。

(上場時時点では好感をもって迎えられそう)

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約10.3億円(想定価格ベースOA分含む)の小~中型IPO。

上場市場は東証グロース市場。主幹事はSBI証券。

売出株式比率25.8%と公募が多い。オファリングレシオは標準範囲。

ベンチャーキャピタルからの出資はあるが、割合が小さく影響は少なそう。

その他、ロックアップの掛かり具合はしっかりしており上場後の既存株主の売り圧は皆無。

一方でストック・オプションの未行使残の状況がやや目立つ。

44円の行使価格で389,400株が行使可能となっており、こちらは売り圧として意識しておきたい。

需給は通常時のIPO地合いなら問題ないところ。

地合い次第で買いがかなり減ってしまうのが懸念点ぐらいか?

4.業種…人気化しそうな業種か?魅力があるかなど

不動産クラウドファンディング事業は、どこの不動産投資会社も魅力的に感じて参入を始めている雰囲気。

盛り上がりを見せているが、競争激化が今後の懸念点か?

現時点では成長を続けているのは間違いないので、上場することで信頼度のメリットも上がると言えそう。

ちょっと見込まれた想定価格ながら、まだまだ伸びると思うなら魅力。業界がそろそろ天井と思うなら魅力に欠ける。

5.評価…総合的評価や特記的事項を含める

SBI証券からそこそこ魅力的なIPOの登場。

業績の急成長が魅力。一方で、若干見込まれた価格設定で初値でさらにどこまで伸びるか?

枚数が多いので、SBI証券で複数セット配分がどの程度になるのかの予測を含めて戦略が変わってきそう。

需給面ではロックアップが固いので、ある程度の買いさえちゃんとあれば初値高騰の条件はある程度揃う。

総合的にはBBスタンスはB評価。初値予想は地合い次第の部分が大きく難しい。

とりあえずは初値2倍あたりを目途に予想してBBスタンスを組み立てていきたいところ。

SBI証券は前日のモイも注目度高いので、2つのIPOで注目度二分されそう。

全体考察

総合得点は7点で、私のBBスタンスはB評価です

SBI証券主幹事。不動産投資クラファン事業で急成長。

フィンテック系として業績が伸びていることは間違いないので注目されそう。

4月最終IPOで同日上場。やや混み合うスケジュールだが影響度は低いか?

例年、ゴールデンウィーク前のIPOはその後に空白期間が出るため自然と注目度が上がる。

2.割安性…PER,PBRなど財務情報、価格設定から

2022年3月度、連結予想EPSは36.14円。

想定価格900円から計算される予想PERは約24.9倍。

セクター不動産業で比較してしまうと、割高感あり。

類似企業のIPOとしては2017年上場のロードスターキャピタル(オーナーズブック)あたりが参考になるか?

上場後も成長しており、この分野の成長がまだ続くのかが焦点になりそう。

(上場時時点では好感をもって迎えられそう)

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約10.3億円(想定価格ベースOA分含む)の小~中型IPO。

上場市場は東証グロース市場。主幹事はSBI証券。

売出株式比率25.8%と公募が多い。オファリングレシオは標準範囲。

ベンチャーキャピタルからの出資はあるが、割合が小さく影響は少なそう。

その他、ロックアップの掛かり具合はしっかりしており上場後の既存株主の売り圧は皆無。

一方でストック・オプションの未行使残の状況がやや目立つ。

44円の行使価格で389,400株が行使可能となっており、こちらは売り圧として意識しておきたい。

需給は通常時のIPO地合いなら問題ないところ。

地合い次第で買いがかなり減ってしまうのが懸念点ぐらいか?

4.業種…人気化しそうな業種か?魅力があるかなど

不動産クラウドファンディング事業は、どこの不動産投資会社も魅力的に感じて参入を始めている雰囲気。

盛り上がりを見せているが、競争激化が今後の懸念点か?

現時点では成長を続けているのは間違いないので、上場することで信頼度のメリットも上がると言えそう。

ちょっと見込まれた想定価格ながら、まだまだ伸びると思うなら魅力。業界がそろそろ天井と思うなら魅力に欠ける。

5.評価…総合的評価や特記的事項を含める

SBI証券からそこそこ魅力的なIPOの登場。

業績の急成長が魅力。一方で、若干見込まれた価格設定で初値でさらにどこまで伸びるか?

枚数が多いので、SBI証券で複数セット配分がどの程度になるのかの予測を含めて戦略が変わってきそう。

需給面ではロックアップが固いので、ある程度の買いさえちゃんとあれば初値高騰の条件はある程度揃う。

総合的にはBBスタンスはB評価。初値予想は地合い次第の部分が大きく難しい。

とりあえずは初値2倍あたりを目途に予想してBBスタンスを組み立てていきたいところ。

SBI証券は前日のモイも注目度高いので、2つのIPOで注目度二分されそう。

全体考察

総合得点は7点で、私のBBスタンスはB評価です

クリアルへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。クリアルの初値予想投票は締め切りました。

現在の読者予想件数:65件

読者予想サマリ 平均値:1,889円 | 中央値:1,800円 | 補正値:1,840円

最高:9,300円 >>>> 最低:920円

最高:9,300円 >>>> 最低:920円

kaihara様(2022/04/26) スタンス:(A) BB期間終了後

予想値:1,470円(公募価格比:+540円)

ごり様(2022/04/26) スタンス:(A) メルアドなし BB期間終了後

予想値:2,000円(公募価格比:+1,070円)

補欠からの繰り上げいただけました。二日目にはいかないかな。

くまです様(2022/04/25) スタンス:(B) BB期間終了後

予想値:1,785円(公募価格比:+855円)

ロードスターキャピタルに似ているかな

コマさん様(2022/04/25) スタンス:(A) メルアドなし BB期間終了後

予想値:2,800円(公募価格比:+1,870円)

このぐらいかな

いきなりダイヤモンド様(2022/04/24) スタンス:(A) BB期間終了後

予想値:1,880円(公募価格比:+950円)

連休前のお小遣い

ZZZ様(2022/04/23) スタンス:(B) BB期間終了後

予想値:1,830円(公募価格比:+900円)

このくらいかと思います。

タンニン様(2022/04/22) スタンス:(B) BB期間終了後

予想値:2,010円(公募価格比:+1,080円)

業績は高成長で推移し知名度の高さも大きな武器

個人投資家なら知っている人は多いかと

個人投資家なら知っている人は多いかと

★★★★四星球様(2022/04/22) スタンス:(B) BB期間終了後

予想値:1,500円(公募価格比:+570円)

これくらいかな??

yukishin様(2022/04/22) スタンス:(A) BB期間終了後

予想値:1,980円(公募価格比:+1,050円)

これくらいは行きそうか?

★野様(2022/04/21) スタンス:(B) BB期間終了後

予想値:1,390円(公募価格比:+460円)

ほしかったです。

夜空様(2022/04/21) スタンス:(A) BB期間終了後

予想値:2,130円(公募価格比:+1,200円)

注目度高そう、期待‼

ヘタクソん様(2022/04/21) スタンス:(B) BB期間終了後

予想値:1,320円(公募価格比:+390円)

期待。

愛読者様(2022/04/21) スタンス:(B) BB期間終了後

予想値:1,800円(公募価格比:+870円)

そこそこ上がるかな

あおいそら様(2022/04/21) スタンス:(S) BB期間終了後

激予想値:9,300円(公募価格比:+8,370円)

最強、仕手系、爆発銘柄

バナくん様(2022/04/20) スタンス:(なし) BB期間終了後

予想値:1,850円(公募価格比:+920円)

市況は4月中は何とかもちそう

ABBA様(2022/04/20) スタンス:(A) BB期間終了後

予想値:1,980円(公募価格比:+1,050円)

注目分野

ai様(2022/04/20) スタンス:(A) BB期間終了後

予想値:2,100円(公募価格比:+1,170円)

こんなもん

ゆきこじ様(2022/04/19) スタンス:(C) BB期間終了前

予想値:1,010円(公募価格比:+80円)

少し上くらいで

kuro様(2022/04/19) スタンス:(B) BB期間終了前

予想値:2,200円(公募価格比:+1,270円)

二日目に行くぐらいならすごいな

ハムスターおじさん様(2022/04/19) スタンス:(S) BB期間終了前

予想値:2,750円(公募価格比:+1,820円)

初値持ち越しの予感です。当たりますように!

lcms様(2022/04/18) スタンス:(B) BB期間終了前

予想値:1,750円(公募価格比:+820円)

急成長に付き積極参加

HMB様(2022/04/18) スタンス:(C) BB期間終了前

予想値:1,100円(公募価格比:+170円)

SOが安すぎて怖い

TYO様(2022/04/18) スタンス:(C) BB期間終了前

予想値:1,100円(公募価格比:+170円)

あまり伸びない気がします。

ぎゃーふぶ様(2022/04/18) スタンス:(C) BB期間終了前

予想値:1,060円(公募価格比:+130円)

ご~るですかねぇ

k&k様(2022/04/18) スタンス:(B) BB期間終了前

予想値:1,410円(公募価格比:+480円)

それなりに上昇するだろう。

レモン様(2022/04/18) スタンス:(B) BB期間終了前

予想値:1,397円(公募価格比:+467円)

ベクタ様(2022/04/17) スタンス:(B) BB期間終了前

予想値:1,550円(公募価格比:+620円)

クラウドファンディングで急成長。

ペプチド様(2022/04/17) スタンス:(B) BB期間終了前

予想値:1,400円(公募価格比:+470円)

長期保有はリスク

UG様(2022/04/17) スタンス:(B) BB期間終了前

予想値:1,780円(公募価格比:+850円)

直近の利益の伸びは確かに凄い。

Tomato Juice様(2022/04/17) スタンス:(C) BB期間終了前

予想値:1,000円(公募価格比:+70円)

かなりの割高設定なのがどう影響するか

プルキニエ様(2022/04/17) スタンス:(A) BB期間終了前

予想値:2,500円(公募価格比:+1,570円)

クラファンではいつも人気

ニューロン様(2022/04/17) スタンス:(B) BB期間終了前

予想値:1,600円(公募価格比:+670円)

知名度がある(自分の中では)

カルマン様(2022/04/17) スタンス:(B) BB期間終了前

予想値:1,800円(公募価格比:+870円)

運用実績がしっかりとある会社で信頼性が高い

DCT様(2022/04/16) スタンス:(B) BB期間終了前

予想値:1,300円(公募価格比:+370円)

27-28日の中では見劣りする

二次微分様(2022/04/16) スタンス:(C) BB期間終了前

予想値:1,200円(公募価格比:+270円)

不動産不人気は変わらない

ケニー様(2022/04/16) スタンス:(A) BB期間終了前

予想値:2,150円(公募価格比:+1,220円)

初日の後半で初値

豚毛様(2022/04/16) スタンス:(B) BB期間終了前

予想値:1,560円(公募価格比:+630円)

ワイは若い頃クレアラシル使ってたから上場は他人事やないで

アナグリフ様(2022/04/16) スタンス:(S) BB期間終了前

予想値:2,000円(公募価格比:+1,070円)

SBIポイント使いたい

ペリドット様(2022/04/16) スタンス:(B) BB期間終了前

予想値:1,500円(公募価格比:+570円)

GW前で盛り上がるか

アルファルファ様(2022/04/16) スタンス:(B) BB期間終了前

予想値:1,700円(公募価格比:+770円)

地合いが良くなった来たので1.5倍超え

米国財政破綻様(2022/04/16) スタンス:(C) BB期間終了前

予想値:950円(公募価格比:+20円)

ピタリ賞

だるたにあん様(2022/04/15) スタンス:(A) BB期間終了前

予想値:1,900円(公募価格比:+970円)

2倍は越えそう

ダングラ様(2022/04/15) スタンス:(B) BB期間終了前

予想値:1,800円(公募価格比:+870円)

きれいな伸び

かっきー様(2022/04/14) スタンス:(B) BB期間終了前

予想値:1,389円(公募価格比:+459円)

ハイリスクハイリターン。

かぶけ様(2022/04/14) スタンス:(C) BB期間終了前

予想値:1,320円(公募価格比:+390円)

あまり伸びない予想

レモンパン様(2022/04/14) スタンス:(B) BB期間終了前

予想値:2,000円(公募価格比:+1,070円)

キリよく。

hal様(2022/04/13) スタンス:(B) BB期間終了前

予想値:1,950円(公募価格比:+1,020円)

欲しいです!

my20001様(2022/04/13) スタンス:(S) BB期間終了前

予想値:1,450円(公募価格比:+520円)

強弱が難しいです

IPO投資家様(2022/04/13) スタンス:(B) BB期間終了前

予想値:1,898円(公募価格比:+968円)

小型で買い安い、SBIなので個人の初値売りが多そう。

ストックオプションも気になるところ。

ストックオプションも気になるところ。

まつ様(2022/04/13) スタンス:(B) BB期間終了前

予想値:1,630円(公募価格比:+700円)

sbi証券で当選期待します。

スティンガー様(2022/04/12) スタンス:(B) BB期間終了前

予想値:1,890円(公募価格比:+960円)

同日上場が気になりますが、期待できるかと。

parms様(2022/04/12) スタンス:(B) BB期間終了前

予想値:1,610円(公募価格比:+680円)

そんなに行くんだか?

haru様(2022/04/12) スタンス:(A) BB期間終了前

予想値:2,360円(公募価格比:+1,430円)

これは噴きますよ!

タカ様(2022/04/11) スタンス:(B) BB期間終了前

予想値:1,990円(公募価格比:+1,060円)

このくらいで着地します。

色違いのベトベトン様(2022/04/11) スタンス:(A) BB期間終了前

予想値:2,150円(公募価格比:+1,220円)

セカンダリーはモイで初値ぶち上げはこっちな気がする

hakio様(2022/04/09) スタンス:(B) BB期間終了前

予想値:2,184円(公募価格比:+1,254円)

nice campany

勝ち森様(2022/04/07) スタンス:(B) BB期間終了前

予想値:2,000円(公募価格比:+1,070円)

SBIが幹事だと初値だけは飛びそうだけど健全ではないなー。

不動産はそろそろ下火かなー。

ただ地合いとGW直前でIPO少ないから資金はペットゴー同様に

集まりそう。

不動産はそろそろ下火かなー。

ただ地合いとGW直前でIPO少ないから資金はペットゴー同様に

集まりそう。

GC様(2022/04/07) スタンス:(C) BB期間終了前

予想値:920円(公募価格比:-10円)

微妙

ルイコスタ様(2022/04/06) スタンス:(B) BB期間終了前

予想値:1,800円(公募価格比:+870円)

今年はSBI主幹事が多い。その中でも一番よさそうな感じ。

備前守様(2022/03/28) スタンス:(B) BB期間終了前

予想値:1,850円(公募価格比:+920円)

好転してこの位だと思う。

ナイキアディライト様(2022/03/28) スタンス:(S) メルアドなし BB期間終了前

予想値:2,920円(公募価格比:+1,990円)

地合いも加味だが、いろんなことが好転している頃合いだと読んで

coo様(2022/03/27) スタンス:(A) メルアドなし BB期間終了前

予想値:2,700円(公募価格比:+1,770円)

P様(2022/03/27) スタンス:(A) メルアドなし BB期間終了前

予想値:2,500円(公募価格比:+1,570円)

みよぶー様(2022/03/26) スタンス:(A) BB期間終了前

予想値:2,200円(公募価格比:+1,270円)

小粒が多いね

きむム様(2022/03/26) スタンス:(B) BB期間終了前

予想値:1,500円(公募価格比:+570円)

そこそこ上がるかな

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。

公募分は初値では売らない