ネオマーケティングの概要

ネオマーケティングのIPO(新規上場)日程関連

| 仮条件決定日 | 2021/04/02 (金) |

|---|---|

| BB期間 | 開始: 2021/04/06 (火) ~ 終了: 2021/04/12 (月) |

| 公募価格決定 | 2021/04/13 (火) |

| 購入申込期間 | 開始: 2021/04/14 (水) ~ 終了: 2021/04/19 (月) |

| 上場予定日 | 2021/04/22 (木) |

ネオマーケティングのIPO(新規上場)基本情報

| 公募株式数 | 総計:460,000株 (公募:230,000株 / 売出:230,000株)売出株式比率:50.0% |

|---|---|

| O.A.分 | 69,000株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 2,448,000株 (上場時、公募株数含む) |

| OR | 21.6% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,660円 |

| 仮条件価格 | 1,660~1,800円 (変動率:0.0% ~+8.4% やや強気 ) |

| 公募価格 | 1,800円 (想定価格との差:+140円 / +8.4% ) |

| IPOの資金用途 | 優秀な人材獲得の採用費。新卒研修を除いた従業員のスキルアップ研修。拠点設置に伴う設備投資。広告宣伝費。マーケティング費。金融機関からの借入金の返済。 |

ネオマーケティングのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,660円 | 1,800円 +140円 |

3,805円

+2,005円 |

1,340円

(-2,465円) |

| 変化率 | +8.4% | +111.4% | -64.8% | |

| 吸収金額 | 8.78億円 | 9.52億円 +0.74億円 |

20.1億円 +10.6億円 |

|

| 時価総額 | 40.6億円 | 44.0億円 +3.42億円 |

93.1億円 +49.0億円 |

34.0億円 -59億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

ネオマーケティングの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | ネオマーケティング |

|---|---|

| 所在地 | 東京都渋谷区南平台町16番25号 |

| 設立 | 2000年10月06日 |

| 従業員数 | 80人 |

| 監査法人 | 太陽有限責任監査法人 |

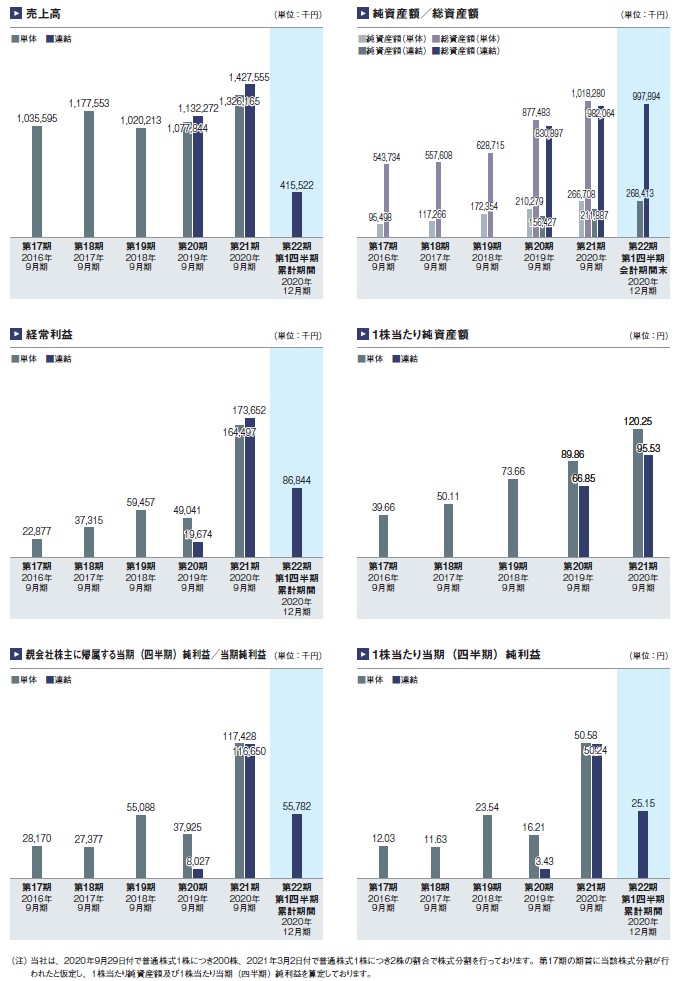

ネオマーケティングの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2016/09 (単・17期) |

1,035,595 | 22,877 | 28,170 | 95,498 543,734 |

| 2017/09 (単・18期) |

1,177,553 13.7% |

37,315 63.1% |

27,377 -2.8% |

117,266 557,608 |

| 2018/09 (単・19期) |

1,020,213 -13.4% |

59,457 59.3% |

55,088 101.2% |

172,354 628,715 |

| 2019/09 (単・20期) |

1,077,844 5.6% |

49,041 -17.5% |

37,925 -31.2% |

210,279 877,483 |

| 2020/09 (単・21期) |

1,326,165 23.0% |

164,497 235.4% |

117,428 209.6% |

266,708 1,018,280 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2019/09 (連・20期) |

1,132,272 | 19,674 | 8,027 | 156,427 830,897 |

| 2020/09 (連・21期) |

1,427,555 26.1% |

173,652 782.6% |

116,650 1,353.2% |

211,887 982,064 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2016/09(単・17期) | 4,810.56 | 15,863.57 | 0 |

| 2017/09(単・18期) | 4,652.55 | 20,045.55 | 0 |

| 2018/09(単・19期) | 9,416.82 | 29,462.36 | 0 |

| 2019/09(単・20期) | 16.21 | 89.86 | 0 |

| 2020/09(単・21期) | 50.58 | 120.25 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2019/09(連・20期) | 3.43 | 66.85 | -- |

| 2020/09(連・21期) | 50.24 | 95.53 | -- |

| 予想PER | 25.46倍 (2021/09連・参考EPS:65.19・想定価格1,660円ベース) |

|---|---|

| 予想PBR | 6.44倍 (2021/09連・参考BPS:257.87・想定価格1,660円ベース) |

| 予想配当 | --(2021/09) |

ネオマーケティングの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 株式会社エムスリードリームインベスター | 658,000 | 27.61 | 90日 or 1.5倍 |

| 橋本 光伸 | 498,800 | 20.33 | 90日 or 1.5倍 |

| 株式会社TRMブラザーズ | 288,000 | 12.08 | 90日 or 1.5倍 |

| 小林 康裕 | 212,400 (78,000:36.7%) |

8.91 | 90日 or 1.5倍 |

| 村上 直 | 127,200 (45,000:35.4%) |

5.34 | 90日 or 1.5倍 |

| 株式会社エイジェック | 120,400 (43,000:35.7%) |

5.05 | 90日 or 1.5倍 |

| ネオマーケティング従業員持株会 | 94,000 | 3.94 | |

| 原島 茂雄 | 78,400 (30,000:38.3%) |

3.29 | 90日 or 1.5倍 |

| 葛山 博志 | 64,400 (25,000:38.8%) |

2.70 | 90日 or 1.5倍 |

| 荒池 和史 | 50,000 | 2.10 | 90日 or 1.5倍 |

| 既存株主総計(59) | 2,383,200 | 100 | 対象 1,908,800株 カバー率 88.65% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(0) (内ロックアップ) |

上場前:0株 売出後:0株 0株(0.00%) |

|---|

ネオマーケティングのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2016-06-14 | 78,400 | 83 | (自)2018-06-29~(至)2026-06-14 |

| 2016-06-14 | 18,400 | 83 | (自)2016-07-07~(至)2026-07-07 |

| 2018-09-06 | 40,400 | 348 | (自)2020-09-07~(至)2028-09-05 |

| 2019-09-18 | 12,400 | 353 | (自)2021-09-19~(至)2029-09-18 |

| 2020-04-14 | 12,800 | 500 | (自)2022-04-15~(至)2030-04-14 |

| 2020-09-30 | 2,800 | 500 | (自)2022-10-01~(至)2030-09-30 |

| SO総計(6) | 165,200 | 上場時算入 | 137,200株 |

ネオマーケティングの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

2,500円 (想定価格比: +840円/+50.6%) |

| 直前予想 (上場前) |

2,500円 (公募比: +700円/+38.9%) |

| 初値 | 3,805円 (公募比: +2,005円/+111.4%) |

・新規承認時の第一印象  (B:やや積極的)

(B:やや積極的)

いちよし証券主幹事。

市場調査のマーケティング企業で、それといって新規性のある業態ではない。

ジャスダックスタンダード上場で業績は成長というよりもいい意味で安定状況。

吸収金額も小さめなので初値自体は好調スタートになりそうだが、上場日は3社同時上場で相手2社が中々注目度高いので割り引いて考えたい。

市場調査のマーケティング企業で、それといって新規性のある業態ではない。

ジャスダックスタンダード上場で業績は成長というよりもいい意味で安定状況。

吸収金額も小さめなので初値自体は好調スタートになりそうだが、上場日は3社同時上場で相手2社が中々注目度高いので割り引いて考えたい。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

いちよし証券主幹事。ジャスダックスタンダード上場。

初値高騰しやすい業種だがこれといって新規性がある雰囲気はないので、

注目度自体は普通と見る。

3社同時上場が何処まで影響するか?ビズリーチごとビジョナルに注目度は持っていかれそう。

2.割安性…PER,PBRなど財務情報、価格設定から

2021年9月度、連結予想EPSは65.19円。

想定価格1,660円から計算される予想PERは約25.46倍。

売上の伸びは余り感じないが、高予想PERの設定でもないので割安感は感じる。

適正な価格設定でのスタートと言えそう。

なお、いちよし証券にしては珍しく仮条件は強気に上限引き上げ設定。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約8.78億円(想定価格ベースOA分含む)の小型IPO。

上場市場はジャスダックスタンダード市場。主幹事はいちよし証券。

公募売出数は半々。オファリングレシオは標準範囲。

ベンチャーキャピタルからの出資は見当たらない。

ロックアップには価格要件で1.5倍解除があるため、確実に1.5倍の壁を感じる。

逆に言えば1.5倍までは売り圧なしで見込みがあるとも取れる。

ストック・オプションの未行使残は137,200株が行使可能で83円の行使価格など。発行株式の6.7%程度。

小型のネット企業といういことで需給面は悪くない。

4.業種…人気化しそうな業種か?魅力があるかなど

マーケティング調査会社はもう目新しさは感じなくなっている。調査情報から支援まで行っているのが特徴。

大手企業に導入実績があるので評価できそうだが、成長性に関してはどうか?

マザーズ上場ではなくジャスダックスタンダード上場というのも気になり、初値高騰系とは言いづらいところ。

5.評価…総合的評価や特記的事項を含める

社名や業種からも如何にもマザーズ上場っぽく、マザーズ・小型・ネット系の初値高騰三拍子!と

言いたかったが、ジャスダックスタンダード上場で主幹事いちよし証券。

少しテンションが下がるところ。それでも悪いところは少なく初値に期待。

上場日が3社同時上場というのもあって初値は案外なところで落ち着くかも知れない。

ちょうどロックアップが1.5倍で解除となるので、そこを超えると大きな売りが出るのかに注目。

ロックアップは解除してそこから揉み合う展開か?

いちよし証券主幹事で、あまりネット申し込みしても公募当選する気配もなく

妙味にもかけるということから最終的にもB評価とします。

全体考察

総合得点は7点で、私のBBスタンスはB評価です

いちよし証券主幹事。ジャスダックスタンダード上場。

初値高騰しやすい業種だがこれといって新規性がある雰囲気はないので、

注目度自体は普通と見る。

3社同時上場が何処まで影響するか?ビズリーチごとビジョナルに注目度は持っていかれそう。

2.割安性…PER,PBRなど財務情報、価格設定から

2021年9月度、連結予想EPSは65.19円。

想定価格1,660円から計算される予想PERは約25.46倍。

売上の伸びは余り感じないが、高予想PERの設定でもないので割安感は感じる。

適正な価格設定でのスタートと言えそう。

なお、いちよし証券にしては珍しく仮条件は強気に上限引き上げ設定。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約8.78億円(想定価格ベースOA分含む)の小型IPO。

上場市場はジャスダックスタンダード市場。主幹事はいちよし証券。

公募売出数は半々。オファリングレシオは標準範囲。

ベンチャーキャピタルからの出資は見当たらない。

ロックアップには価格要件で1.5倍解除があるため、確実に1.5倍の壁を感じる。

逆に言えば1.5倍までは売り圧なしで見込みがあるとも取れる。

ストック・オプションの未行使残は137,200株が行使可能で83円の行使価格など。発行株式の6.7%程度。

小型のネット企業といういことで需給面は悪くない。

4.業種…人気化しそうな業種か?魅力があるかなど

マーケティング調査会社はもう目新しさは感じなくなっている。調査情報から支援まで行っているのが特徴。

大手企業に導入実績があるので評価できそうだが、成長性に関してはどうか?

マザーズ上場ではなくジャスダックスタンダード上場というのも気になり、初値高騰系とは言いづらいところ。

5.評価…総合的評価や特記的事項を含める

社名や業種からも如何にもマザーズ上場っぽく、マザーズ・小型・ネット系の初値高騰三拍子!と

言いたかったが、ジャスダックスタンダード上場で主幹事いちよし証券。

少しテンションが下がるところ。それでも悪いところは少なく初値に期待。

上場日が3社同時上場というのもあって初値は案外なところで落ち着くかも知れない。

ちょうどロックアップが1.5倍で解除となるので、そこを超えると大きな売りが出るのかに注目。

ロックアップは解除してそこから揉み合う展開か?

いちよし証券主幹事で、あまりネット申し込みしても公募当選する気配もなく

妙味にもかけるということから最終的にもB評価とします。

全体考察

総合得点は7点で、私のBBスタンスはB評価です

ネオマーケティングへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。ネオマーケティングの初値予想投票は締め切りました。

現在の読者予想件数:63件

読者予想サマリ 平均値:2,922円 | 中央値:2,850円 | 補正値:2,942円

最高:4,500円 >>>> 最低:1,700円

最高:4,500円 >>>> 最低:1,700円

だるたにあん様(2021/04/19) スタンス:(B) BB期間終了後

予想値:2,710円(公募価格比:+910円)

これくらいは上がりそう

田口光臣様(2021/04/18) スタンス:(なし) BB期間終了後

予想値:1,700円(公募価格比:-100円)

ようわからん!様(2021/04/16) スタンス:(B) BB期間終了後

予想値:2,540円(公募価格比:+740円)

3社同時上場という事なので、ここはひかえめに。

kenji様(2021/04/15) スタンス:(A) BB期間終了後

予想値:3,200円(公募価格比:+1,400円)

小型情報関係これは行く

かー様(2021/04/15) スタンス:(A) BB期間終了後

予想値:2,850円(公募価格比:+1,050円)

いちよし主幹事は今まで公募割れなし、しっかり審査して上場させてるから期待持てる、エムスリー関連もいいね

2650様(2021/04/15) スタンス:(B) BB期間終了後

予想値:2,650円(公募価格比:+850円)

枚数少なめだが3社同時

ごくう様(2021/04/15) スタンス:(B) BB期間終了後

予想値:2,580円(公募価格比:+780円)

これくらいいくでしょう

サバオ様(2021/04/15) スタンス:(C) BB期間終了後

予想値:1,888円(公募価格比:+88円)

コロナ禍の影響を受ける

松村様(2021/04/14) スタンス:(D) メルアドなし BB期間終了後

予想値:1,880円(公募価格比:+80円)

3社同時じゃここは無理。

いちよしは、まず当たらないけど初値も今回も大したことないので当たらなくても悔しくないね(^^)

80円プラスでも手数料でトントン。

ビジョナルに注目が集まります。

ビジョナルも微妙ですが、、、。

地合いが悪すぎますので、まさかの3社とも公募割れになる可能性も大ですよ。

昨年の3月を思い出せば簡単な予想です。

いちよしは、まず当たらないけど初値も今回も大したことないので当たらなくても悔しくないね(^^)

80円プラスでも手数料でトントン。

ビジョナルに注目が集まります。

ビジョナルも微妙ですが、、、。

地合いが悪すぎますので、まさかの3社とも公募割れになる可能性も大ですよ。

昨年の3月を思い出せば簡単な予想です。

Nerals様(2021/04/14) スタンス:(A) BB期間終了後

予想値:2,970円(公募価格比:+1,170円)

50%UPは超えて来そう。もちろん当たらなかった。

ウチ様(2021/04/13) スタンス:(B) BB期間終了後

予想値:2,850円(公募価格比:+1,050円)

このぐらいはいくでしょう

ken様(2021/04/13) スタンス:(B) BB期間終了後

予想値:2,450円(公募価格比:+650円)

ここ

★★★★四星球様(2021/04/13) スタンス:(B) BB期間終了後

予想値:2,600円(公募価格比:+800円)

これくらいかな??

ちょこちょこ様(2021/04/12) スタンス:(A) BB期間終了前

予想値:3,700円(公募価格比:+1,900円)

本来なら最低2倍超えはしてほしいIPO

eat the meat様(2021/04/12) スタンス:(A) BB期間終了前

予想値:2,600円(公募価格比:+800円)

当てて良い肉くいてぇ

FFT様(2021/04/12) スタンス:(A) BB期間終了前

予想値:3,500円(公募価格比:+1,700円)

小型なので需給は良いと思いました

NO FUTURE様(2021/04/12) スタンス:(A) BB期間終了前

予想値:3,600円(公募価格比:+1,800円)

急に地合いが回復すると見た!

ヨッシー様(2021/04/12) スタンス:(B) BB期間終了前

予想値:3,050円(公募価格比:+1,250円)

当選したい銘柄です。

ネコポス様(2021/04/12) スタンス:(A) BB期間終了前

予想値:2,600円(公募価格比:+800円)

これくらいかな…。

殿様(2021/04/12) スタンス:(B) BB期間終了前

予想値:4,025円(公募価格比:+2,225円)

2倍は軽く超えてきそう。

kuro様(2021/04/12) スタンス:(A) BB期間終了前

予想値:4,200円(公募価格比:+2,400円)

42か27

米国財政破綻様(2021/04/11) スタンス:(C) BB期間終了前

予想値:2,000円(公募価格比:+200円)

ピタリ賞

AIM様(2021/04/11) スタンス:(B) BB期間終了前

予想値:3,100円(公募価格比:+1,300円)

IPO絶好調なら2倍は行くのにね~~~

Tomato Juice様(2021/04/11) スタンス:(A) BB期間終了前

予想値:3,900円(公募価格比:+2,100円)

筆頭株主のエムスリードリームインベスターってあのエムスリー?

SIFT様(2021/04/11) スタンス:(B) BB期間終了前

予想値:3,300円(公募価格比:+1,500円)

主幹事の口座は持ってないので残念

二次微分様(2021/04/11) スタンス:(B) BB期間終了前

予想値:2,900円(公募価格比:+1,100円)

ファブリカやアイスコみたいに大台に届かずに失速

境多摩様(2021/04/10) スタンス:(A) BB期間終了前

予想値:4,500円(公募価格比:+2,700円)

株主構成は堅そうかな

HSI様(2021/04/10) スタンス:(A) BB期間終了前

予想値:4,000円(公募価格比:+2,200円)

期待大ですが3社同日の上場が嫌ですな

豚毛様(2021/04/10) スタンス:(B) BB期間終了前

予想値:2,500円(公募価格比:+700円)

いつまでネオやねん

kosaking様(2021/04/09) スタンス:(B) BB期間終了前

予想値:2,800円(公募価格比:+1,000円)

これぐらいでは。

k&k様(2021/04/07) スタンス:(B) BB期間終了前

予想値:3,120円(公募価格比:+1,320円)

当日は、3社上場なので、このくらいでしょう。

色違いのベトベトン様(2021/04/07) スタンス:(B) BB期間終了前

予想値:2,450円(公募価格比:+650円)

強みは軽いというだけ

UG様(2021/04/07) スタンス:(B) BB期間終了前

予想値:2,690円(公募価格比:+890円)

無難なところ。

hal様(2021/04/07) スタンス:(B) BB期間終了前

予想値:2,950円(公募価格比:+1,150円)

欲しいです!

かっきー様(2021/04/06) スタンス:(B) BB期間終了前

予想値:2,690円(公募価格比:+890円)

もうちょいいくかもね。

かぶけ様(2021/04/06) スタンス:(C) BB期間終了前

予想値:3,210円(公募価格比:+1,410円)

地合改善予想

IPO投資家様(2021/04/06) スタンス:(B) BB期間終了前

予想値:2,195円(公募価格比:+395円)

まあ、申し込んで損はないだろう。

いち郎様(2021/04/06) スタンス:(A) BB期間終了前

予想値:4,120円(公募価格比:+2,320円)

当選しないだろうからな。

まつ様(2021/04/06) スタンス:(B) BB期間終了前

予想値:2,900円(公募価格比:+1,100円)

最近IPOが弱い。

ランファン様(2021/04/06) スタンス:(B) BB期間終了前

予想値:4,500円(公募価格比:+2,700円)

そろそろ当選が欲しい。

スティンガー様(2021/04/06) スタンス:(B) BB期間終了前

予想値:2,550円(公募価格比:+750円)

3社同時と上場はいえ、まずまずの銘柄かと。

赤羽様(2021/04/05) スタンス:(C) BB期間終了前

予想値:3,000円(公募価格比:+1,200円)

3社

waikazu様(2021/04/05) スタンス:(B) BB期間終了前

予想値:3,780円(公募価格比:+1,980円)

期待を込めて

レモンパン様(2021/04/05) スタンス:(A) BB期間終了前

予想値:3,000円(公募価格比:+1,200円)

仮条件、強気なので。

あっきー☆様(2021/04/05) スタンス:(B) BB期間終了前

予想値:2,280円(公募価格比:+480円)

売りも多く出そう。

ダングラ様(2021/04/04) スタンス:(B) BB期間終了前

予想値:2,600円(公募価格比:+800円)

安定銘柄

伸びるかも?

伸びるかも?

プロトタイプ様(2021/04/04) スタンス:(B) BB期間終了前

予想値:3,400円(公募価格比:+1,600円)

売り圧力が低め

ふとまゆ様(2021/04/04) スタンス:(B) BB期間終了前

予想値:2,450円(公募価格比:+650円)

房州ビワ様(2021/04/03) スタンス:(B) BB期間終了前

予想値:3,200円(公募価格比:+1,400円)

軽量IPOにつきそこそこやるでしょう

七実様(2021/04/03) スタンス:(B) BB期間終了前

予想値:2,700円(公募価格比:+900円)

軽さだけのIPO

愛読者様(2021/04/03) スタンス:(B) BB期間終了前

予想値:2,500円(公募価格比:+700円)

野村じゃないけど、主幹事が強欲すぎ

パーセプトロン様(2021/04/03) スタンス:(B) BB期間終了前

予想値:3,000円(公募価格比:+1,200円)

小型IPOの安心感

アルファルファ様(2021/04/03) スタンス:(C) BB期間終了前

予想値:2,800円(公募価格比:+1,000円)

いちよしは口座持っていないって 涙

my20001様(2021/04/03) スタンス:(S) BB期間終了前

予想値:3,500円(公募価格比:+1,700円)

同日上場がどうなるか

ぎゃーふぶ様(2021/04/02) スタンス:(B) BB期間終了前

予想値:4,460円(公募価格比:+2,660円)

これぐらい。

みよぶー様(2021/03/25) スタンス:(A) BB期間終了前

予想値:2,250円(公募価格比:+450円)

20年前のIPOを堪能したかった。

ルイコスタ様(2021/03/25) スタンス:(A) BB期間終了前

予想値:3,000円(公募価格比:+1,200円)

3倍目指せる可能性あり

nini様(2021/03/25) スタンス:(B) BB期間終了前

予想値:2,060円(公募価格比:+260円)

飽和状態

kojiro様(2021/03/21) スタンス:(なし) BB期間終了前

予想値:3,100円(公募価格比:+1,300円)

kai様(2021/03/20) スタンス:(なし) BB期間終了前

予想値:2,300円(公募価格比:+500円)

このくらいかと。

りすきち様(2021/03/19) スタンス:(B) BB期間終了前

予想値:2,220円(公募価格比:+420円)

このくらい

タナボタ様(2021/03/19) スタンス:(C) BB期間終了前

予想値:1,990円(公募価格比:+190円)

社員の定着率悪そう。

業績にも目を見張るものなし。

業績にも目を見張るものなし。

きむ様(2021/03/19) スタンス:(B) BB期間終了前

予想値:2,000円(公募価格比:+200円)

少し上ぐらいかな

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。